回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

解答基民最关心的投资疑问~

这是【养基问问问】栏目第39期

Q1:如果牛市来了,小白如何避免买在山顶?

避免买在高点的前提是?——能预判短期市场走势阶段高点、知道现在是不是牛市起点……这些判断不仅小白做不到,大神也没什么把握,所以相比“不买在高位”,我们更应该思考的是:

如果踩在高位,

如何让自己的投资体验不至于那么糟糕

1、选择绩优基金,长期持有,别杀跌

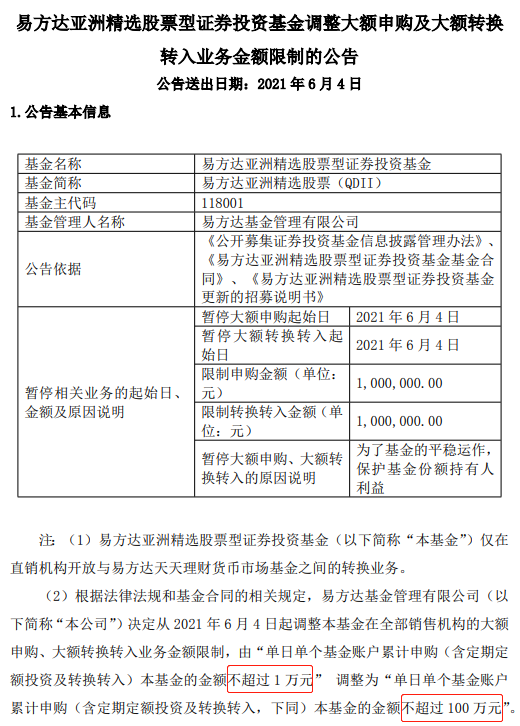

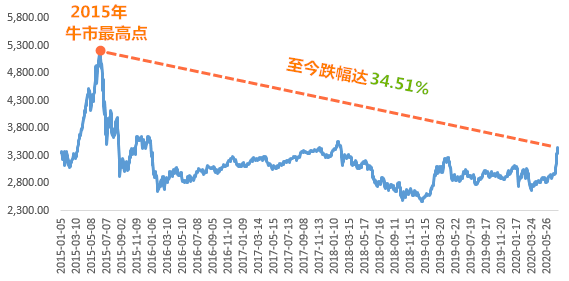

以上证综指为例,如果在2015年牛市最高点入市,即使截至到近期市场的高点(7月9日,上证综指收3450点),指数也依然还有34.51%的坑没填完……

上证指数收盘价(2015/1/1—2020/7/9)

(Wind,2015/1/1—2020/7/10)

大盘表现糟糕,但买基金依然有望获得超额收益,这5年里有80%以上的灵活配置型基金取得正收益,平均收益率达32.05%!

(wind二级基金分类)

2、别All in,要考虑分批买入——定投

高点入市可以依靠绩优基金跑赢市场,但是这期间经历的大幅回撤会激增投资者们的痛苦指数。所以,还是需要考虑定投!

定投前期资金投入少,心理负担小

定投初期资金累计比较小,即使面临大幅回撤和亏损,对账户整体的影响也不大,不至于大量资金坐过山车那般煎熬。

高位开始定投,反而更有可能走出微笑曲线取得高收益

先跌后涨的市场是最适合定投的,前期遭遇下跌能大量积累廉价筹码,在市场回暖后大幅上涨。

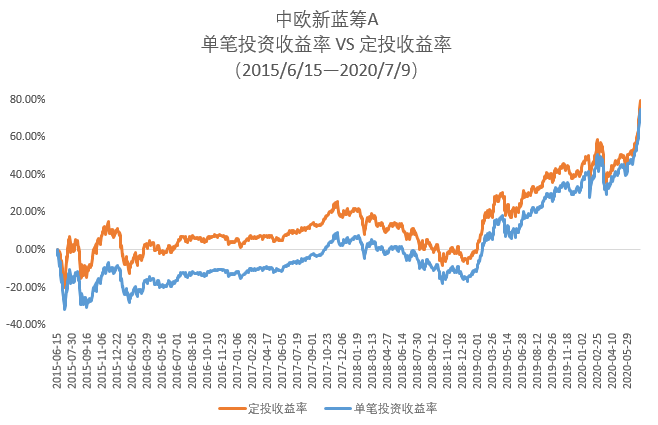

以中欧新蓝筹A为例,若在2015年牛市最高点开始投资,截至7/9,79.30%的定投收益率甚至还高于一次性投资(74.83%),同时资金占用效率更低,体验也更好~

(Wind,2015/6/15—2020/7/9,定投测算方式为日定投,定投复合年平均收益率为23.51%)

Q2:对医药板块怎么看?接下来还能继续持有吗?

医药因为前期涨势很好,近期在券商、地产板块猛涨风头下显得表现平平了点,为此不少投资者担心市场风格是否存在切换,纠结医药还能不能继续持有。

之前在创业板的路演直播间,也有很多小伙伴问基金经理许文星,小欧这里刚好搬运下最新观点:

“医药板块的热门,短期看体现了市场热度,一些长期增长确定性高的公司局部出现一定估值溢价;长期看,反映了市场对新兴产业偏好的共识,这个共识的产生有很强的时代背景,与人口周期、产业周期、经济周期等息息相关。人口结构老龄化是驱动医疗行业长期增长的核心驱动力,我们认为医疗医药行业长期仍然是具备投资机会的好赛道。”

此外,中欧医疗健康的基金经理葛兰也一直坚定看好创新药产业链!

最后小欧还需要再提示一点,行业主题类的医药基金,集中度较高,波动性较大,选择买医药基金之前一定想想自己是否能承受可能的风险回撤,此外,特别建议以定投方式持有,一来可以拉长持有时间,二来分批参与平滑了市场风险,有利于提升整体账户盈利体验。

Q3:长期定投,选中欧行业成长好还是创新成长好?

先说结论,差别不大,看你的偏好。

这两只基金都是成长策略组投资总监王培的代表产品,中欧行业成长和中欧创新成长的定位类似、投资思路类似,均秉持王培的“白马成长风格”,聚焦消费+科技,精选行业龙头股。我们查看今年一季报前十大重仓分布,可以看出两者重仓股比较类似,只不过在比例分布上有所不同。

两者比较明显的区别在于:

投资范围不同:

中欧创新成长可以不超过50%的股票仓位投资于港股,这是中欧行业成长做不到的。根据创新成长一季报显示,目前港股通中的港股标的占基金总资产比例为5.31%。(截至2020-03-31)

业绩基准不同:

中欧行业成长的基准是:沪深300指数收益率×75%+中债综合指数收益率×25%

创新成长的业绩基准是:中证500指数收益率×50%+恒生指数收益率×10%+中债综合债券指数收益率×40%

中欧行业成长成立时间更久,历史业绩比中欧创新成长更丰富。

我们按照每月9日定投1000元,回测过去两年两只基金的定投情况,其实差别也不大,因此,按照自己的喜好来选择即可

(wind,每月9日定投,统计区间2018/7/9-2020/7/9)

Q4:如果单只基金业绩好,还要买好几只基金的组合吗

基金过往业绩好不应该是你持有一只基的唯一理由。很多人选基喜欢从业绩排行入手,哪只基涨的好就买哪只,但这可能会成为你亏损的一个重要原因。

一只基涨的好的原因有很多,对于行业基金,可能是恰好踩中了近期风口,比如最近的券商基金。但行业基金集中度高,波动大,别人提前埋伏赚到了钱,你追高买入就很有可能会亏钱。因此,重点还是你自己是否有着清晰的投资逻辑。如果你是一位比较专业的投资者,同时你也有比较成熟的投资方法和理念,能够自主筛选出适合自己的基金,那么买单基金是完全没有问题的。

反之,如果你对选好基金没什么把握,也不清楚如何根据行情调整持仓,那么组合可能会比较适合你。一方面,组合会有专业的主理人打理,能够帮助你解决选基难和不懂如何持有这两个问题;另一方面,主理人还会根据市场行情适时调整组合的配置,可以尽量帮助你在动荡的市场中也能有充分的应对。

总之,买单基金和买组合并不冲突,选择可以因人而异。

Q5:基金赎回时是怎么收费的?一般多久到账?

每个基金的赎回费率不同哦,具体规则可以在基金招募书中查看。但需要注意的是,很多基金在赎回时,距离申购确认还不满7天,收取1.5%的惩罚性赎回费。

一般来说,普通基金的话,赎回确认需要T+1个交易日,当天资金可以到您的滚钱宝账户,T+2日到银行卡。

港股基金,以中欧丰泓沪港深为例,赎回需要T+1日确认份额,确认后,港股基金资金到滚钱宝需要T+3个交易日,到银行卡需要T+4个交易日。不过,每个基金的情况不同,还是要以招募书为准。

QDll基金根据投资市场的不同,需要大家自己去看招募书里的具体情况哦。

在日常基金交易过程中,如遇申赎操作等问题,不清楚的还可以第一时间询问交易平台的客服小姐姐们~

如何参与:

第一步:长按下图扫描二维码关注中欧基金微信订阅号!

第二步:点击微信底部最左侧的菜单栏-【历史文章搜索】,在任何一篇养基问问问文章下方留言即可!!

参与时间:随时提问,将集中整理作答。

有奖提问:优秀提问者,有机会获小米充电宝/20元话费

滑动查看全部风险提示:

注:wind,截至2020年07月10日,中欧新蓝筹A成立于2008年07月25日,成立以来净值长表现为552.91%,同期业绩比较基准收益率为75.58%。2010-2019、2020年上半年年净值增长表现分别为4.05%、-8.74%、6.50%、9.01%、14.98%、34.68%、-1.28%、9.79%、-8.60%、22.21%、14.71%;同期业绩比较基准收益率为-5.87%、-14.12%、6.36%、-3.06%、31.11%、7.53%、-5.21%、13.03%、-13.91%、22.76%、2.39%。

wind,截至2020年07月10日,中欧创新成长A成立于2018年03月26日,成立以来净值增长表现为92.24%,同期业绩比较基准收益率为10.5%。2018年、2019、2020上半年年净值增长表现分别为-20.62%、60.63%、39.60%;同期业绩比较基准收益率为-14.57%、14.95%、4.91%。

wind,截至2020年7月10日,中欧行业成长A成立于2009年12月30日,中欧行业成长A与业绩比较基准2010—2019、2020上半年及成立以来涨跌幅分别为:

6.41%/2.25%,-27.95%/-24.14%,29.34%/4.71%,-22.59%/7.36%,16.99%/2.50%,42.22%/7.71%,-10.23%/-8.55%,35.42%/15.04%,-21.26%/-18.37%,61.25%/26.87%、36.69%/1.71%、193.25/20.07%。

定投模拟测算公式

定投收益率=[(sum(每期定投金额/每期净值)*期末净值)/(sum(每期定投金额*投资期数))]-1。

资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同和招募说明书等法律文件。过往业绩并不预示其未来表现。

基金组合服务为基金销售机构,接受投资者客户的委托和授权,根据一定的产品筛选逻辑和投资目标为投资者提供的销售附加服务,实质为投资者通过基金销售机构买卖特定基金组合所包含的成分基金。

基金组合服务本身并非任何形式的基金、集合投资计划或产品。投资者应基于自身情况独立作出是否接受该服务的决定,并自行承担全部的投资风险。基金销售机构不保证基金组合一定盈利,也不保证最低收益。基金销售机构不对投资者资金进行投资管理,不保证基金组合及基金组合内成分基金的投资业绩,也不承担基金组合及基金组合成分基金的各项投资风险。基金有风险,投资需谨慎。

请投资者务必于申请使用基金组合服务之前,仔细阅读相关协议及业务规则,充分了解基金组合服务的业务内容、免责情形等内容。

本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股或选择不将基金资产投资于港股,基金资产并非必然投资港股。基金资产投资于港股,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险、汇率风险、港股通机制下交易日不连贯可能带来的风险等。具体风险烦请查阅基金招募说明书中的“风险揭示”章节的具体内容。