回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

作者:嘉实财富研究与投资者回报中心

投顾组合神鹿1号,2020年3月10日创建。策略以95%权益类公募基金作为中枢,追求股票市场收益。策略布局科技+医疗两个赛道,通过定量加定性的方法寻找在这两个行业长期暴露较高且有较强能力在行业上取得超额收益的基金管理人。

组合运作期间表现

2020年二季度,同期中证800上涨13.79%,神鹿1跑赢中证800 21.29%;上线以来,同期中证800上涨2.33%,神鹿1号组合跑赢同期中证800 22.37%。

数据来源:嘉实财富,数据截至2020.6.30

市场回顾和组合策略回顾

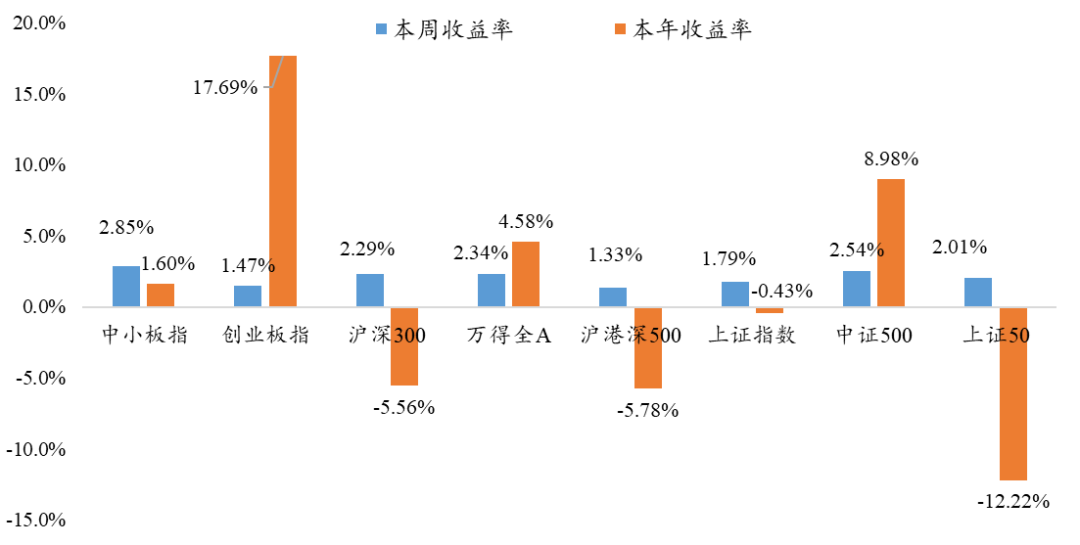

二季度,A股继续演绎结构牛市的行情,消费、科技强者恒强的马太效应明显。上证综指季度涨8.5%向3000点进发,沪深300涨13%,而创业板指涨幅更高达30%,结构性牛市继续演绎。具体看,随着全球流动性危机的解除,风险偏好提升叠加国内政策加码,4月股指震荡向上;5月两会召开,市场围绕政策预期波动,但受到美国对华为的进一步打压,大方向继续基于内需逻辑的必须消费、科技成长是普遍回调,体现了资金的避险情绪;6月虽然外围疫情出现了再次反复,国内也出现了局部扰动,但经济继续回升,市场在风险偏好提升和资金的推动下高歌猛进。二季度市场主要由增量资金入场推升,北上资金持续3月净流入,累计净流入1400亿元;公募偏股基金爆款频频,上半年新发偏股基金募集金额近7000亿元,年化已经超过了2015年,财富搬家在赚钱效应的发酵下,居民财富持续流入股市。

运作期内,神鹿1号在6月初做了一次组合内的动平衡以及新增了一只科技基金,使得管理人配置更加均衡,新增基金为宝盈互联网沪港深。

管理人对市场的展望和投资计划

展望三季度,经济弱复苏持续、利率低水平、货币和财政政策继续友好,股市赚钱效应PK居民资产荒将吸引增量资金继续进场,推升A股进一步走高,但行情会扩散,低估值板块有补涨填坑的需求,但中长期仍回到消费、科技的长期增长投资主线上,调整就是布局的机会。从全球来看,中国是目前疫情控制最好也是未来经济增速最高的经济体,盈利增速和估值水平对全球资金极具吸引力;对国内居民来说,股市短期赚钱效应会吸引资金入市,但中长期面临利率下行、房住不炒的政策,财富配置搬家是大势所趋。政策层面,资本市场改革持续深化,新证券法实施、创业板注册制、新三板精选层转板机制的确立等,为中国股市的长期健康发展逐步打下坚实基础,提升投资者信心。

对神鹿1号来说,将继续配置于医药、科技两个长周期赛道,并维持在一个均衡配置的中枢。

上半年医药生物由于具备相对优势,涨幅较多,估值处于历史中高位,投资人有回调的担心。客观来说,医药的估值相对历史确实比较高了,但行业长期投资逻辑不变(人口老龄化对医疗的需求+人均收入增长对医疗保健、服务等消费升级带来的空间);今年的逻辑在于疫情催生了医药板块的确定性行业比较优势,目前看也还没有发生转向(美、印、巴蔓延,中国、日本局部反弹);7月下旬进入中报披露季节,疫情股预告多数将是超预期至少符合预期,甚至部分标的会大超预期,这会进一步强化疫情以来医药的确定性比较优势。到目前为止还看不到大的负面催化剂或者系统性看空医药的理由,同时因为现在医药处在一个特殊时期,加上流动性充裕,市场对于估值容忍度高和逻辑验证性要求会有所下降,医药硬核资产(同其他核心资产一样)会持续受到估值溢价。我们觉得,在疫苗、特效药或美国疫情(拐点缓解迹象)出现拐点指标前,医药的短期波动不改大趋势。

医药和科技仍然是我们长期看好的方向,我们将继续在看好的赛道上通过优选基金管理人,力争为投资人创造更好的回报。

季度末组合持仓基金占比

注:数据截至2020.6.30

欲知嘉实财富产品详情请致电您的理财顾问,或下载嘉实财富app

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。投顾组合的具体情况以合同法律文件为准。投资有风险,投资人应于投资前详阅风险揭示文件,根据自身风险承受能力谨慎决策。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。