【超级重磅】1.8亿股民请注意!大盘3500点是强弱分界线?大白马还要跌多久?新能源车、芯片股还能上车吗?大神秘籍速速领取→

中场型基金球员在上篇文章中已经提到了一些,那就是定位偏防御的后腰型基金球员——股票仓位大致在30%附近,至多不超40%,股票配置层面仍是保守的,但比打新基金、稳健型二级债基有进攻性。

1.股债平衡,优缺点的两面

本文要讨论的中场型基金球员,在足球比赛中多扮演中前卫、前腰球员的角色。随着足球比赛技战术的进化,像齐达内、里克尔梅这样的古典前腰球员基本找不见了,取而代之的哈维、伊涅斯塔、布斯克茨;莫德里奇、克罗斯、卡塞米罗这样的中场大师,他们大致比较完美地诠释了攻守平衡——防守能积极参与,进攻能有力调度。

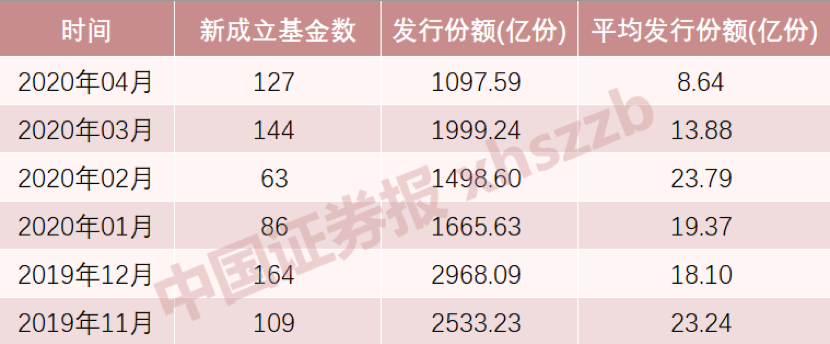

在众多的公募基金当中,能扮演上述角色的,无疑是股债平衡型基金。当前公募混合型基金4500多个,偏股混合型基金、保守混合型基金都不少,唯独攻守兼备的股债平衡型基金数量少。

公募基金在营销和评价过程中,有些词语往往偏话术和套路。相同的作用,使用不同的词说出来,褒义、贬义就会显著不同。比如,股债平衡型基金,用攻守兼备来形容,那就是褒义的;用高不成低不就,牛市涨不过偏股型基金,熊市下跌又比偏债型基金大,这就是贬义色彩的。到底用什么词汇、语句来表述,有时就要看作者的主观意图了。

看长期,部分优质的股债平衡型基金,有望实现年化10-15%的成绩

作为读者,最好不要被作者的主观情绪调动,不管是作者说好还是不好的投资标的,都亲自去看一看,研究一下。我们活在一个非常主观的世界中,自己的投资价值标准其实并非是真理。

特色鲜明的股债平衡型股票仓位一般在50%±10%之间,但这并不意味着所有股债平衡型基金的收益风险特征相似。在债的选择上,有的基金经理选择标准的纯债,也有的基金经理能把可转债投资纳入能力圈,会在不太放大风险的前提下,把股债平衡做成股票与可转债平衡的配置。

考虑到股债平衡型基金在股债仓位上有一定的灵活性,这类基金有时的表现又可能会像偏债混合型基金,可能会像仓位不足的偏股型基金(比如股票仓位60-70%这种的)。

2.再看18名中场基金球员大名单

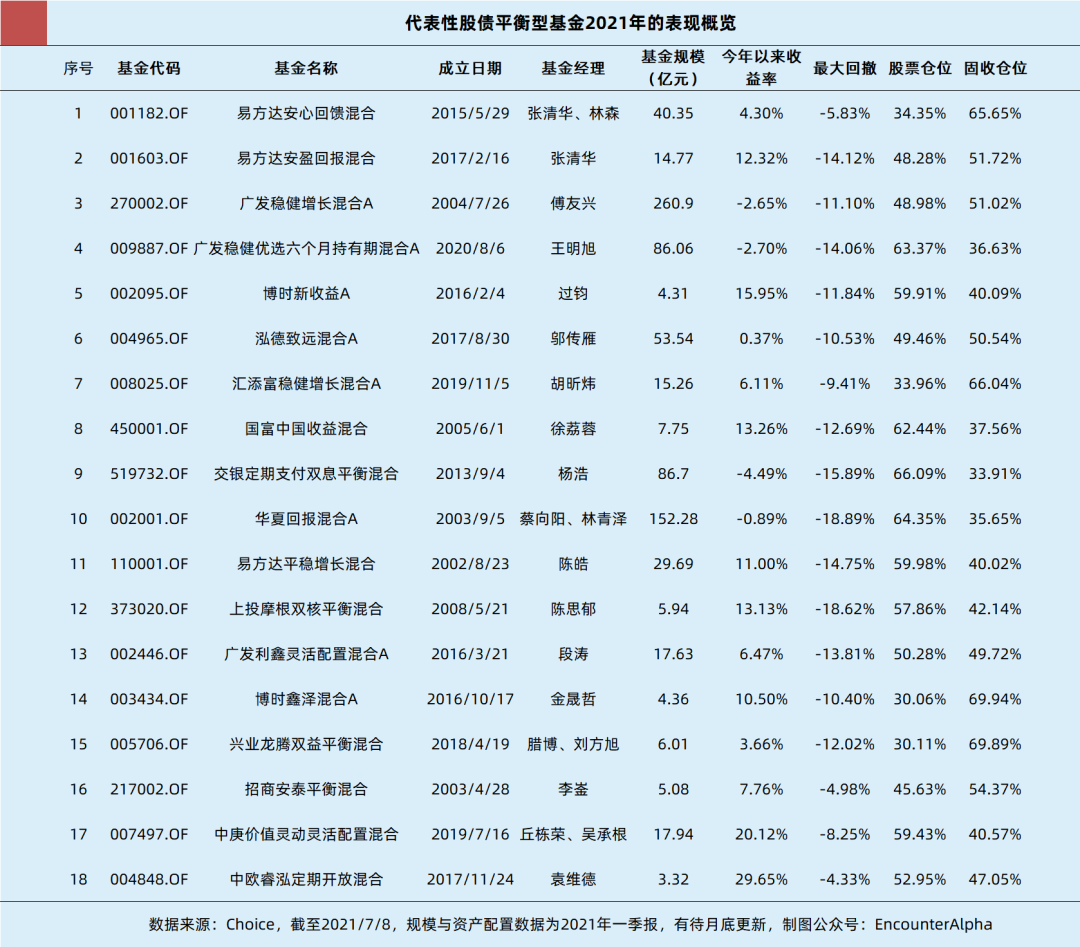

为了较好地将中场型的基金球员选拔出来,我在表中统计了18个有代表性的股债平衡型基金。因为这种图用了旧图的模板,可能里面有个别基金,将其定义为后腰型的偏债混合型基金(比如易方达安心回馈、汇添富稳健增长)更合适。

A股市场多数时间的主要矛盾是证券选择而非股票仓位,2021年沪深300指数小幅下跌约1%(截至7.8),18个股债平衡型基金的等权配置收益率是7.99%。2021年,沪深300指数的最大跌幅约15%,18个股债平衡型基金等权配置的最大回撤为11.75%。

细心的读者朋友也能看到,18个股债平衡型基金中,最后两个中庚价值灵动与中欧睿泓定开的收益率有点惊人,最大回撤也低于平均数。如果剔除这两只基金,剩下的16只股债平衡型基金,年内等权平均收益率为5.88%,最大回撤为12.43%(截至7.8)。

六大中后卫基金,今年的表现

从绝对的性价比来看,股债平衡型基金的风险收益比逊于股债2:8的打新基金组合。因为部分优秀的打新基金,今年以来收益率4%+,但最大回撤却不超5%。在这样进行比较之后,我们不禁思考,个人投资者一部分配置定位长期投资的偏股混合型基金组合,一部分配置定位稳健理财的打新基金组合,这样搭配起来基本也是股债平衡的,在这种情况下,股债平衡型基金是不是有些鸡肋呢?

要回答这一问题,首先要回答股债平衡型基金存在的意义是什么。我们常说,基金投资成功需要的不是顶级的智商,不是频繁的市场交易,而是一套稳定的投资系统以及为保证长期投资的情绪控制能力。股票型基金的波动大,投资者不一定能拿得住,拿不住、没有长期投资的前提,投资体系就难以发挥作用。

股债平衡型基金能较好地解决上述问题,与偏股型基金相比,股债平衡型基金整体上的风险和波动是更低了。尽管长期投资的偏股组合+稳健理财的打新基金组合能取得股债平衡的配置效果,但基金组合的构建并非是人人都擅长的。若能在股债平衡领域极为有限的选择中,选到自己长期信任的基金经理,直接买股债平衡型基金是不错的选择。

3.打新与可转债投资的加成

对于会构建基金组合的投资者来说,以少为美,减少投资选择或许是不错的。不过,若从另一种视角来看,因股债平衡型基金小众,基金的业绩也缺少惊人爆发力,几乎不会成为媒体报道与投资者关注的焦点。依托这样的优势,10亿资产规模以内的股债平衡型基金,打新优势与可转债投资优势都很强。

从目前的新股网下申购来看,大致沪市和深市要各自配置6000万市值的股票,考虑到股票组合的构建以及应对投资者的赎回,股票资产的配置规模可能在1.5亿之上会更好。以10亿规模的偏债打新基金为例,基金保持15-20%的股票配置,即可保持低风险打新。细心的读者朋友可以再观察一下,是否有部分打新基金,因为赎回的缘故,为了保持打新稳定,在基金规模变小时,股票仓位稍稍有抬升。

相较中证转债及可交换债50这样的头部转债指数,等权指数已经新高

再看可转债投资,当前市场上的存量可转债有379个,且几乎每周都有新的可转债或申购或上市,即便考虑到可转债强赎退市,年底存量可转债也大概率突破400个。但可转债的规模大小不一,大多数可转债的规模都不大,这就导致了规模大的债券型基金在可转债的选择上受限,只能选择头部规模较大的可转债,没办法灵活投资。

同样的时间跨度里,相似的回撤,易方达安盈回报的收益率比指数增强更胜一筹

可转债如果做得好,可以极大地提高投资组合的风险收益比,类似“双低”策略的可转债组合,在不发生信用风险的前提下,可转债的下跌有底但上涨却空间不小。用好这种风险、收益不得完全对称的投资,部分二级债基能连续多年正收益,夏普比率很高。同样的效果加成,也会体现在以中庚价值灵动、中欧睿泓定开为代表的小规模股债平衡型基金上。

以易方达安盈回报为代表的优质股债平衡基金,在震荡市和结构性行情里往往有好表现

总的来说,我认为规模小、配置可转债、投资特色十分鲜明的股债平衡型基金可能拥有较高的风险收益比,将其纳入偏股或偏债的组合里,前者应可稍稍降低波动不至于降低收益,后者或可在回撤可控的前提下,长期提升年化收益率的上限。

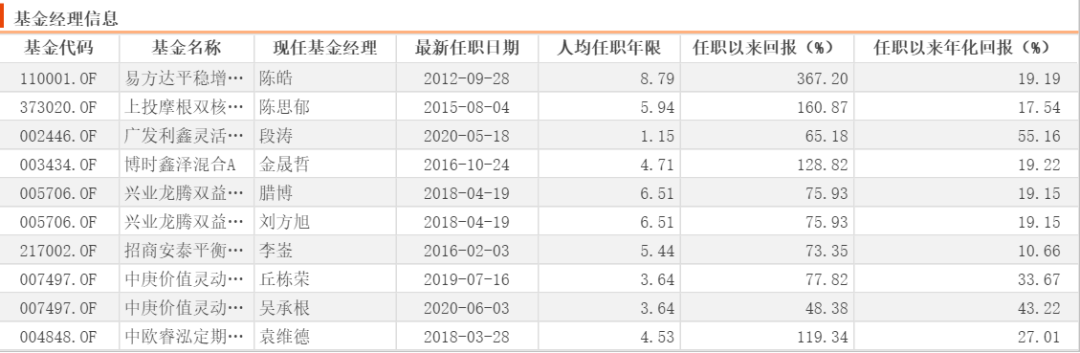

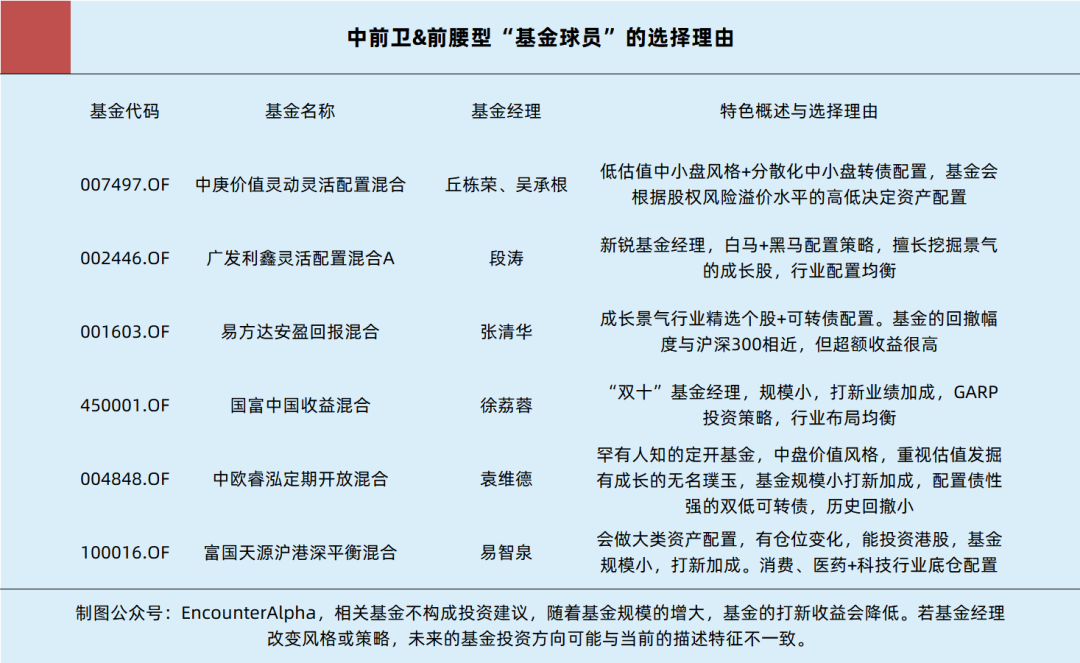

4.公布6人组名单

既然是比赛,作为主教练要进行“基金球员”的选拔。我选出了六只基金并分别给出了相关的理由,在当前的A股市场环境下,保守一点,重视低风险打新收益的获取,适度发挥可转债的配置功用(尤其是价格低、溢价率合理的中小规模转债),或许是不错的选择。今年的A股市场风格多变,选择相互之交能互补的基金,可以给比赛多一些用人选择。

不构成投资建议,切切!部分基金经理,我的认识不深刻

当然,为了与后卫、后腰型的“基金球员”不重复,像过钧的博时新收益我也想配置,但在这里只好作罢。我们并没有预测基金经理短期业绩的能力,涨在当前还是赢在未来,不同的投资者有不同的选择。

今天我没有详细介绍相关基金过去的业绩,与知道历史收益率和回撤情况相比,知悉基金经理的投资特点,合理展望未来或许更好。认识基金经理的功课需要自己做,哪怕我是在备注栏里写下这么两三行字,也是看过了基金经理的定期报告、访谈、报道等文字才归纳出来的。信任的建立,在基金经理中交到新朋友,一定要亲自去呀。

在中场球员的18人大名单里,您又想重点起用哪几位呢?每一位投资者都有自己的全明星阵容,这都是相对正确的选择。在有了不错的选择之后,我们距离长期的满意成绩,有时就相差了耐心与守候。愿中前卫和前腰型的“基金球员”能助力您投资久久。

(正文完)