新浪财经2020中国基金业高峰论坛暨基金业致敬资本市场30周年云端峰会7月9日(周四)举行。肖钢、王忠民、刘晓艳、江向阳等大佬热议行业发展,史博、于善辉、陈一峰、王俊等解析下半年策略。

视频加载中,请稍候... play向前向后

play向前向后◆科创板创新高原因

◆如何看中国科技实力

◆医药行业是否高估

◆多个公募产品如何管理

◆香港市场的行业机会

◆消费行业

◆投资历程

◆投资长跑者和快行者

◆未来港股的市场

◆新基金建仓策略

2020年以来创业板已创近五年历史新高,背后原因是什么?成长风格未来表现如何?

创业板相比其他指数表现好,主要是由创业板本身构成决定的。整个创业板指数像医药和科技占了60%权重,而这些板块都是近些年乃至未来成长最好的一些领域,所以创业板表现的比较好。而像主板,比如上证指数,金融地产还有一些传统制造业,占比超过50%,所以它在指数层面上也受到了一些拖累。

展望未来,成长股的表现有望持续。一方面,当前的低利率、流动性宽松环境有利于成长股的表现。另一方面我们可以看历史,就是说特别在A股表现的很明显,就是说它的一个风格起来可能往往要延续2~3年。我们可以看到13年以来的到15年中期的这是一个成长股的表现,从16年的中期到去年,又是一个以这种白酒为代表的消费股的表现,都是持续2-3年时间。所以成长股这轮起来,最早是从去年年初开始,现在也就延续了这么一年多,所以还是有望持续的。

中国5G技术已全球领先,您如何看中国的科技实力?还有哪些技术中国领先全球,或有领先全球的潜力?

其实中国这些年科技的进步速度是相当快的,我们可以看到在全球5大专利局授予专利的数量,中国已经开始第二,在国际一流学术期刊发表论文的数量中,我们也排在全球第二位,第一名都是美国。所以从这个数据来看,我们这些年进步也非常快。

当然中国也是有一些短板的,比如说在一些基础科学领域、半导体制造领域,中国还是有些短板。如果从领先角度来看,中国在传媒互联网这些领域我觉得都是领先全球的。另外像新能源,包括新能源汽车和光伏,其实也都是在全球处于一个非常领先的地位。

2020年以来医药行业市场表现突出,是否已经高估了?未来机会如何?

的确表现非常突出。我觉得这里可能有个股存在高估问题。但另一个层面,自2019年以来,我觉得随着外资特别一些长线资金的进入,我觉得医药行业估值体系发生了系统性的变化。过去国内投资者看的还是相对比较短的,大家关心的都是两三年对应的一个估值,但我觉得外资的进入使得这种估值体系给打破了。因为医药在全球看都是一个赛道相当长的行业,里面的优质公司,它这种业绩增长的持续性是非常强的。

所以外资的估值体系,我觉得他们更多是基于现金流折现,或者更多的基于远期的一个市盈率买医药公司的。所以这个也是造成为什么要很多的优质公司估值股价有着很大的上涨的。

因为整体的市场的这种投资结构的变化,对未来医药股的估值体系会发生一个系统性的变化,我觉得未来还会持续。所以我们觉得在这里还是要还是能找到一些很多长期前景非常看好的一些细分领域的。比如说像这种心脏介入耗材的机会,然后骨科关节的这些投资机会,也包括创新药是吧?包括医疗服务,我觉得这些细分领域我觉得可以看得更长,而且长期我觉得还是有更大的空间的。我们的医药行业的发展前景还是非常巨大的。

我看到最新的数据,2020年中国60岁以上的老年人人口达到2.5亿人,到2030年会达到3.7亿人,就增加1.2亿人,将近50%。到2050年要增加到将近5亿的。所以我觉得这个也给整个医药行业带来一个长期巨大的这种机会。所以我觉得医药是长期看非常重要的一个投资方面的。

另外我们也可以看海外,比如像美国资本市场前100大市值公司有16家的医药公司,其中前10家公司最小的一家都是1000亿美元实时起步的公司。从这里我们也看出医药行业是容易诞生大市值公司的。中国人口基数这么大,老龄化在加速进展,所以我觉得未来医药行业,国内的医药行业会产生一批大市值公司。

您目前管理嘉实泰和、嘉实新兴产业、嘉实增长、嘉实瑞和两年、嘉实领先成长、嘉实成长增强6只基金,如何分配管理时间?不同产品的差异是什么?

对这些产品我其实都是一视同仁的。但这些产品的基层契约又不一样,所以更多是在基于基金契约的情况下,让投资标的具有一定重合度。这样研究效率更高一点。

具体到不同的产品,比如嘉实泰和,它是全市场基金,仓位是30~95。嘉实新兴产业,它是一个风格基金,它的仓位区间是80~95%,科技TMT、新能源、医药这些板块要占到这个产品的80%的一个比例。

嘉实增长是中小盘基金,它要求投资的是全市场流通市值后50%的公司,另外它的仓位上限只有70%左右。瑞和也是一个全市场基金,而且可以投港股,因为他有两年持有期,投资操作可能更从容一些,可能我会考虑的更长。

消费行业2019年以来A股市场表现突出,2020年下半年或未来您怎么看?

消费其实从2016年中开始一直是比较强的,大概涨了两三年。我觉得说总体看可能估值相对比较充分。但因为消费赛道非常长,我觉得投资相对要有耐心,长期持股。具体到下半年,我觉得大家还是可以关注一下优质的消费企业,估值切换带来的投资机会。

您在投资历程中受到过印象最深的挫折是什么?

是一只农业股拿了三年,最终没赚到什么钱。其实当时买入它的时候有一些投资逻辑,公司后来还是兑现了。但因为农业还是受政策影响比较大,我觉得当时对这种产业政策,国家政策对农业的影响,还是认知不够深刻。

您认为做为投资长跑者和快行者是否有冲突,如何坚守自己的投资风格?

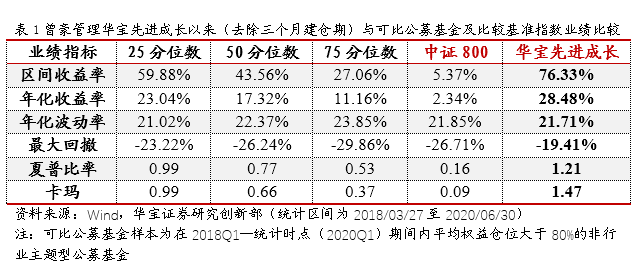

长期投资者重点投资的也是具备长跑能力的公司,比如像某龙头医药股,过去10年涨了12倍,10年之内有8年是跑赢市场,其中有6年是大幅战胜市场。从这个例子我们也看出,长期业绩和短期业绩其实并不矛盾。

投资磨练的就是人的心性,定力是非常重要的。市场每年都在波动,所以我觉得作为一个成熟的投资者,能够避免风格漂移,避免追涨杀跌,这些是最基本的要求。

香港市场最近几年持续在低位徘徊,也有一种说法,港股的估值虽然很低,但可能一直较低,那么您对未来港股的市场的机会怎么看?

香港作为一个离岸市场,有一定的估值折价也是很正常的。但从未来看,港股投资机会还是比较多的,一方面整体的估值的确比较低,一方面港股还是有很多A股没有的一些优质的标的存在。比如说一些非常优秀的消费股,然后一些医药股,包括像未来大量的在美国海外上市的这些优秀的科技公司,都是首选香港上市。所以香港肯定是非常重要的一个市场。

另外从资金角度来讲,大家都知道现在最近一两年来,国内新发行的基金大量都是投港股的,今年以来南下到香港的资金的数量是非常大的,所以我觉得一些港股存在显著估值洼地的这些公司,未来都有可能经历一个估值修复的机会。

香港市场的行业机会有哪些?

一些优质的科技公司、互联网公司,一些消费,还有一些优秀的医药制药公司、器械公司,这些都是比较好的投资标的。很多属于A股比较稀缺的。接下来像嘉实远见两年精选、嘉实瑞和都是可以参与港股投资的。

对于即将首发的嘉实远见精选两年持有基金,您的建仓策略如何?

远见两年精选也是一个封闭期两年的产品,所以我的首要关心目标还是有多少标的能符合年化收益20%的要求,这也是建仓快慢最主要的影响因素。同时也会考虑一些市场的因素,把握一个健康的节奏。

下载嘉实财富APP

欲知嘉实财富产品详情请致电您的理财顾问,或致电400-021-8850

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担