自3Q20以来,全球半导体行业发生严重芯片缺货,汽车、手机、安防等行业均出现芯片缺货现象。我们认为此次芯片缺货是由多重因素造成:1)短期因素有COVID-19导致全球半导体产业链产能利用率下滑、雪灾/地震/火灾等自然灾害导致部分厂商短期无法生产、远程办公/线上教育带动2020年计算机/服务器相关芯片需求提升较快,产能恢复进度落后于需求;2)长期因素有汽车电动化/网联化/智能化渗透率的提升、5G手机渗透率的提升、物联网的发展等因素,全球芯片需求侧仍将稳步增长,但产能侧厂商扩产谨慎,晶圆制造/封装测试/硅片生产等环节存在一定的产能缺口;3)周期因素有半导体行业正处于新一轮景气周期向上阶段。由此我们判断此次芯片产能紧缺和行业高景气度可能仍将持续。

摘要

缺货原因#1:COVID-19、暴雪/地震/火灾等意外事件减少芯片有效供给:1)COVID-19导致全球半导体产业链出现不同程度的产能利用率下降,美国暴风雪/日本地震/火灾等自然灾害也使得部分半导体企业发生一段时间的停工;2)小米/OPPO/VIVO等公司为加快手机市场份额扩张,加大芯片采购数量,高通等芯片设计公司向台积电等晶圆厂商下达大额订单,挤占中小厂商份额。

缺货原因#2:汽车、手机等领域对芯片需求显著增长:1)电动化、网联化、智能化是汽车未来发展趋势,自动驾驶芯片/IGBT等引入使得单台汽车芯片价值量发生大幅提升;2)5G手机相较此前手机在基带芯片/射频芯片等方面更为复杂,5G手机渗透率提升驱动手机对芯片需求增长;3)COVID-19培育全球远程办公/在线教育习惯,驱动服务器/个人电脑需求维持高景气度;4)5G部署前期5G基站出货量增长驱动基站相关芯片需求量增长;5)智能家居单台设备芯片需求量高于传统家电设备,智能家居渗透率提升有望驱动家电侧芯片需求量增长。

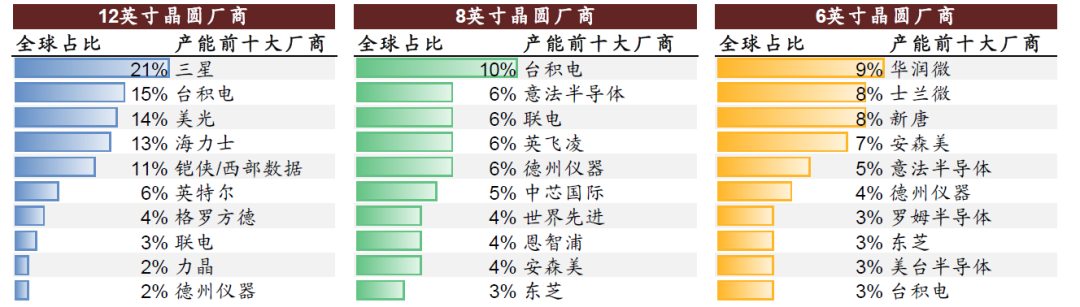

缺货原因#3:全球晶圆产能集中度提升,扩产较少,难以满足爆发的需求:1)2008年金融危机后,全球晶圆产能集中度逐步提高,全球晶圆产能整体扩张速度放缓;2)近年来全球扩产的产能主要为12英寸产能,8英寸产能扩产较少,但出于芯片良品率、成本等因素考虑,部分芯片仍主要采用8英寸晶圆生产,8英寸产能尤其紧缺;3)全球先进制程产能集中在少数晶圆厂商,手机/个人电脑等领域高端数字芯片需要先进制程,对台积电、三星等厂商依赖程度较高。

我们认为此次芯片缺货有望驱动全球半导体行业维持较高的景气周期,同时在国产替代趋势下,国内晶圆/封测/设备厂商有望迎来快速发展:1)我们看好国内晶圆厂商在此次危机中通过产能提升有望加速规模成长。2)我们看好国内封测厂商在此次危机中通过产能扩张进一步提高全球市场占有率。3)我们看好国内设备/材料厂商受益于此次危机中晶圆/封测厂商扩产过程中对设备尤其是国产设备的采购。

我们认为此次芯片缺货可能对芯片设计企业运营造成一定影响,但由于头部芯片设计企业和晶圆厂商/封测厂商具有更强合作关系,更有可能在危机中获得芯片,从而扩大市场份额。

风险

中美贸易摩擦加剧;晶圆厂/封测厂扩张不及预期;半导体需求侧不及预期。

正文

芯片缺货持续蔓延,开启新一轮半导体景气周期

3Q20以来半导体行业芯片短缺导致的芯片涨价持续蔓延

近一两个季度以来,我们看到投资者对于芯片缺货较为关注。我们通过芯片价格等指标也能够验证3Q20以来半导体行业进入芯片缺货状态。

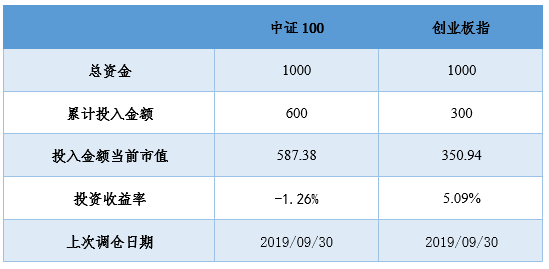

存储器价格一定程度上能够反映半导体市场的供需关系。我们选取DRAM:DDR3 2Gb 256M×8 1333MHz作为观察指标,发现自3Q20以来存储器的价格处于持续上升状态。

图表:DRAM:DDR3 2Gb 256M×8 1333MHz历史价格

资料来源:DRAMeXchange,中金公司研究部

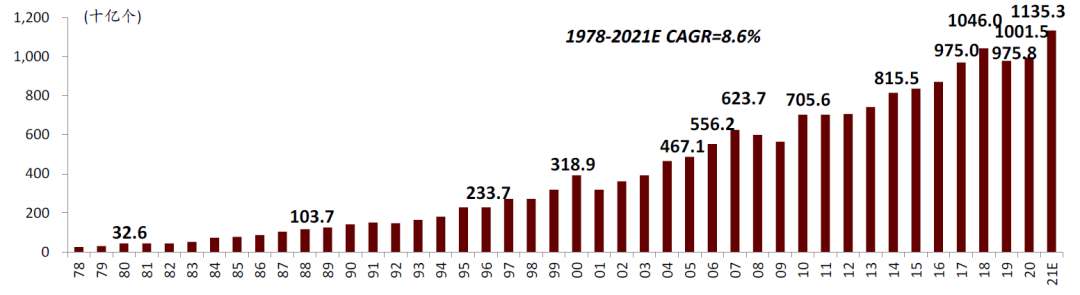

芯片价格上涨也推动了全球半导体销售额逆势增长。美国半导体产业协会的数据显示,在2020年,全球半导体产品的销售额达到了4390亿美元,较2019年的4123亿美元增加267亿美元,同比增长6.5%。而IC Insights的数据显示,2020年全球半导体芯片销售量为1万亿颗(1001.5 Billions of units),比2019年的9758万颗(975.8 Billions of units)仅增长2.6%,低于半导体产品销售额的增长速度,说明半导体芯片的平均单价有所提升。

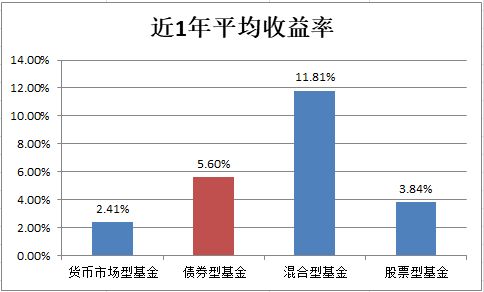

2020年全球半导体销售额自2月同比增速转正之后,始终维持在个位数的增长率,直到2021年1月同比增速大幅提升。2021年1月、2月和3月全球半导体销售额分别同比增长13.2%、14.7%和17.8%。反映出进入2021年以来,下游对芯片的需求旺盛,叠加产品价格提升,半导体销售额增速明显加快。

图表:2001/1至2021/3全球半导体销售额同比增长情况

资料来源:SIA,中金公司研究部

图表:1978-2020年全球芯片出货量

资料来源:IC Insights,中金公司研究部

我们认为此次芯片缺货并非单一种类的芯片缺货,而是汽车、消费电子、工业、安防等各领域各类型芯片的全方面缺货。

半导体正处于新一轮景气向上周期,高景气有望持续到明年底

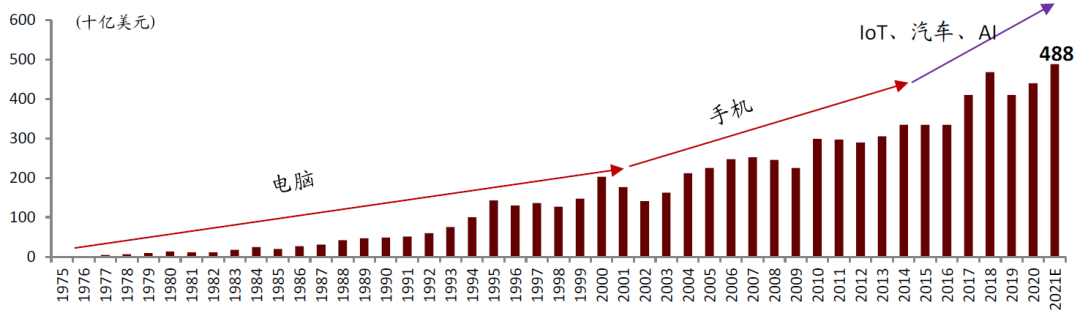

半导体是具备成长和周期双重属性的行业,其中成长性是主旋律。自1975年以来,半导体产值由50亿美元增长到近5000亿美元,接近100倍的成长。从成长的角度来看,当前半导体产业已进入5G、新能源汽车、人工智能、云计算、物联网等创新技术驱动的新增长阶段,半导体产业规模有望迈上新台阶。

图表:1975-2020年全球半导体市场规模

资料来源:WSTS,中金公司研究部

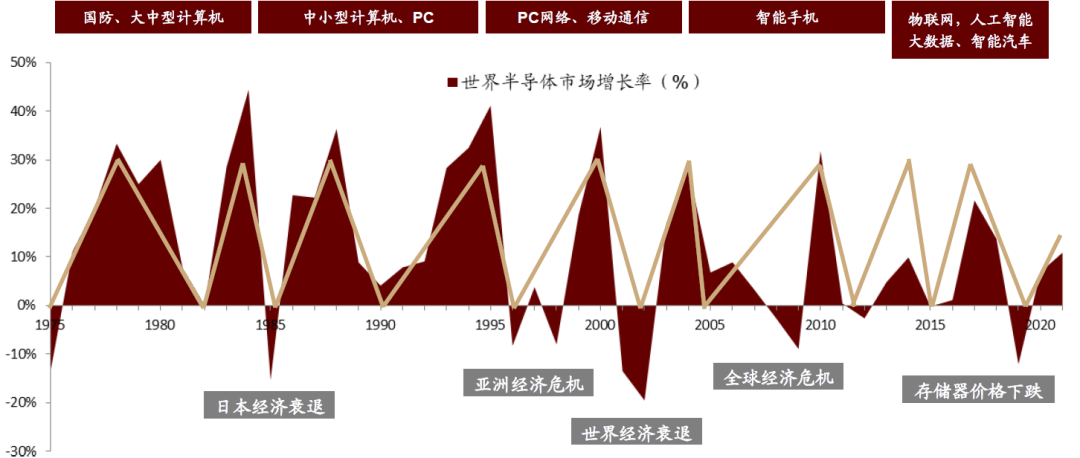

从周期的角度来看,2019年是上一轮半导体行业周期的低谷,本轮景气周期自 2020年下半年开启,目前处于新一轮周期向上阶段。全球半导体市场的增长率长期呈周期性的波动状态,每10年左右的增长率大致呈“M”型态势。半导体行业出现周期的主要原因有:1)全球宏观经济的景气度;2)部分电子产品的创新或是需求饱和;3)半导体厂商的增产或是减产。随着半导体产品应用领域的泛化,单一市场变化对总体产值的影响有限,以及销售规模的壮大,全球半导体销售额的波动率降低,周期性有所减弱。

图表:1975-2020年全球半导体市场增长率的周期性变化

资料来源:WSTS,中金公司研究部

多重因素导致本轮芯片短缺和周期上行

供给侧:短期因素+中长期因素

短期因素:疫情致去年全球半导体产能利用率不足,自然灾害加剧芯片短缺

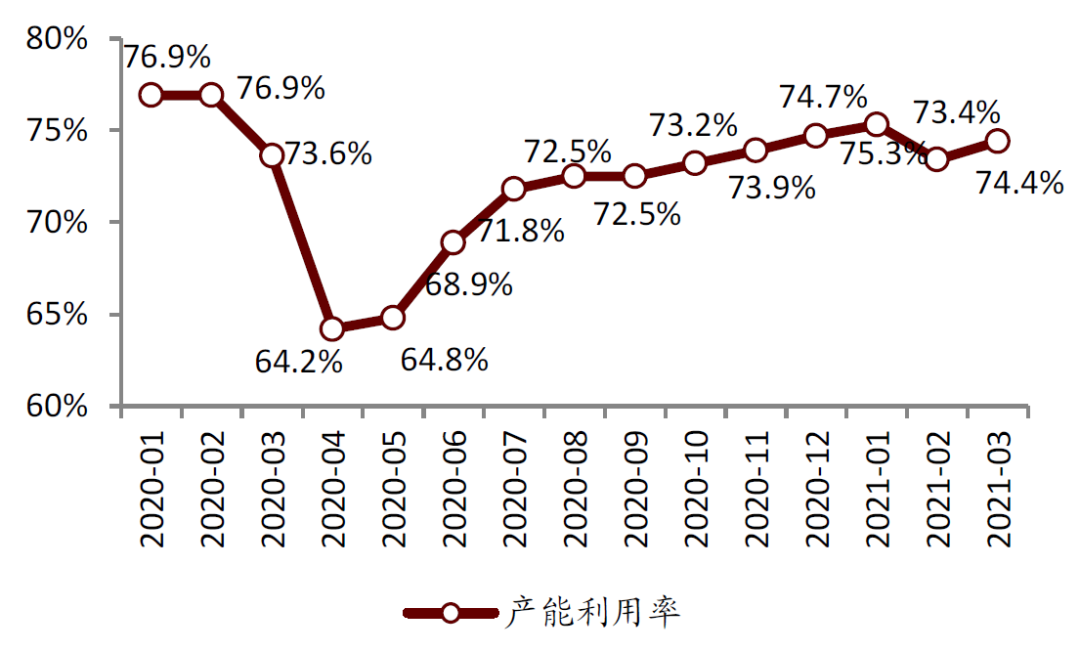

1H20全球COVID-19形势严峻时期,部分国家/地区政府号召居家隔离,因此一些半导体晶圆厂员工到岗率下降,产能利用率发生下滑;在全球疫情得到控制后,产能利用率恢复则需要一定时间:2020年2月SK海力士隔离800人、三星电子隔离超1500人;3月台积电隔离30人、意法半导体同意将法国工厂减产50%以应对工人对感染新冠病毒的担忧。

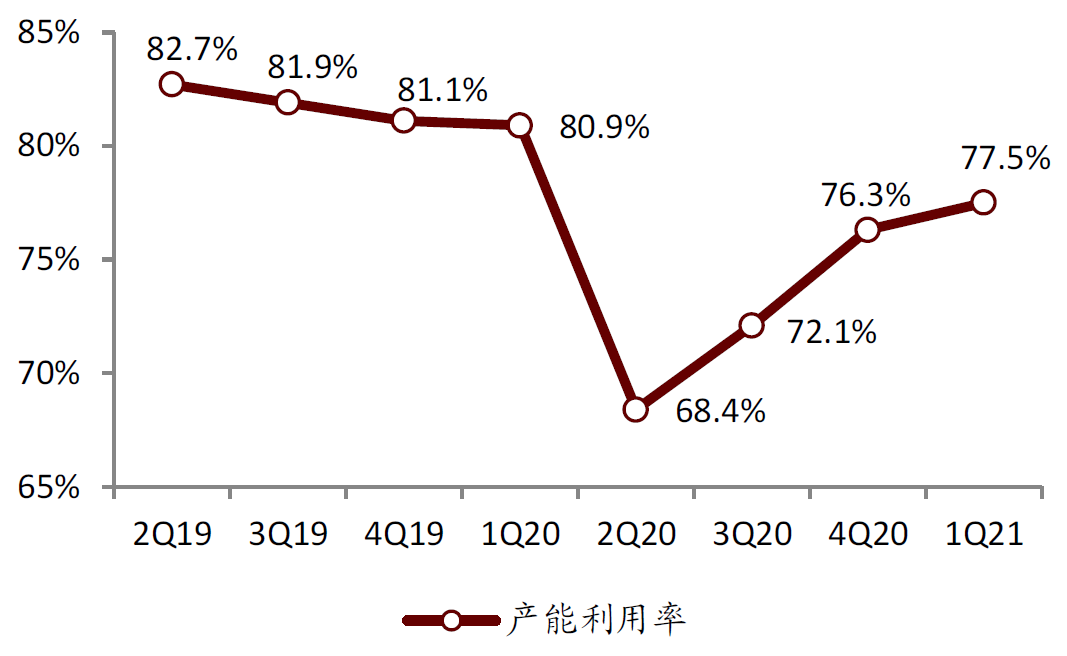

欧美地区半导体产能受疫情影响较大,当前处于产能恢复阶段。美欧是全球重要的半导体产品输出国,也是全球受疫情影响较为严重的区域。我们看到,2020年2月,美国半导体厂商的产能利用率约77%,3月份受疫情影响开始下滑,4月份达到最低为64%,之后产能利用率开始爬升。截至今年3月份,产能利用率最高到75%左右,仍未达到疫情前77%左右的产能利用率。欧洲受到的影响不逊于美国,欧洲制造业的产能利用率在2020年Q1及之前在81%以上,Q2受疫情影响下降到68.4%,今年Q1仅恢复到77.5%,亦未达到疫情前的水平。

疫情对全球半导体产业的生产效率造成不利影响。半导体是个全球化的产业,便捷的人才流动,通畅的货物运输尤其重要。疫情爆发阶段,各国都对国际航班以及货物进出口执行了更为严格的检疫检验。人才流动和货物运输受阻,叠加中美紧张的贸易关系,全球半导体产业链的正常运转遭遇巨大挑战,生产效率大打折扣。

图表:北美半导体元件厂商产能利用率

资料来源:彭博资讯,中金公司研究部

图表:欧洲半导体元件厂商产能利用率

资料来源:彭博资讯,中金公司研究部

自然灾害等因素加剧了芯片短缺状况。2021年2月,美国德克萨斯州出现罕见寒冷天气,造成了三星、恩智浦、英飞凌等公司在当地的晶圆厂部分减产或停产。2021年2月13日,日本福岛东部海域发生7.3级地震,影响了信越化学、SUMCO、瑞萨、铠侠、Sony等半导体材料及晶圆代工厂生产。

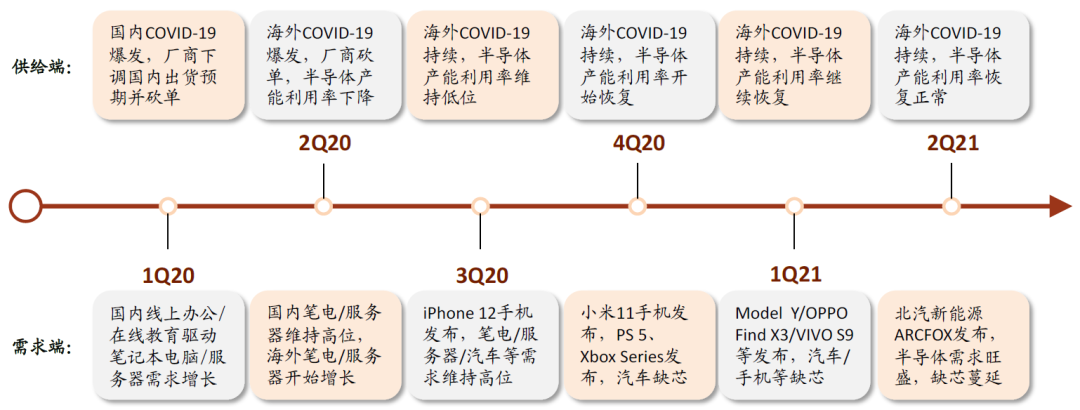

图表:疫情不同阶段对半导体产业的供需影响

资料来源:IC Insights,中金公司研究部

中长期因素:先进制程产能集中度较高,成熟制程扩产谨慎,产能供给不足

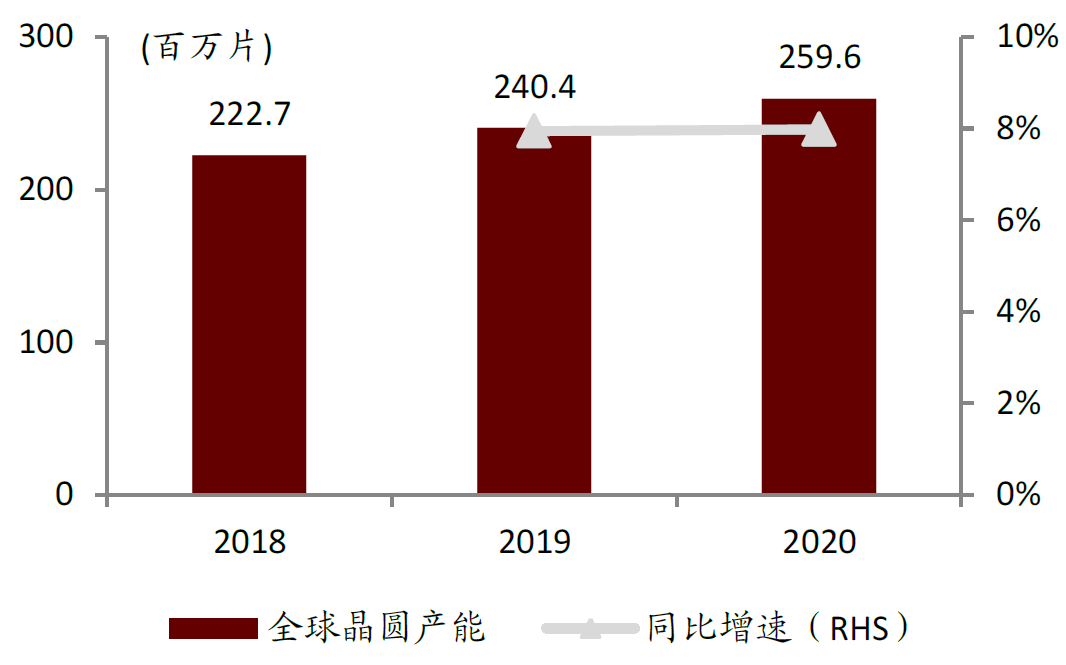

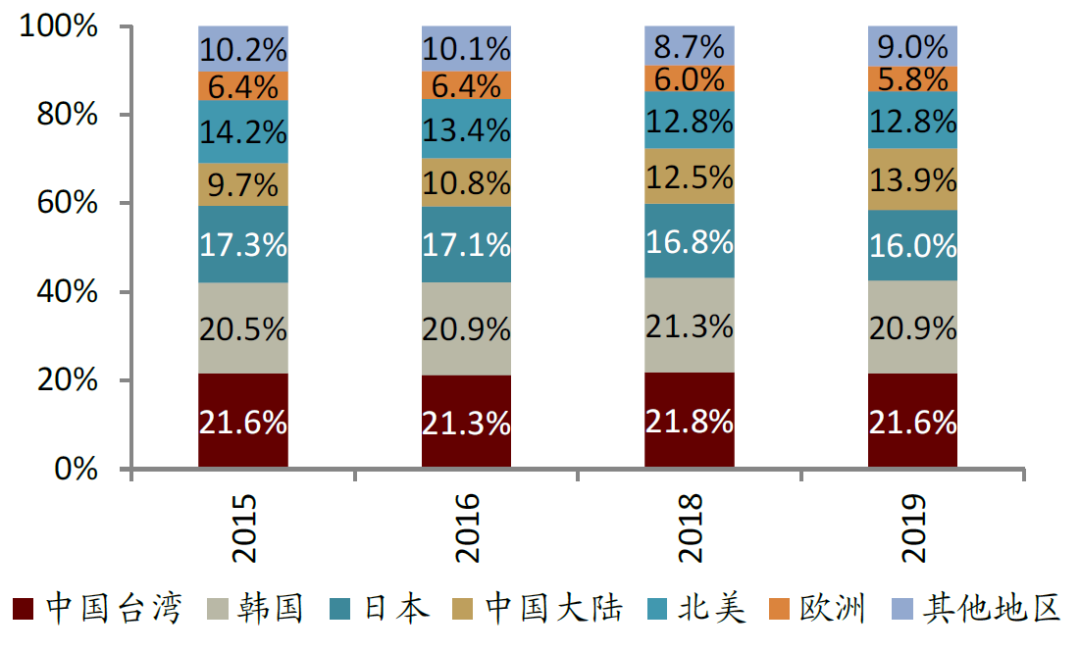

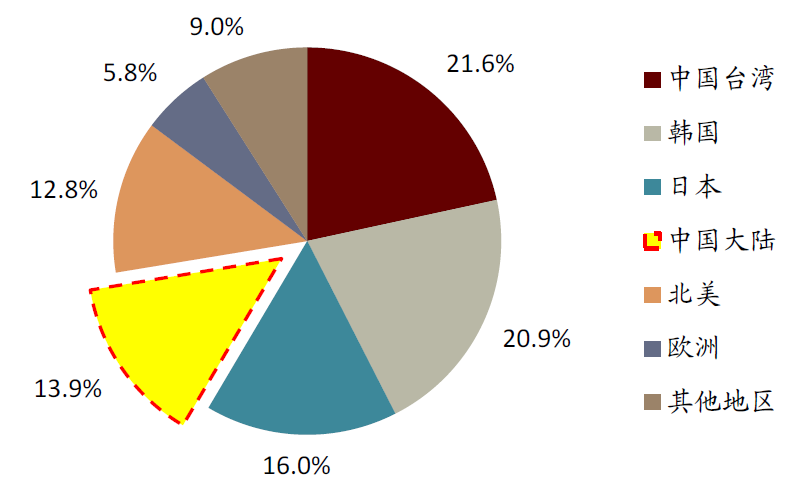

根据IC Insights,2020年全球晶圆产能2.60亿片(等效8英寸晶圆),同比2019年增长约8%。全球晶圆产能尤其是Foundry晶圆代工产能主要位于中国台湾/韩国/日本/中国大陆等东亚国家/地区。

图表:2018-2020年全球晶圆产能

资料来源:IC Insights,中金公司研究部

图表:2015-2019年全球晶圆产能分布(按地区拆分)

资料来源:IC Insights,中金公司研究部

图表:全球前十大晶圆厂商(按晶圆尺寸大小拆分,2020年)

资料来源:IC Insights,中金公司研究部

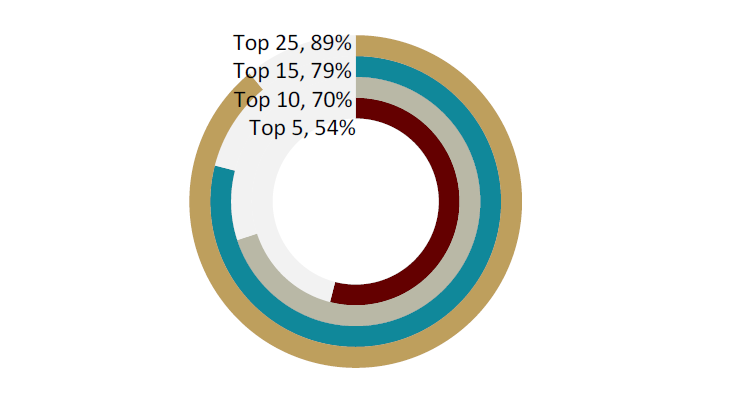

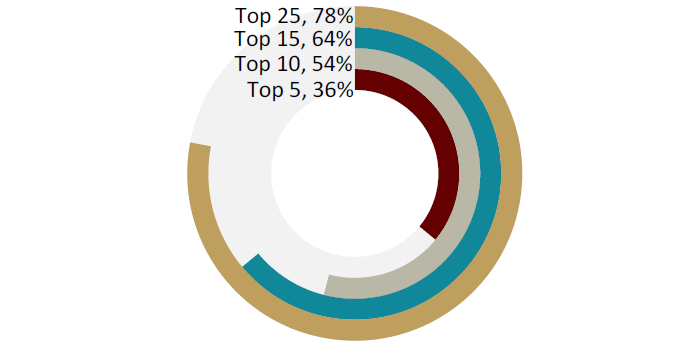

全球晶圆厂产能呈集中化趋势,头部企业尤其是前五大企业产能集中度越来越高。根据IC Insights,全球前五大晶圆厂产能集中度由2009年的36%提升至2020年的54%,全球前十大晶圆厂产能集中度由2009年的54%提升至2020年的70%,全球前十五大晶圆厂产能集中度由2009年的64%提升至2020年的79%,全球前二十五大晶圆厂产能集中度由2009年的78%提升至2020年的89%。

图表:2020年全球晶圆厂产能集中度

资料来源:IC Insights,中金公司研究部

图表:2009年全球晶圆厂产能集中度

资料来源:IC Insights,中金公司研究部

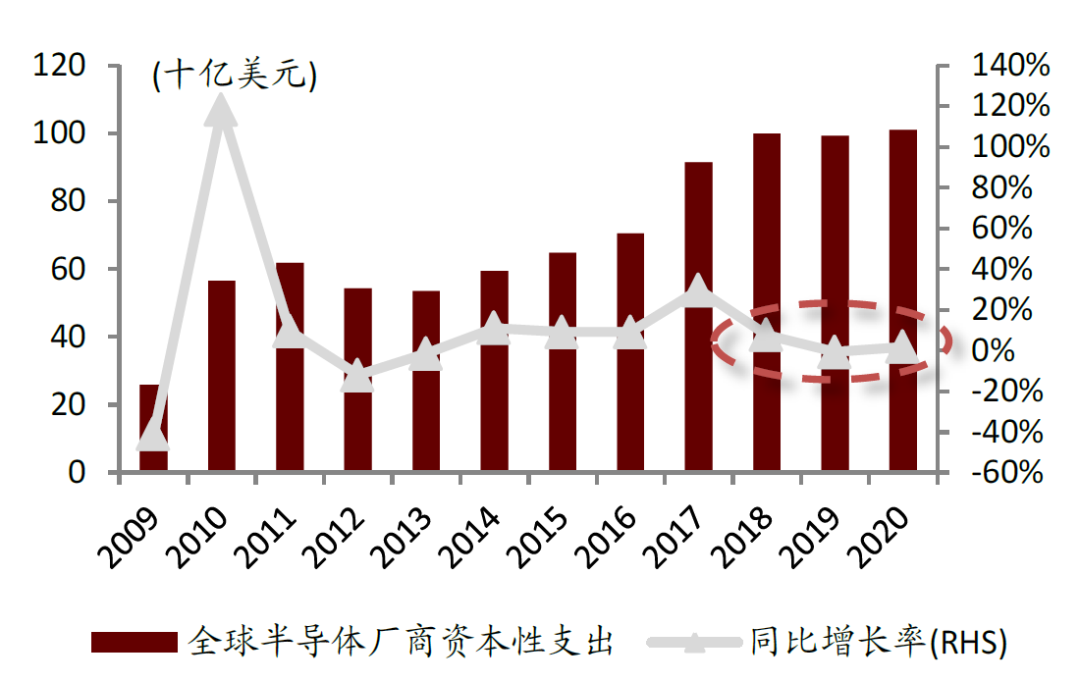

2008年金融危机以来,全球半导体厂商资本支出增速较慢。根据Gartner,2020年全球半导体厂商资本支出1011亿美元。2018、2019、2020年全球半导体厂商资本支出几乎没有变化。半导体厂商资本支出以晶圆厂为主,全球半导体厂商资本支出增速缓慢其实也反映了全球晶圆产能增速缓慢。我们认为晶圆厂商扩产缓慢一方面是因为近几年来半导体行业处于下行周期厂商对扩产较为慎重,另一方面也是因为随着晶圆产能集中度的提升,少数头部企业具有越来越大的行业影响力,这些厂商有选择性地进行产能扩张以实现自身利益最大化。头部晶圆厂(以台积电为例)通常有选择性地投资扩建先进制程产能也导致全球范围内8英寸产能以及成熟制程产能变得相对稀缺。

图表:2009-2020年全球半导体资本支出

资料来源:Gartner,中金公司研究部

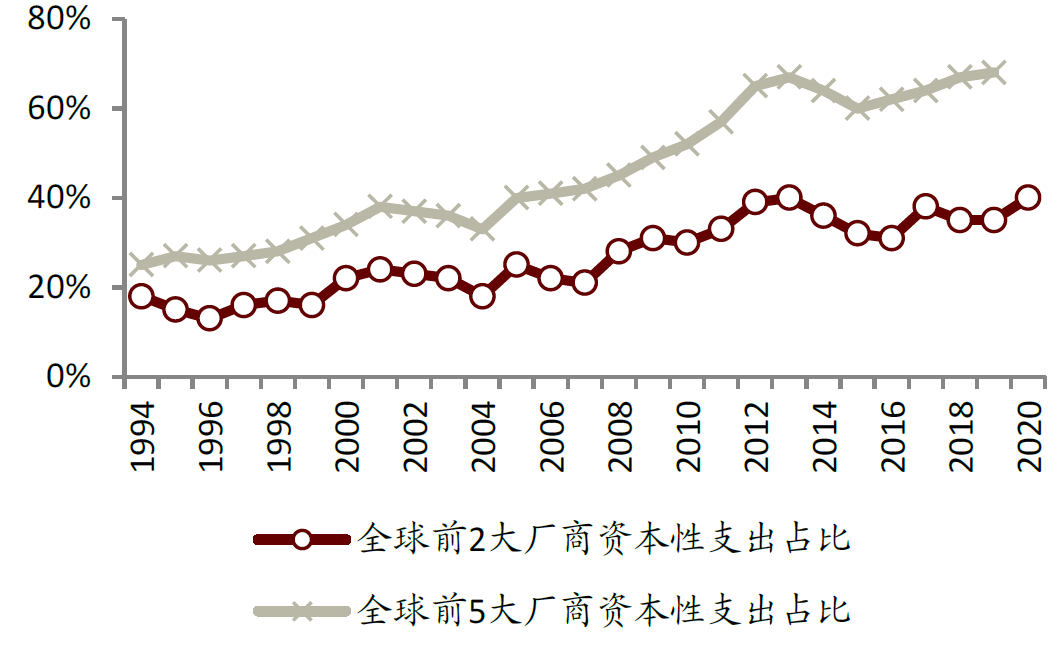

图表:1994-2020年全球前2大/前5大半导体厂商资本性支出占比

资料来源:彭博资讯,中金公司研究部

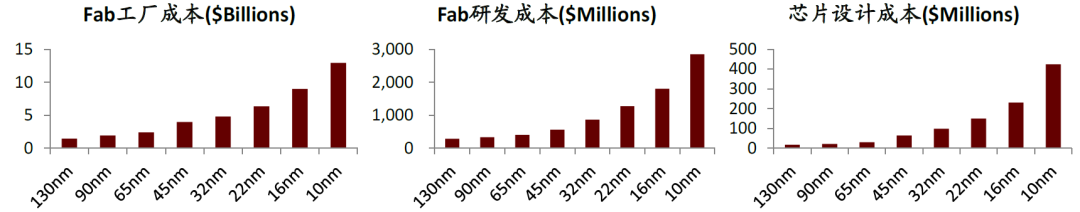

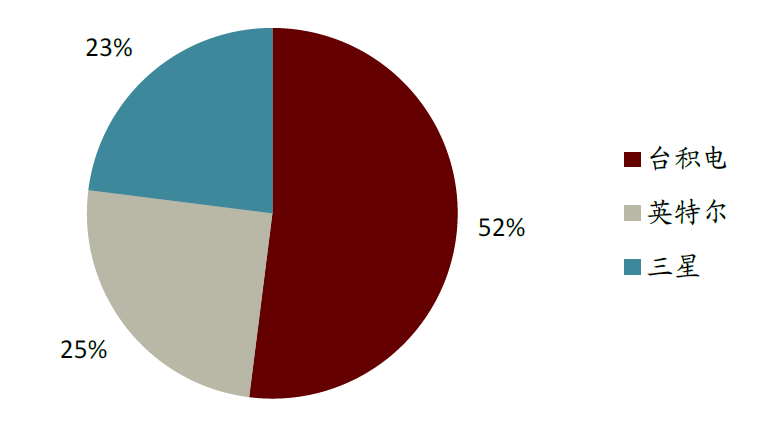

先进半导体制程产能主要集中在少数企业。先进制程对资金、技术、研发的要求迅速提升,加之用得起先进制程客户数量减少,大部分厂商退出先进制程竞赛,专注成熟制程。随着制程的减小,晶圆厂需要采购更加先进的光刻机、刻蚀机等设备,尤其是10nm及以下制程需要采用EUV光刻机,目前全球仅ASML一家厂商能够生产,单台售价约1亿欧元,新建产线资本开支巨大。出于商业模式考虑,目前格罗方德、联电等晶圆代工厂商均已公开宣布不再布局10nm及以下制程产线,全球仅有台积电、三星、英特尔3家企业布局了10nm及以下的制程。

图表:先进制程的门槛高

资料来源:Yole,中金公司研究部

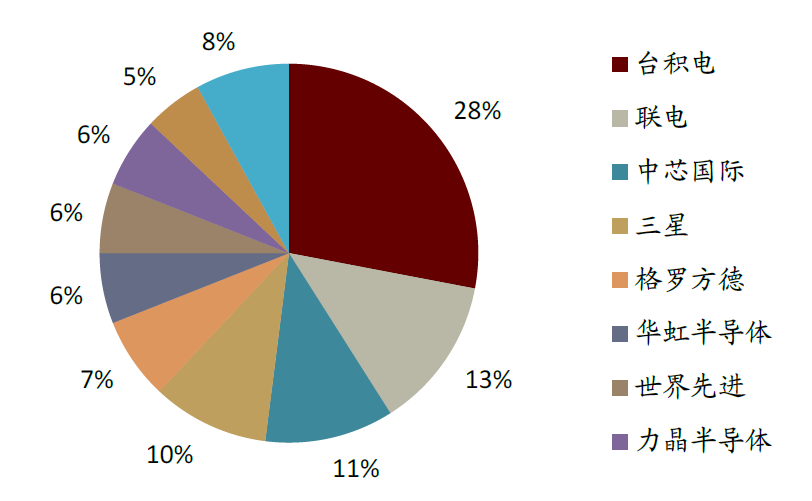

目前全球范围内台积电、联电、中芯国际、三星、格罗方德、华虹半导体、世界先进等晶圆厂均具有成熟制程,但10nm及以下先进制程全球仅台积电、三星、英特尔等少数厂商具备。

图表:2021年全球成熟制程产能分布

资料来源:Counterpoint,中金公司研究部

图表:2019年全球先进制程产能分布

资料来源:拓璞产业研究,中金公司研究部

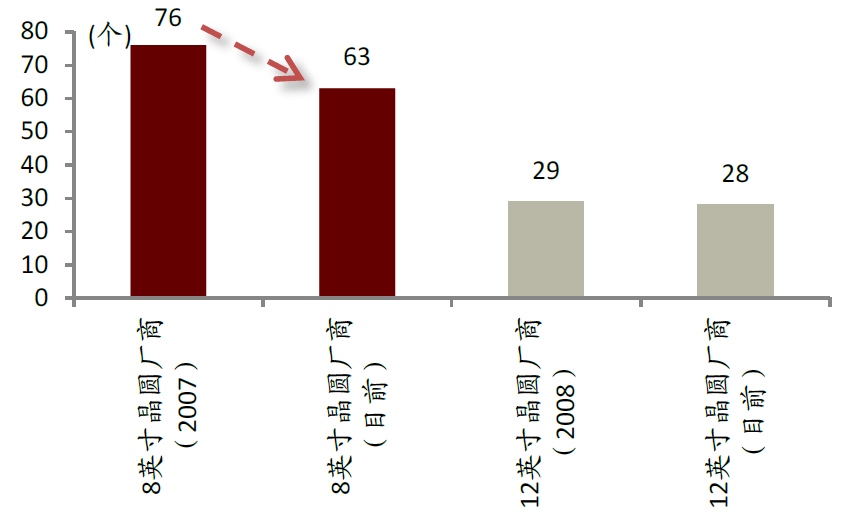

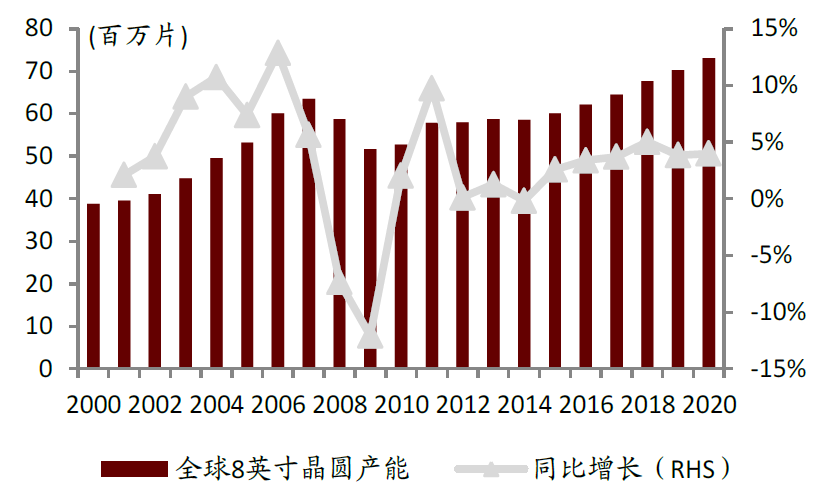

近年来,8英寸晶圆产能扩充缓慢。根据IC Insights的数据,全球拥有8英寸产线的厂商数量在2007年达到最多的76家,2008年金融危机以来,海外关闭接近100条半导体生产线。2020年,全球拥有8英寸晶圆的厂商数量为63家,比2007年减少13家。SEMI数据显示,2007年全球8英寸晶圆制造产能在2007年达到峰值6300万片的年产能,之后的2008年和2009年急剧下滑,2009年的年产能不足5200万片。之后随着经济复苏和半导体产品需求增长,10年后的2017年全球8英寸年产能才回升到6300万片以上。

图表:全球8/12英寸晶圆厂商数量变化

资料来源:IC Insights,中金公司研究部

图表:2000-2020年全球8英寸晶圆年产能

资料来源:SEMI,中金公司研究部

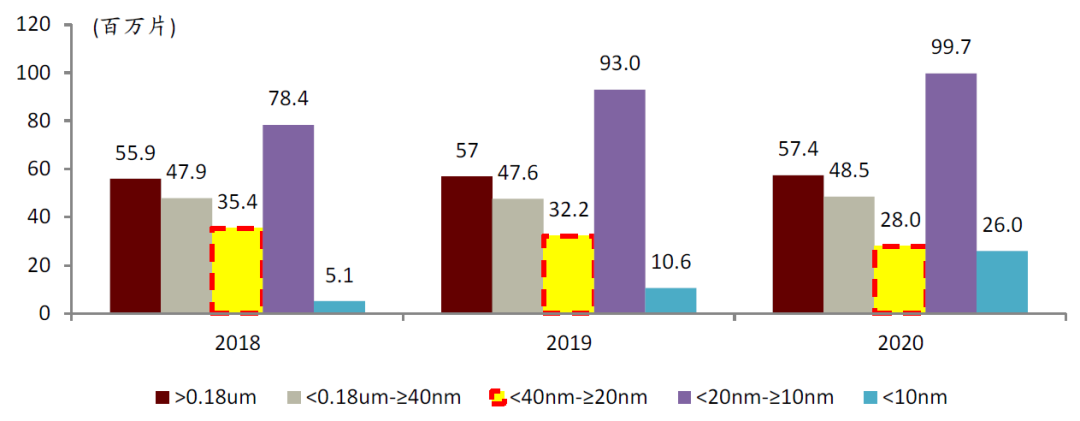

成熟制程扩展较慢,40-20nm制程产能甚至出现了衰退。根据IC Insights,2018年全球40至20nm晶圆产能3540万片/年(等效8英寸晶圆),到了2019年产能下降为3220万片/年,到了2020年产能进一步下降至2800万片/年。>0.18um、0.18um至40nm制程产能近几年来也几乎未发生变化。我们认为成熟制程产能的不扩产甚至减产主要是因为先进制程出现使得部分逻辑芯片转由先进制程生产,但大部分芯片仍需依赖28nm及以上成熟制程,这也使得成熟制程产能变得更为紧张。

图表:2018-2020年全球晶圆年产能(按制程拆分,等效8英寸晶圆)

资料来源:IC Insights,中金公司研究部

需求侧:短期因素+中长期因素

短期因素:周转天数呈下降趋势,补库存需求强烈

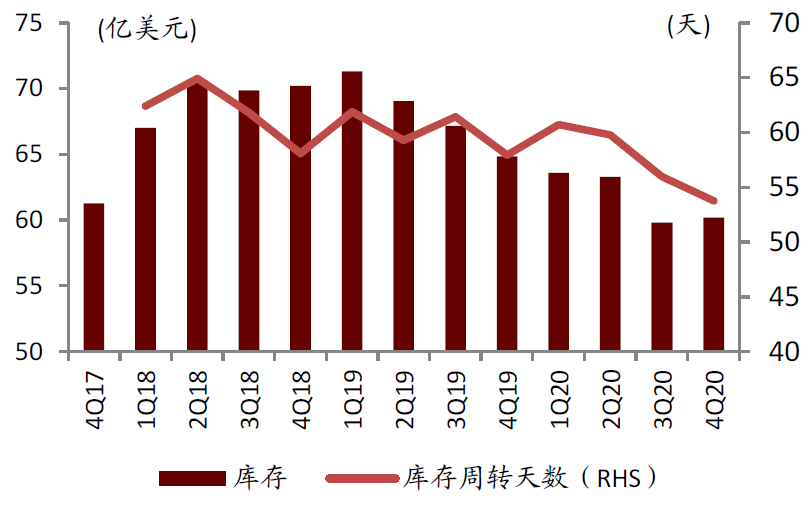

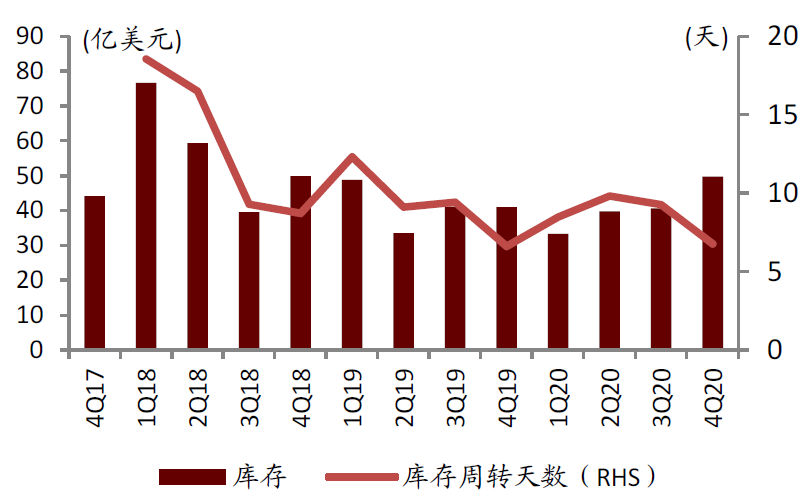

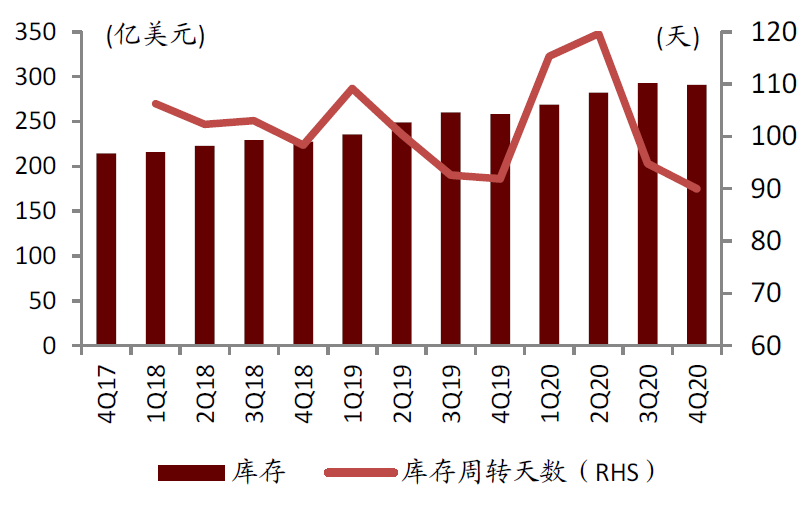

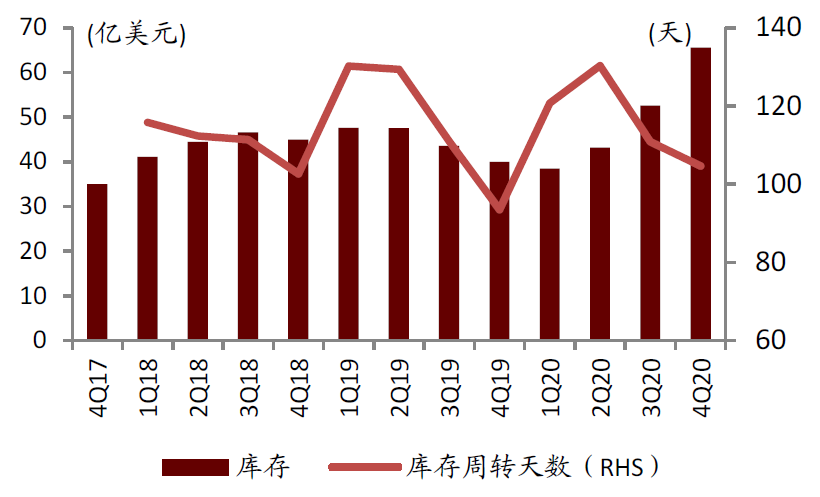

2020年Q3以来,全球半导体产业链上各环节的库存周转天数迅速下降。我们分别选取全球主要半导体分销商(艾睿电子、安富利)、终端厂商(苹果)、IDM+Fabless(英特尔、博通、德州仪器、亚德诺、恩智浦半导体、Skyworks、兆易创新、闻泰、意法半导体、美光、AMD、英伟达、高通公司、圣邦股份、韦尔股份、汇顶科技)、Foundry(台积电、中芯国际、华虹半导体、三安光电)库存周转天数作为观察指标,发现自3Q20以来半导体公司库存周转天数发生下滑,说明公司经历去库存阶段,库存的下滑也使得半导体相关企业备库存需求较为强烈。

图表:4Q17-4Q20全球主要半导体分销商库存情况

资料来源:彭博资讯,中金公司研究部

图表:4Q17-4Q20全球主要终端厂商库存情况

资料来源:彭博资讯,中金公司研究部

图表:4Q17-4Q20全球主要IDM+Fabless厂商库存情况

资料来源:彭博资讯,中金公司研究部

图表:4Q17-4Q20全球Foundry厂商库存情况

资料来源:彭博资讯,中金公司研究部

半导体芯片补库存的需求主要来自以下几个方面。其一是下游需求旺盛,出现芯片供不应求的局面,对未来预期乐观,主动补库存。其二是新冠疫情的影响,很多地区物流阻断,交期变长,下游厂商需要更长时间备货。其三是供应链安全,过去两年美国方面的技术封锁,为了保证未来芯片供应安全,国内一些系统厂商在2020年下半年备货时把供应链安全放在了第一位,在操作库存时愿意采取比较积极的做法。

中长期因素:5G手机、智能汽车、人工智能、物联网等市场需求旺盛

汽车、手机、服务器、个人电脑、基站、家电是芯片几大较为重要的下游应用领域。我们认为随着智能汽车、人工智能、物联网等技术的发展,汽车、5G手机等领域有望成为驱动半导体行业进一步增长的重要动力。

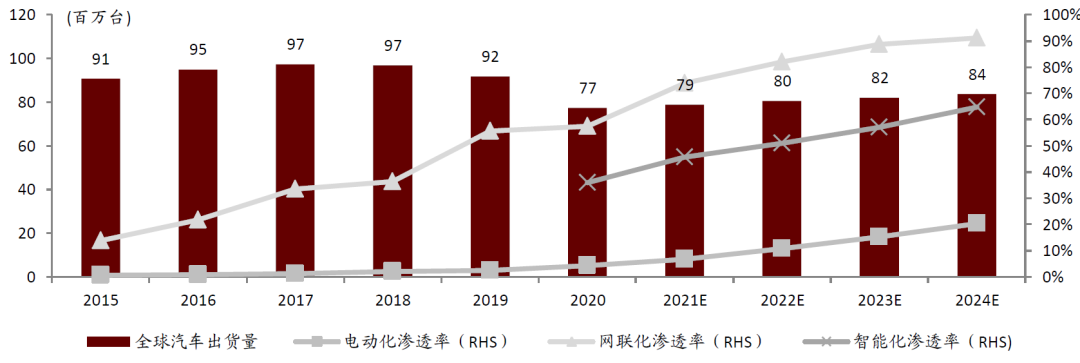

根据2020年全球汽车销量7,700万辆。近年来,全球汽车总销量基本维持平稳。但我们也看到汽车正朝着电动化、网联化、智能化等趋势发展。结合IDC、BI intelligence,我们测算2020年全球汽车电动化渗透率达到4.17%,网联化渗透率达到57.2%,智能化渗透率(L1-L5)达到35.73%(主要是L1/L2自动驾驶)。

图表:2015-2020年全球汽车销量及电动化、网联化、智能化渗透率

资料来源:IDC,BI intelligence,中金公司研究部

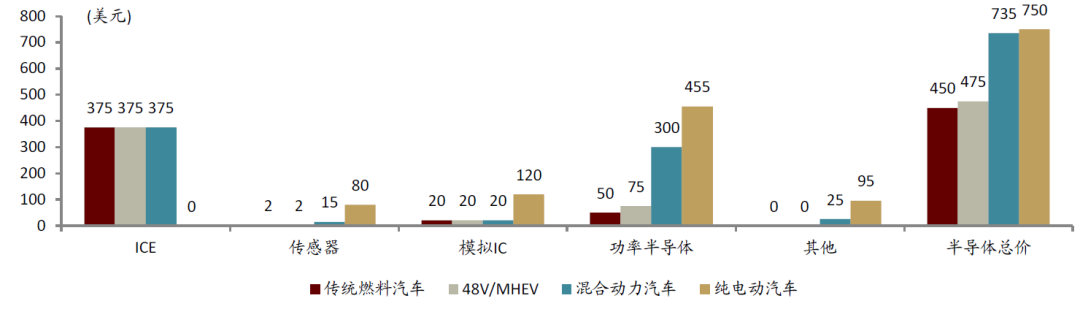

汽车电动化、网联化、智能化趋势使得单车使用的半导体数量及价值较之前有显著增加。根据Trendforce、英飞凌等研究数据,平均一台传统燃料汽车半导体价值含量为450美元,一台纯电动汽车价值含量750美元,增长了66.67%。我们看到2020年随着特斯拉Model 3、理想ONE、蔚来ES6、小鹏P7等新一代电动汽车销量的提升,汽车整机厂对芯片的需求量发生了一定增长;未来,我们预计随着电动化、网联化、智能化渗透率不断提升,汽车企业对芯片的需求量仍将稳步增长。

图表:不同汽车半导体价值量对比

资料来源:Trendforce,英飞凌,中金公司研究部

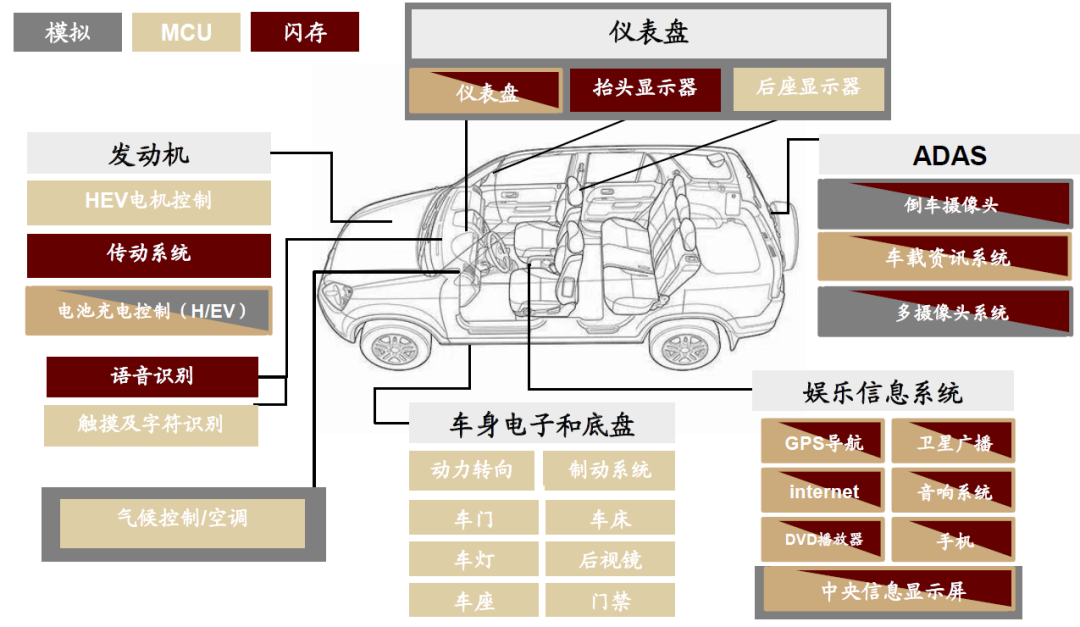

图表:车载电子设备示意图

资料来源:汽车之家,中金公司研究部

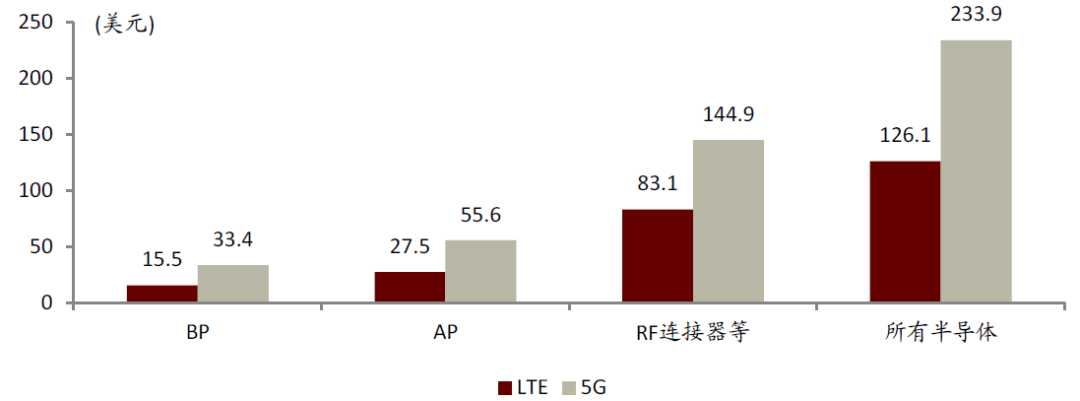

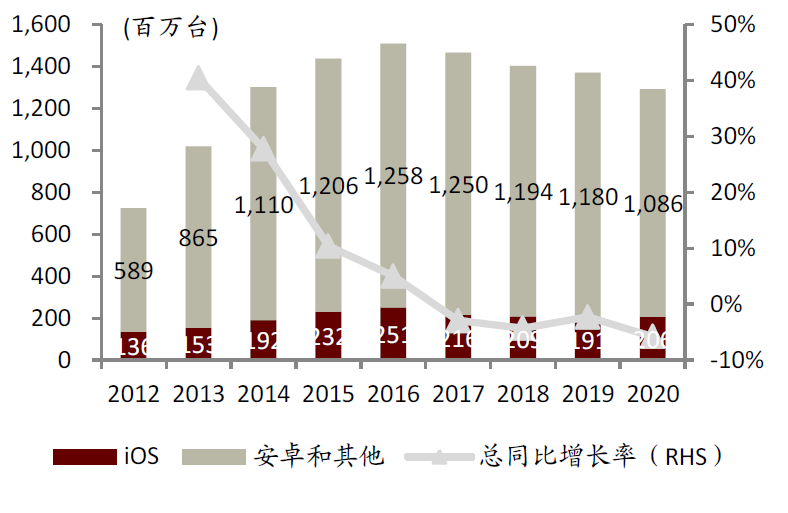

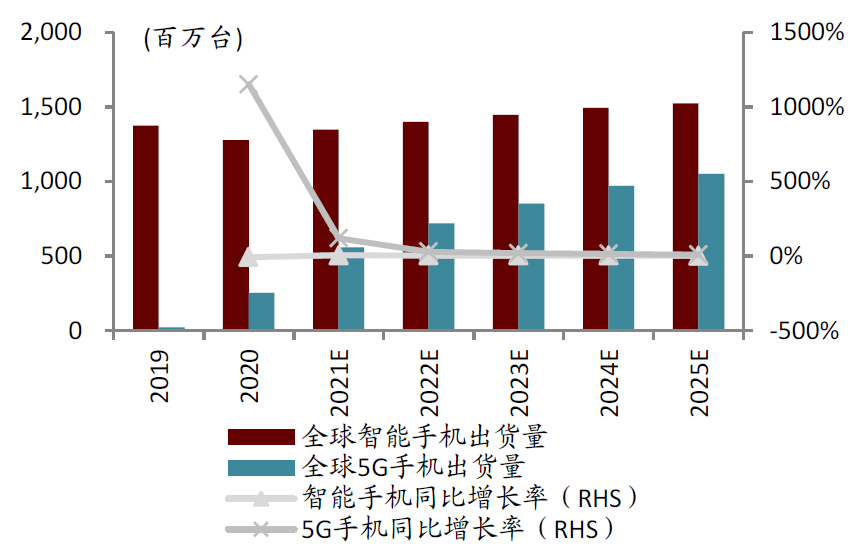

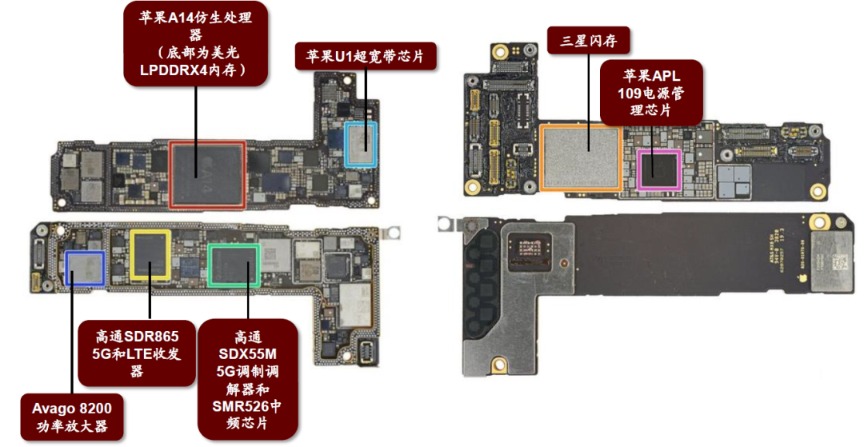

根据IDC,2020年全球智能手机出货量12.92亿台。近年来,全球智能手机销量基本维持平稳,但我们看到随着5G、AI技术的发展,单台智能手机包含的芯片价值量在不断提升。根据韩国信息与通讯技术研究所报道,平均一部4G手机含有的半导体价值量为126.1美元,一部5G手机含有的半导体价值量为233.9美元,增长将近85%。

图表:4G手机单机半导体价值量 v.s。 5G手机单机半导体价值量

资料来源:韩国信息与通讯技术研究所,中金公司研究部

我们看到2020年随着小米10、iPhone 12等5G手机的发布,手机厂商对于芯片的需求尤其是先进制程芯片的需求发生提升。未来,我们认为随着手机厂商不断推出新型手机,手机厂商每年仍将对芯片维持在较高需求。Gartner测算2020年全球5G手机出货量2.13亿部,预计2021年全球5G手机出货量有望达到5.39亿部,发生显著增长。

图表:2012-2020年全球智能手机销量

资料来源:IDC,中金公司研究部

图表:2019-2025E全球智能手机&5G手机

资料来源:IDC,中金公司研究部

图表:iPhone 12拆机

资料来源:电子发烧友网,中金公司研究部

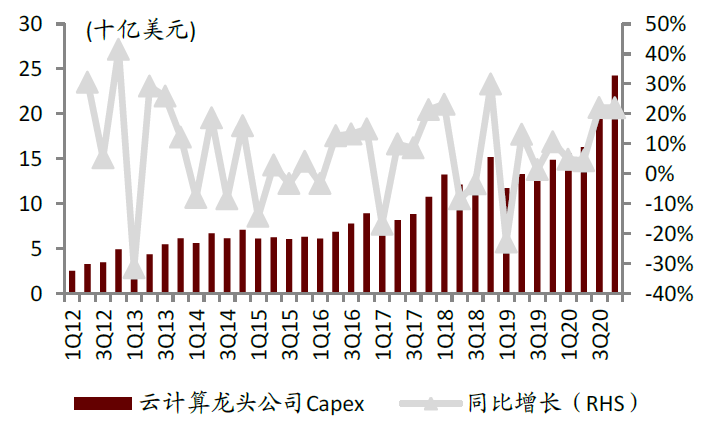

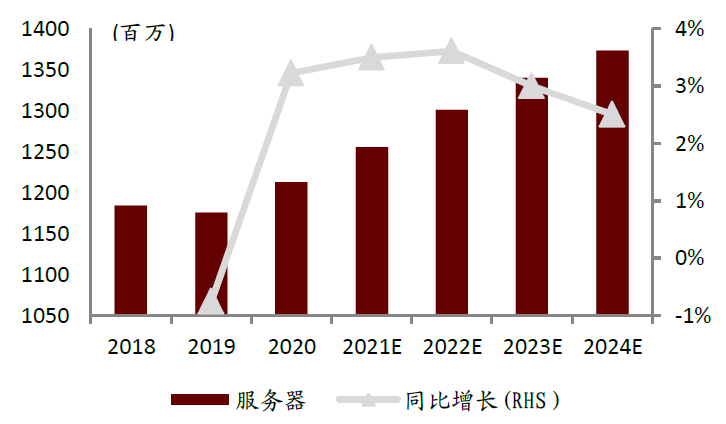

近年来,受5G、AI、云计算等技术发展驱动,全球互联网流量高速增长,全球互联网厂商/云厂商对服务器需求提升,CAPEX呈上升趋势。根据彭博资讯,2020年全球主要互联网厂商/云厂商CAPEX达到760亿美元;根据IDC,2020年全球服务器达到12.14亿台。

图表:1Q12-4Q20全球主要互联网/云厂商CAPEX

资料来源:彭博资讯,中金公司研究部

注:此处云计算公司选取IBM+Google+微软+Amazon

图表:2018-2024E全球服务器出货量

资料来源:IDC,中金公司研究部

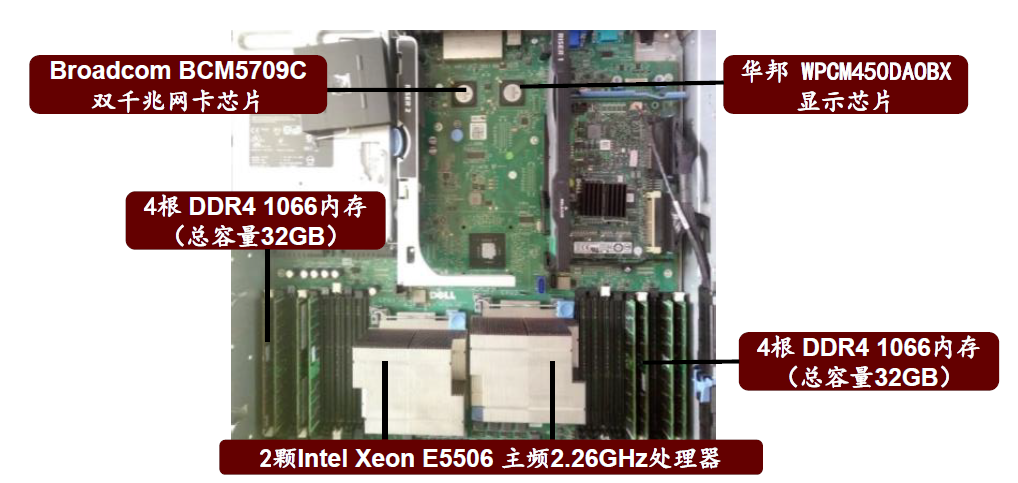

服务器内部主要包含企业级CPU、DRAM芯片、存储芯片、电源管理芯片等有关芯片。随着全球AI服务器渗透率的逐渐提升,AI服务器也包含GPU等芯片。

图表:DELL PowerEdge R710服务器拆机

资料来源:电子发烧友网,中金公司研究部

我们看到,1H20受COVID-19影响,全球远程办公、在线网课需求增长,驱动服务器需求快速增长。我们认为在后疫情时代,随着线上经济的发展,全球服务器出货量有望持续增长,从而驱动对相关芯片需求。

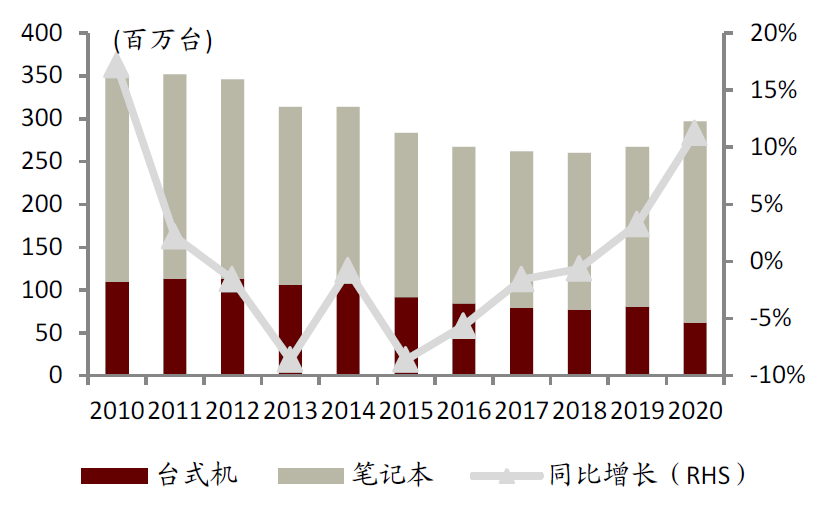

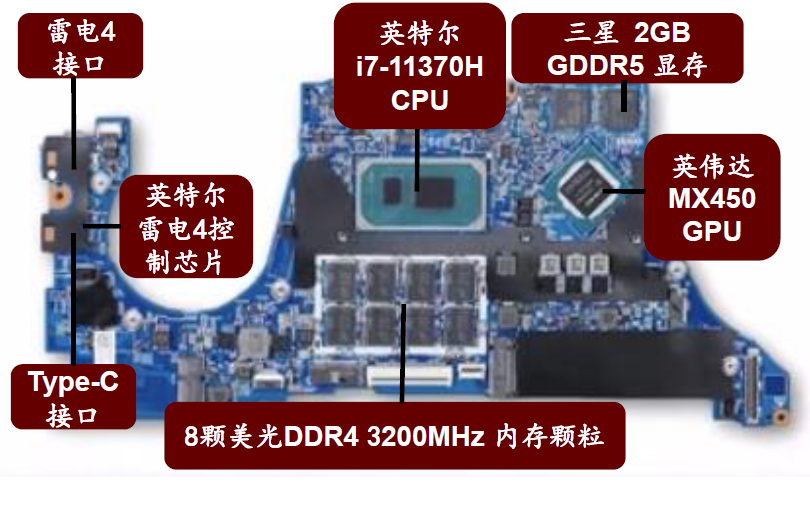

根据Canalys研究数据,2020年全球个人电脑出货量2.97亿台(笔记本电脑出货量2.351亿台,台式机出货量0.619亿台),比2019年增长 11%,这是自2010年以来的最高全年增长率,也是自2014年以来的最高出货量。近年来全球个人电脑出货量基本维持平稳。个人电脑内部主要包含消费级CPU、DRAM芯片、存储芯片、电源管理芯片等有关芯片;部分用于游戏、影像处理的个人电脑也会配置有GPU。

图表:2010-2020年全球个人电脑出货量

资料来源:Canalys,中金公司研究部

图表:小米笔记本Pro 15 拆机图

资料来源:电子发烧友网,中金公司研究部

我们看到,1H20受COVID-19影响,在线办公需求增长从而驱动个人电脑出货量增长。我们预计在后疫情时代随着人们办公习惯的改变,个人电脑销量仍有望维持在较高水平从而驱动芯片增长。

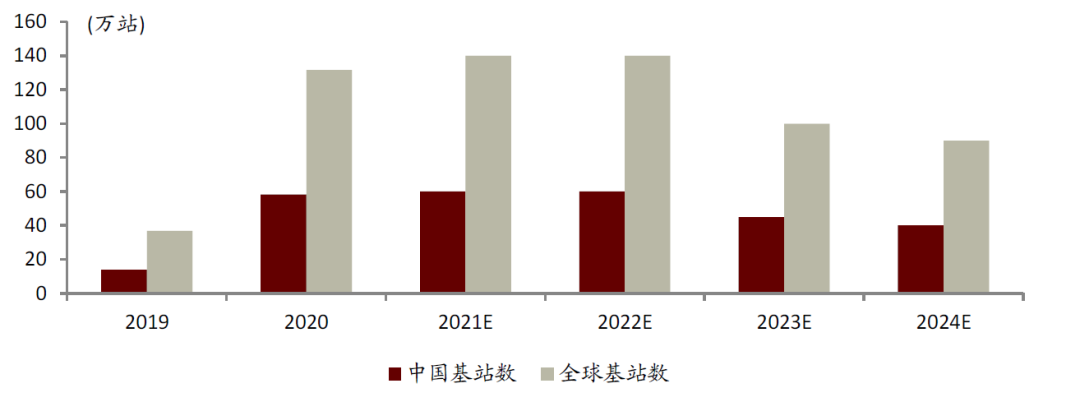

随着韩国、中国、美国、日本、欧洲等政府于2019年开始陆续发放5G牌照,各国运营商也于2019年开始陆续建设5G基站。根据工信部,中国2019年建成5G基站约13万个,2020年累计建成5G基站约79万个。5G基站主要分为AAU和BBU两部分,包含有射频前端芯片、数模/模数转换芯片、电源管理芯片等各类芯片。

我们认为未来几年全球5G建设仍将处于高峰,5G基站的建设仍会对芯片需求有一定驱动。

图表:2019-2024E中国及全球基站每年建设数量

资料来源:工信部,中金公司研究部

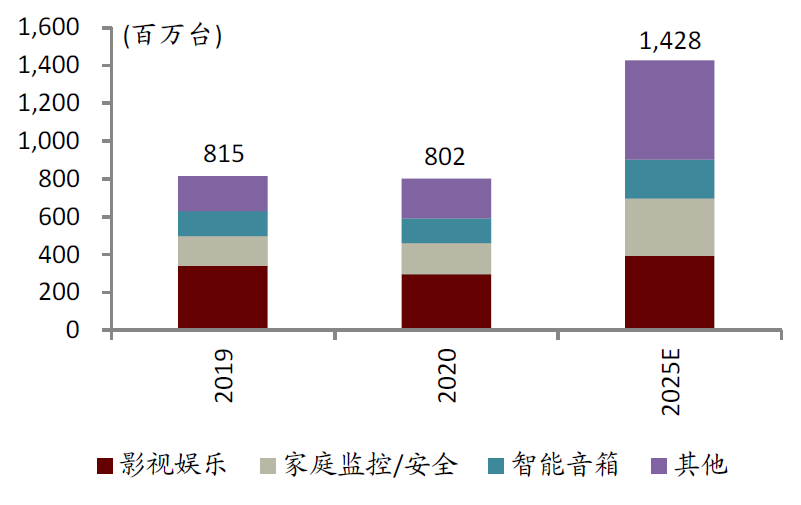

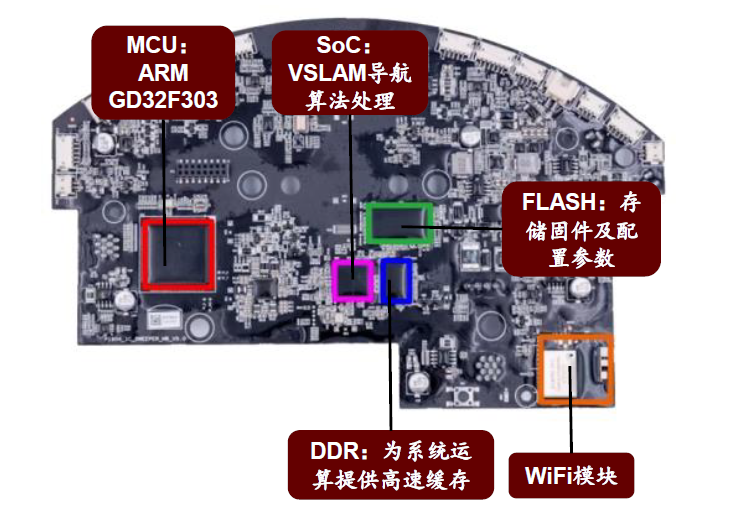

近年来随着物联网技术的发展,智能家居的出货量快速提升,根据IDC,2020年全球智能家居出货量约为8亿台。传统的家电需要使用MCU对设备进行操控,智能家居内部的电子线路相较传统家电更加复杂,一款典型的智能家居除了MCU,通常含有WiFi芯片、存储芯片等其他种类的芯片。

图表:2019/2020/2025E全球家电/智能家居出货量

资料来源:IDC,中金公司研究部

图表:小米扫地机器人拆机图

资料来源:电子发烧友网,中金公司研究部

我们认为未来随着扫地机器人、智能台灯、智能空调、智慧电视等智能家居销量持续增长,家电对芯片的需求仍将保持快速增长。

中国如何积极应对芯片短缺

本次芯片短缺已经影响了汽车、手机、家电等产品的生产,如果缺芯状况持续恶化,有可能对全球经济增长造成较大的不利影响。缺芯事件引起全球瞩目,各国政府积极采取措施应对。

美欧日等半导体产业强国为保障半导体产业链安全,积极争取制造业回流

结合公开信息及我们调研情况,我们认为此次芯片缺货涉及范围较广,可能持续较长时间。为缓解此次芯片缺货造成的影响,全球各国/地区政府及企业已陆续采取相关措施:

台积电计划扩充南京12英寸厂,利用现有的厂房扩充4万片28nm产能,预计2022年下半年开始量产,公司希望投产后能够缓解汽车芯片、CIS芯片短缺情况。

三星积极扩建CIS芯片产能,将位于韩国华城的第11条DRAM芯片生产线,改建成CIS芯片制程。

联电将与三星、联发科、联咏、瑞昱、奇景等公司通过签订互惠协议的方式扩充在台南科学园区的12英寸厂Fab 12A P6厂区的产能,此次产能扩张以28nm生产机台为主,未来可延伸至14nm的生产。

长期来看,新冠疫情以来,各国政府越来越意识到半导体产业的重要性,特别是晶圆制造产能对于当地经济社会发展至关重要。美国政府带头号召台积电、三星、英特尔在美国建设先进晶圆厂,以保障芯片供应安全。各地企业也相继提出晶圆厂建设计划,例如美国半导体厂商积极建厂、韩国支持本土建厂、欧洲复兴半导体产业计划等。

中国本土半导体制造产能不足,对外依存度高

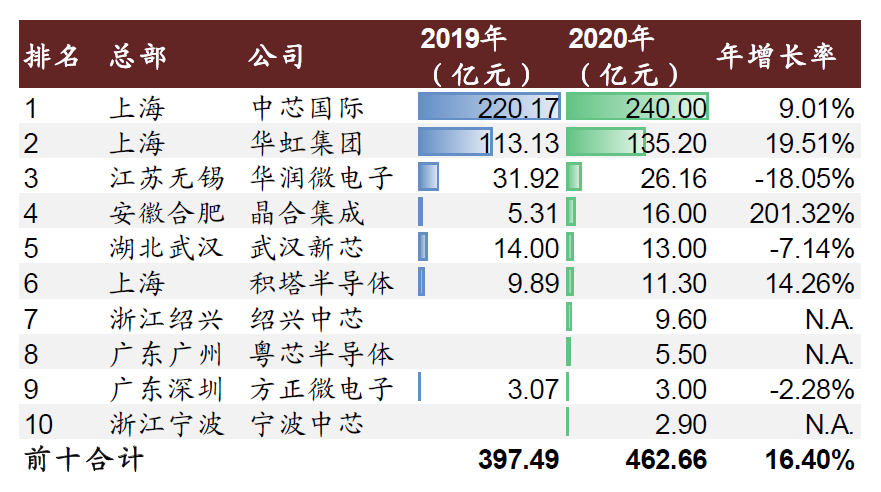

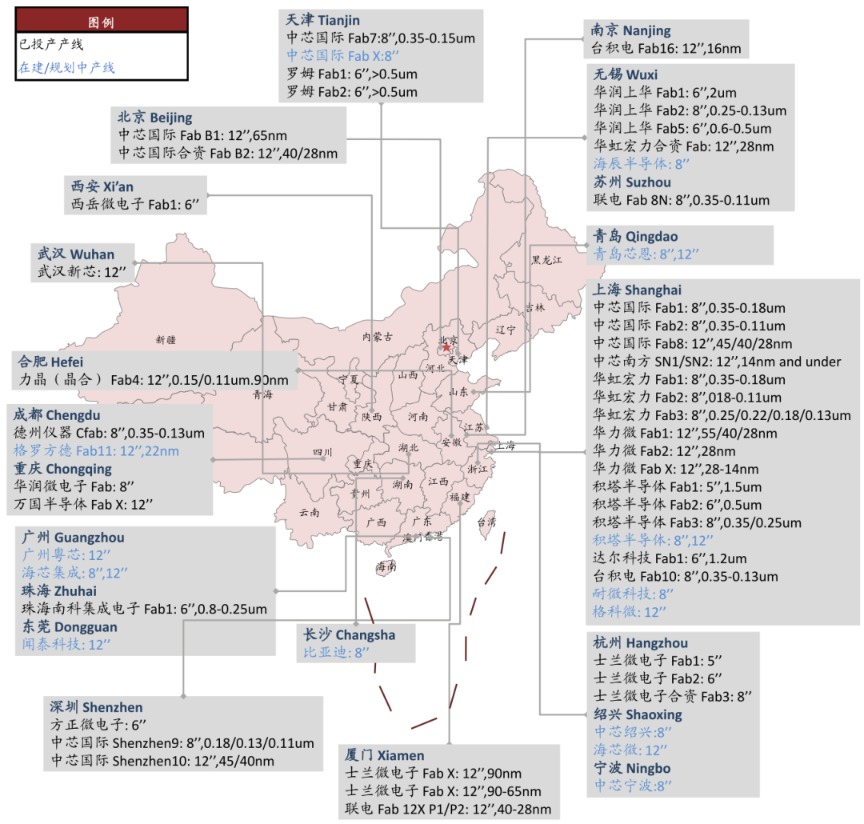

中国大陆公司的晶圆产能在全球占比约7%,且缺乏10nm及以下先进制程

根据IC Insights,2019年中国大陆晶圆产能占全球晶圆产能13.9%,剔除三星西安厂、英特尔大连厂、台积电上海厂等非中国大陆公司产能后,我们测算属于中国大陆公司的晶圆产能在全球占比大约在7%左右。其中,中芯国际和华虹半导体是中国大陆最大的两家晶圆厂商,在中国大陆公司晶圆产能中占比最大。

图表:2020年中国大陆前十大晶圆厂商

资料来源:芯思想研究院,中金公司研究部

注:1)华虹集团营收包括华虹宏力和上海华力营收;2)华润微和武汉新芯都只计算代工营收;3)积塔半导体包括先进半导体ASMC的营收

图表:2019年全球晶圆产能分布

资料来源:IC Insights,中金公司研究部

图表:中国大陆主要晶圆厂分布情况(不含存储器产线)

资料来源:各公司官网,中金公司研究部注:截至2021/4/30

由于产能不足以及缺乏先进制程等因素,大量国内Fabless需依赖海外晶圆制造产能

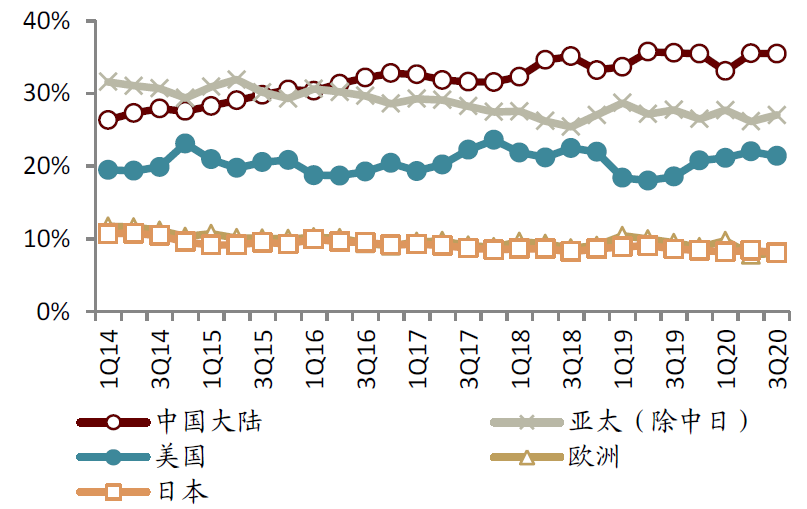

近年来,随着中国经济的发展,中国正成为全球最大的半导体市场之一。根据WSTS,中国半导体销售额占全球比例近年来逐年增长,4Q20已达到33%。

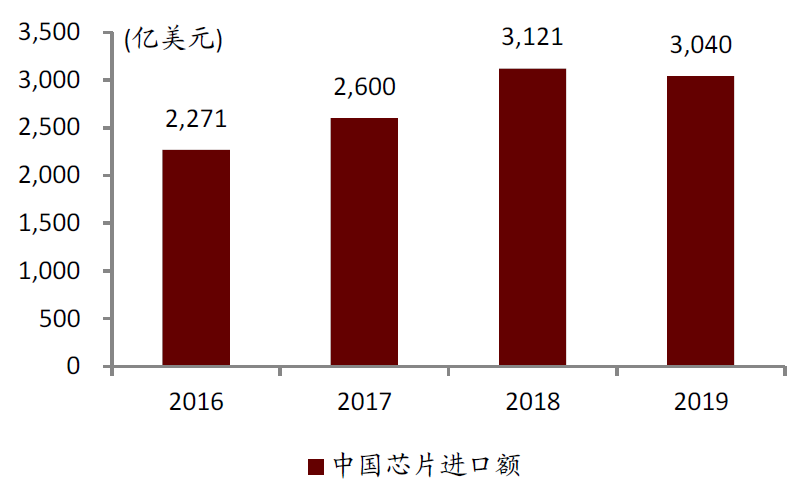

但相较位于中国大陆的晶圆产能,国内半导体产能依然存在较大缺口。根据中国海关数据,2019年我国进口芯片总额3,040亿美元,芯片是我国进口金额最大的产品。

图表:1Q14-4Q20全球各国家/地区半导体销售额占比

资料来源:WSTS,中金公司研究部

图表:2016-2019年中国芯片进口金额

资料来源:中国海关,中金公司研究部

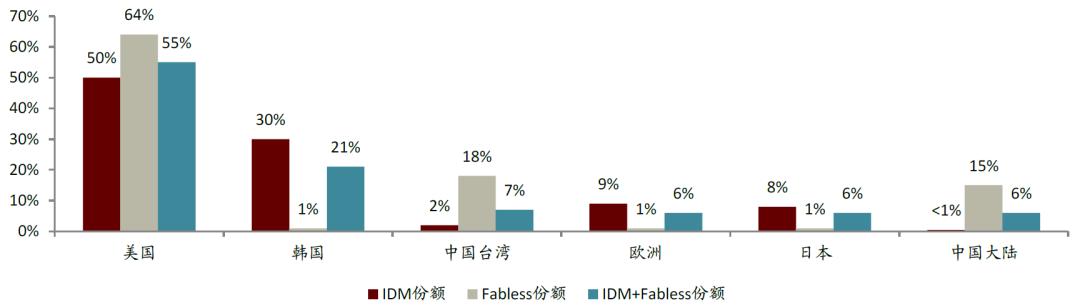

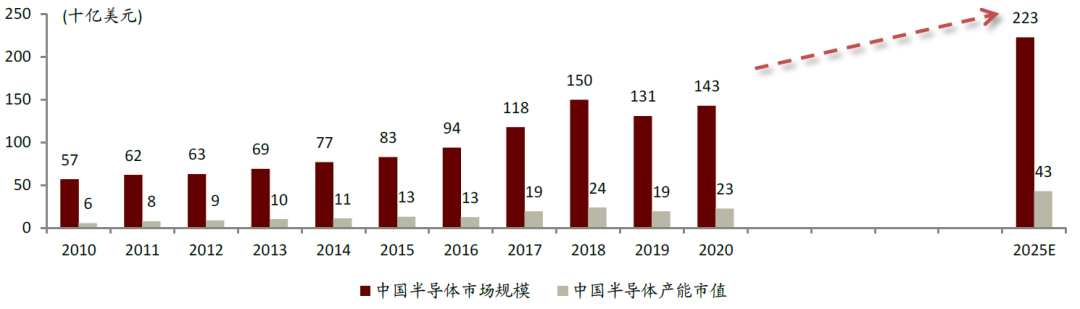

根据IC Insights,2020年中国大陆集成电路公司在芯片设计(Fabless)领域占全球份额15%,由于IDM在全球的份额低于1%,中国大陆的IC产品产出(即IDM+Fabless产值)仅占全球份额的5%。另一方面,自2005年以来中国大陆就一直是全球最大的IC市场,IC Insights测算2020年中国大陆的IC市场规模为1434亿美元,IC Insights预测2025年市场规模将达到2230亿美元。

2020年在中国大陆生产的IC产品总产值约227亿美元,占大陆需求的15.9%(高于2010年的10.2%)。其中,总部位于中国大陆的公司的总产值仅为83亿美元,仅占IC市场总量的5.9%。在中国拥有晶圆厂业务的海外公司(例如,台积电,SK海力士,三星,联电等)仍占中国大陆IC产量的大部分。

图表:2020年全球部分国家/地区IDM、Fabless、IDM+Fabless市场份额

资料来源:IC Insights,中金公司研究部

图表:中国大陆的IC市场规模及IC产出趋势

资料来源:IC Insights,中金公司研究部

由于晶圆制造产线投资规模大,周期长,对资金、人才、技术的要求高,尽管最近几年国内大规模投资建设晶圆制造生产线,短期内仍无法满足国内的芯片设计公司的需求。国内半导体研究机构芯谋咨询(ICwise)表示,假设满足国内芯片设计公司50%的产能需求,2020年国内还存在约两个中芯国际的产能缺口。芯谋预计到2025年,该产能缺口会扩大到约8个届时中芯国际的产能。

对中国的启示:积极扩产晶圆制造产能,是国内半导产业发展的当务之急

一方面,本次缺芯让各国认识到晶圆制造产能的重要性,美欧日等国积极争取晶圆产能本土化以保障芯片供应链安全;另一方面,中国大陆晶圆产能和半导体市场规模不匹配,随着中国大陆芯片设计公司的快速发展,对晶圆产能的需求越来越大,如果不积极扩充产能,国内产能缺口将越来越大。且半导体产业事关国计民生,庞大的电子产业建立在芯片产能基础之上。为保障国内半导体乃至电子产业的有序发展,我们建议:

大力支持中芯国际、华虹半导体等国内龙头晶圆制造公司扩建产能。

积极引入日本、韩国等海外资本合力建设晶圆产能。

积极提升国内半导体设备、材料厂商的技术能力以保障供应链安全。

(文章来源:中金点睛)