新浪财经2020中国基金业高峰论坛暨基金业致敬资本市场30周年云端峰会7月9日(周四)举行。肖钢、王忠民、刘晓艳、江向阳等大佬热议行业发展,史博、于善辉、陈一峰、王俊等解析下半年策略。

Wind资讯

继科创主题基金、可投资新三板公募基金之后,创业板战略配售基金出炉!

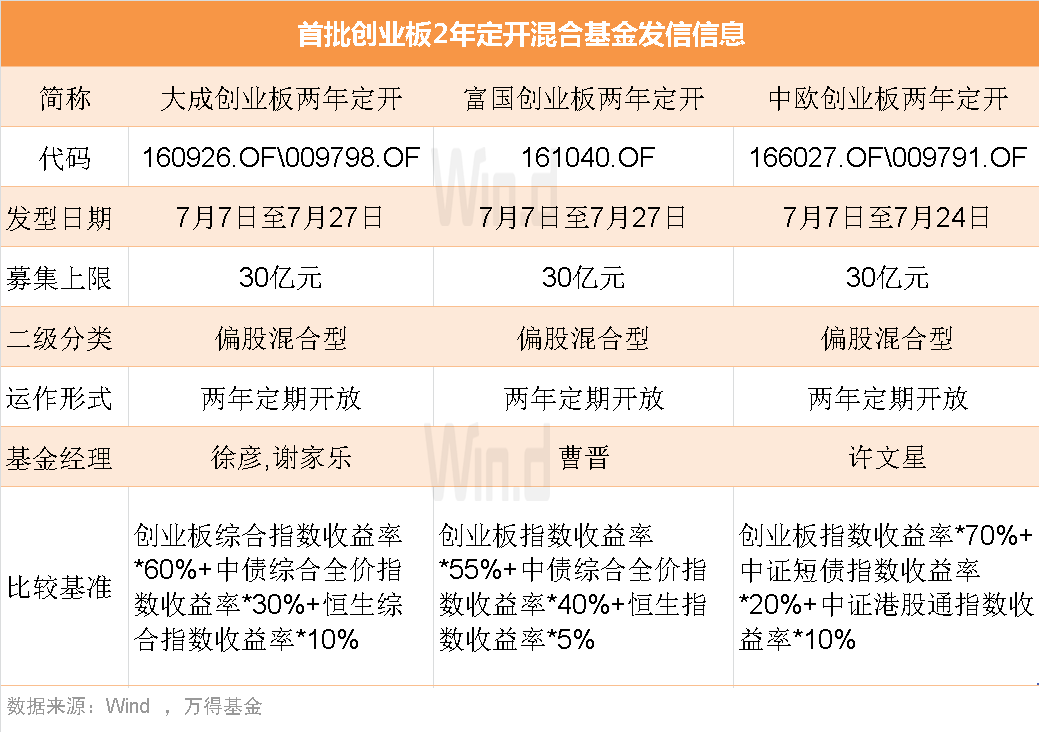

6月28日,首批创业板注册制战略配售的四只新基金正式获批,其中富国、大成、中欧旗下三只创业板两年定开混合基金,已发布招募说明书和基金份额发售公告。

“战略配售”可以优先、大额认购拟上市公司的股票,但这些股票有12个月左右的锁定期,只有过了锁定期之后才能卖出。定期开放的产品设计是为了参与创业板战略配售而考虑。

作为科创板试点注册制的延续,创业板注册制改革是资本市场从增量改革到存量改革的突破,也是推动全市场实施注册制改革“从1到N”的关键一步。

目前创业板注册制受理企业已逼近百家,这些基金将成为普通投资者分享创业板改革红利的利器。

公告显示,上述3只基金将在7月7日同时发售,并都设置了30亿元的募集上限,3只产品首募总规模上限为90亿元。

若募集规模超出上限,上述基金将采取“末日比例确认”的方式,对上述基金规模进行控制。

在产品运作形式上,上述基金基本都是两年定期开放运作的形式,产品在封闭期将不受日常申赎影响,避免资金进出产生的基金净值波动。

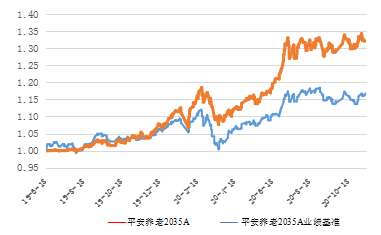

首批科创板战配基金收益亮眼

首批科创板战配基金的表现可以为创业板战配基金提供参考。

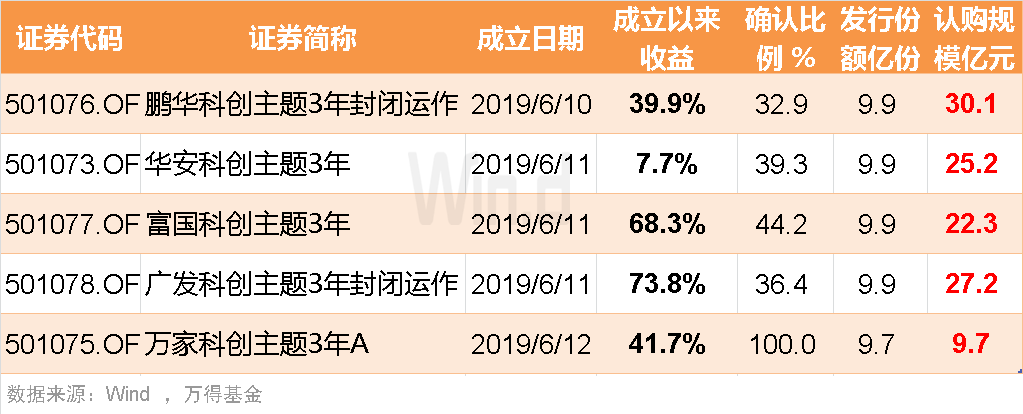

2019年5月27日,广发、富国、鹏华、华安、万家等5家基金公司旗下的首批科创板战略配售基金问世。在科创板推出后,这些基金便成为首批可参与科创板“战略配售”的公募基金。

Wind数据显示,成立以来至2020年7月3日,5只基金平均收益达46.3%,广发科创主题3年封闭运作收益最高达到73.8%。

这五只基金发行时受到市场热捧,其中四只认购规模超过了发行上限,启动了“末日比例确认”。

值得注意的是,科创板战略配售基金真正通过战略配售参与投资的并不多,基金的收益主要来源于打新和二级市场。这种状况能否在创业板战略配售基金出现改观,还需进一步观察。

考虑到创业板上市公司数量是科创板的8倍,创业板总市值是科创板的5倍,创业板平均自由流通市场是科创板的2倍左右,创业板战略配售基金回旋空间更大。

创业板战略配售基金三大优势

1、创业板战略配售基金占据好赛道

创业板结构以科技、消费为主,TMT+医药占比超过80%,占据了新一轮科技周期下的多个优秀赛道。

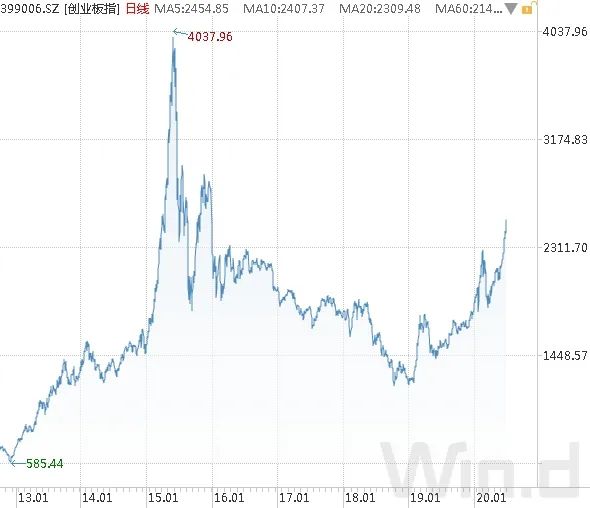

创业板属于强势板块,上半年以35.6%的升幅领涨;当前创业板指处于2500点,距离历史新高4038点仍有不少距离,上升空间仍可期。

注册制改革之后,创业板的涨跌幅从10%调整为20%,普通投资者直接投资创业板难度加大,而对专业的机构投资者来说,可能是一个比较大的利好。

另外值得一提的是,创业板战略配售基金不属于指数基金,能够主动挑选优秀的股票,而且仓位也较灵活。

公募基金经理过去三年的主动管理能力突出,据Wind数据统计,截至7月3日,偏股混合型基金指数近3年累计收益50.58%,期间沪深300指数仅上涨21.06%。

2、创业板战略配售基金具有配售打新优势

创业板将优先安排向战略投资者配售股票,此后再确定网下、网上的发行比例,因此这类产品能够优先投资创业板新股。

普通网下打新相当于一级市场的零售业务,战略配售投资则相当于一级市场的大额批发业务,能够大额投资创业板新股,更为充分地把握投资机会。

战略配售投资属于长期投资行为,战略投资者持有配售股票不少于12个月,有利于把握创业板的长期回报。

3、基金公司为创业板战略配售基金安排精兵良将

为保证新基金顺利运作,各家公司都派出了旗下优秀基金经理来管理,以期获得较好的业绩表现。

的两位基金经理为徐彦和谢家乐。徐彦,大成基金股票投资部总监,13年从业经历;谢家乐同样经验丰富,管理的大成科创主题3年封闭基金,2019年7月成立以来净值增长率超过69.8%。

值得一提的是,认购没有认购费。

富国创业板两年定开拟任基金经理曹晋,成长投资风格鲜明,善于沿着成长周期寻找投资机会。目前管理着富国中小盘、富国通胀通缩主题、富国国家安全主题等3只基金,同类排名均处于同类前1/3。

中欧创业板两年定开基金拟任基金经理许文星,计算机行业研究出身,擅长科技、医药领域投资。2018年4月起任中欧成长策略组基金经理,代表产品中欧养老产业2018年4月以来任职回报率达到63.8%。