上周国际市场风云变幻,美国财长耶伦有关加息言论一度引发恐慌,美国4月非农意外不及预期,英国央行决定放缓资产购买速度。

美股方面则涨跌互现,道指周涨2.7%,标普500指数周涨1.2%,纳指周跌1.5%。欧洲三大股指普涨,英国富时100指数周涨2.3%,德国DAX 30指数周涨1.7%,法国CAC 40指数周涨1.9%。

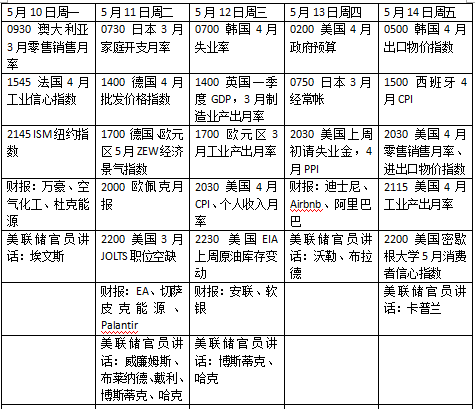

本周看点颇多,欧盟将测试疫苗接种证书;美国会公布4月CPI和零售销售数据。此外,美联储官员还将密集讲话。欧佩克也将发布市场月报;英国将决定是否按计划进一步放宽管制措施;迪士尼、阿里巴巴等发布财报。

美国4月CPI料突破3%

美国财长耶伦上周初表示,受大规模财政支出影响,未来某个时候可能需要提高利率水平以防经济过热。此番表态不同寻常,因为白宫官员通常不评论货币政策。随后她澄清说,自己尊重美联储的独立性,也不认为通胀是一个长期的重大问题。

4月非农就业报告缓解了外界对货币政策的担忧,美国上月新增就业岗位26.6万,远不及市场预期,失业率环比增长0.1个百分点至6.1%。随着劳动力市场更多是供应问题的担忧加剧,美国经济复苏可能比许多人最初预期的要长得多,这可能会维持美联储的宽松政策,包括创纪录的低利率和大规模债券购买计划。

本周多位美联储官员将继续发表例行讲话,其中包括美联储副主席克拉里达、威廉姆斯、理事沃勒、布莱纳德等人,市场需要关注他们对于最新经济数据的看法。值得一提的是,达拉斯联储主席卡普兰上周发表了相对鹰派的言论,本周他将继续就经济前景和货币政策表态。

经济数据方面,4月CPI数据是一大焦点。由于基数效应的持续影响,机构预测CPI将同比增长3.6%,环比增长0.2%,供应链中断和被抑制的需求正在加大通胀压力。美国4月零售销售月率也值得关注,在3月刺激政策落地后,上月零售增速或将降至1.1%。 此外,4月工业产出月率、上周初请失业金人数及密歇根大学5月消费者信心指数等指标也值得留意。

财报季进入中后段,本周发布业绩的重点公司包括迪士尼、Airbnb、万豪、EA、切萨皮克能源等,中概股阿里巴巴也将披露财报。

原油和黄金

国际油价连续第二周上涨,虽然印度疫情打压了需求预期,美国和欧洲疫苗接种进展和限制措施放宽提振了投资者信心。WTI原油近月合约收报每桶64.90美元,周涨2.1%,布伦特原油近月合约收于每桶68.28美元,周涨2.3%。

能源咨询公司FGE表示,疫情在印度、日本和泰国等国的反复阻碍了汽油需求复苏,不过部分需求损失已被中国等国抵消,中国最近的劳动节假期出行超过了2019年的水平。此外,美国和欧洲部分地区的汽油需求状况相对良好。展望未来,随着夏季驾车季节的来临和被压抑的需求释放,供需前景并不悲观。

受美元、美债收益率回落等因素提振,国际金价大幅走高。COMEX黄金6月合约收于每盎司1831.30美元,周涨3.6%,创2月10日以来最高收盘价。

Kitco.com高级分析师维克霍夫(Jim Wyckoff)表示,金价在远弱于预期的非农就业数据支撑下出现强劲反弹,这份报告至少暂时给美联储可能被迫加息的想法泼了点冷水,加息速度可能比许多人预期的要慢得多。明尼阿波利斯联储主席尼尔卡什卡里(Neel Kashkari)在周五的就业报告发布后表示,4月份的就业报告显示了货币政策基于结果而非预测的重要性。

欧洲测试疫苗接种证书

随着疫苗供应问题的逐渐解决,欧元区推广速度继续加快。5月10日,欧盟将开始试验疫苗接种证书制度,目标是在6月份全面推出,首批测试将包括德国、法国和希腊。

数据方面,德国将在11日公布5月ZEW经济景气指数,预计将较上月小幅回升。尽管汽车制造商受到半导体芯片短缺影响,欧元区3月整体工业产出月率或将小幅回升1%。此外,英国将公布一季度GDP数据,由于当时处于管制状态,机构预计英国经济将环比下降1.7%,同比下降6.2%。

英国各地方选举结果上周陆续出炉,保守党赢得了数个关键胜利。在疫苗接种取得阶段性成果后,英国经济有望在重启后迎来强劲反弹,保守党也在选民中获得了广泛支持。10日,英国政府将决定是否按计划于5月17日进一步放宽管制,按照此前的方案,大多数社交限制将被取消,室内电影院和其他娱乐场所将重新开放,室内大型表演和体育赛事将恢复,但对上座率依然会有所限制,同时取消对非必要的外国旅行的禁令也将放开。

英国央行行长贝利11日将参加最后一次关于英镑Libor的小组讨论。此前英国金融行为监理总署(FCA)和英国央行也发表共同声明,呼吁市场参与者在5月11日前将所有的英镑非线性衍生品定价利率从Libor转换至英镑隔夜平均指数(Sonia),大多数Libor利率将于今年年末停止发布,只有少数几个重要的美元Libor会再保持18个月。12日贝利将在由国际掉期和衍生品协会主办的一个活动上发表讲话。

本周看点

(文章来源:第一财经)