正心谷的百亿私募战法:回避六个“大坑”,看好两个趋势,一二级联动,但非高瓴模式

资本深潜号

今年,一家名为正心谷资本的机构加入百亿私募阵营。

这家机构的掌门人是林利军,他是汇添富基金的创始人。2015年,他正式离开公募创业。初期以一级市场投资为主,投资了滴滴出行、B站、字节跳动、开心麻花等。

2018年林利军开始布局二级市场,仅用两年时间旗下证券私募基金或突破百亿元规模大关。

业内同时辐射一二级市场的大型私募并不多见。但正心谷并未采取“高瓴模式”——通过二级市场积累筹码,并帮助上市公司做战略布局。

最新的一场内部交流中,正心谷透露了二级市场的投资逻辑,以及后疫情时代的布局思路。

01

躲避“白酒酱油”和六个“大坑”

2018年1月起,正心谷开始在渠道募资并成立证券类私募产品,目前总计有三只基金,总管理规模或超过百亿元。

今年4月份,正心谷还发行了一只多策略基金,采取“二级市场主动管理+定增”的模式,主要布局新兴消费、医药生物和科技制造。

该机构指出,目前市场有三大类投资者,游资散户、传统公募私募,以及新型私募代表的机构投资者。

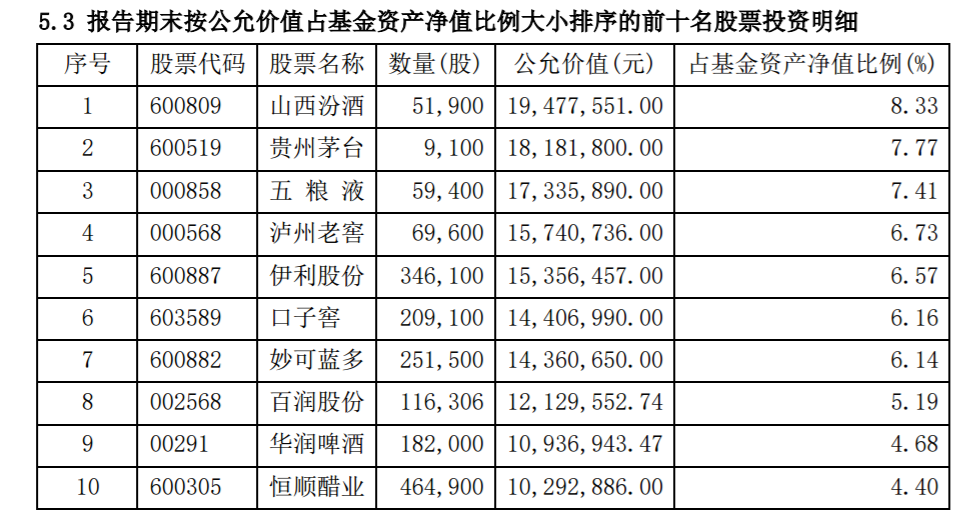

目前传统公募私募抱团持股现象明显,扎堆于“白酒酱油”蓝筹股,但正心谷将自己归属于新型私募,强调面向未来的深度行业研究派。

该机构强调,投资机构将更加分化并出现强者恒强的特点,这种分化不是缓慢逐步发生的,而是断崖式发生。

对于研究逻辑,正心谷指出:要真正理解社会经济变化,仅投资真正面向经济未来成长方向的少数行业,甚至子赛道。投资团队专注于三个方向:移动互联网平台、科技创新以及核心创新药公司。

对于深度产业研究,正心谷强调一二级共同投资的局面,但一二级市场团队有严格的隔离制度,更多是提供跨市场的产业链研究视角,二级市场投资后并不会参与上市公司治理。过去五年通过谨慎投资,避开了以下六个“大坑”:共享单车、P2P、造车新势力、数字货币、无人零售以及生鲜电商。

对于赛道选择,正心谷强调要理解新人群新需求的变化:中国市场的消费结构发生巨大变化,以90-00后为代表的新消费人群正迅速崛起,80-00后人群占据75%的互联网人群。

02

看好C2M模式

对于后疫情时代的投资,正心谷有以下观点:

全球出现三大趋势:

1)全球供应链重构。

发达国家对自建产业链的抗风险意识逐渐强烈,推出政策力挺制造业回归,也有意将流向海外的制造业就业机会重新带回本土。但也要看到中国高附加值出口在持续扩大,技术自主化上升到国家战略和国家安全。

2)内需全面线上化。

当前情况下,扩大内需非常重要,但又同时面临着居民过高的杠杆压力和疫情冲击下的就业问题,如果只靠居民自发消费是不够的,急需出台政策刺激拉动消费。

社会零售的线上化率进一步提升,判断10年后提高到线上化率50%,主要来自电商人群全覆盖(目前6亿),特别是下沉人群,同时来自电商用户消费频次和单价的提升。

在需求端,疫情后对高性价比产品需求增加。在供给端,互联网对供应链赋能,利用数据提高供应链效率,强调消费者需求对供应链的反向拉动,生产出高性价比的产品。高质低价的零售业时代到来,C2M(消费者直连制造商)模式是实现高质低价的有效手段。

C2M与传统供应链有极大的区别,有着先销后产,库存低、消费者直连工厂、用户粘性高且维护成本低的优势。

3)数字红利期,数字基建拉动经济发展。

疫情下全球经济更为疲软,数字化凭其抗疫情属性和巨大的红利性,使得各国更进一步发展。

10年前基建的内涵是机场、港口、码头和高速公路;疫情之前,物流体系、网格配送体系和移动支付;疫情之后,基建的范围是高速通信网络、数据中心、海量存储能力、云服务、B端企业网络、边缘计算能力。

正心谷表示,未来市场要面临两大趋势:1)结构性通胀和大面积行业收缩并行,资本市场核心行业的核心资产、核心城市核心区域的核心房产将受到追捧;2)分化将成为核心词,涉及地域、行业、人和企业。

本期责任编辑 陈嘉懿