大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

“后浪”冯明远给力 助信达澳银逆袭

时代周报记者 宁鹏 发自上海

一人得道,鸡犬升天。

信达澳银新发基金信达澳银研究优选6月22日成立,该基金一日售罄,启动按比例配售。根据20亿元的限额和20.69%的配售比例推算,发行当日“吸金”近百亿元。

此前爆款基金均由大型基金公司或是在权益类投资领域知名度较高的公司所垄断,但信达澳银则得益于“后浪”冯明远的异军突起。

冯明远2016年10月才首次担任基金经理,其出色的三年期业绩,让信达澳银得以在2020年“爆款”大潮中分得一杯羹。

冯明远接手信达澳银新能源产业股票基金时,该基金已濒临清盘。短短三年时间,其从菜鸟基金经理成长为业界明星,其所管理的基金规模亦迅速膨胀。

迷你基等来金凤凰

冯明远的横空出世,改变了信达澳银的发展轨迹。

2020年上半年,新基金发行火热,在一众爆款基金中,信达澳银研究优选仍是一个亮点。

在“马太效应”越来越明显的公募行业,中小公司“逆袭”日益艰难,但信达澳银算是例外的奇特样本。

其规模爆发源于信达澳银新能源产业股票这只基金。

东方财富Choice数据显示,截至2020年一季度末,该基金资产净值高达116.9亿元。而该公司旗下的33只基金,总规模也只有209亿元。

对比2019年年末,信达澳银总规模为128.67亿元,彼时信达澳银新能源股票规模为29.7亿元。

而信达新能源产业股票的业绩爆发,堪称逆天改命。时代周报记者梳理,信达澳银权益类投资曾经长期未有建树。2015年下半年至2018年年末,其权益类基金总规模一直徘徊在30亿元上下。

信达澳银新能源产业股票成立于2015年7月31日,首募成绩不佳,2015年三季度末的规模仅为2.23亿元。成立后亦颇多折腾,首任基金经理尹哲,任职期仅40天,任职回报率为-2.2%;第二任基金经理柴妍,任职期1年又78天,任职回报率为10.37%。

基金规模亦持续缩水,2016年末规模仅为5535万元,已接近5000万元清盘线。

2016年10月19日,信达澳银新能源产业股票迎来了菜鸟基金经理冯明远,他的表现让该基金一扫颓势。

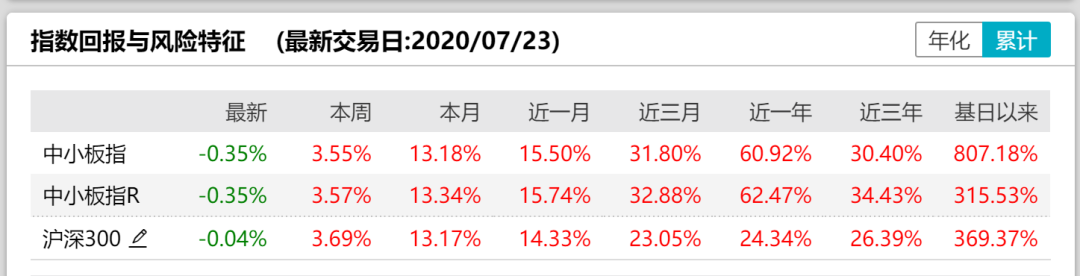

东方财富Choice数据显示,截至6月24日,在其任职的3年又252天中,信达澳银新能源产业股票的回报率高达194.67%,成立以来年化回报27.25%,三年期业绩在同类可比229只基金中排名第二。

在业绩催化下,一度“濒死”的信达澳银新能源产业股票,规模开始回升。2017年三季度,规模再次回到2亿元上方,并在2019年一季度站上10亿元,此后每个季度规模都有增加,并在2020年一季度末突破百亿元,与2016年末相比,增长逾200倍。

波折发展的14年

时隔12年以后,信达澳银再次拥有了自己的百亿基金。

信达澳银成立于2006年6月5日。成立之初赶上了2006―2007年牛市,首只基金信达澳银领先增长成立时规模为83亿元,此后一路膨胀,在2007年三季末份额增长至115.07份,资产净值高达219.38亿元。对于一家新基金公司而言,这几乎是一个梦幻般的开端。

但伴随牛市的远去,信达澳银领先增长的规模开始缩水。2008年三季度,信达澳银发行了旗下第二只基金信达澳银精华配置,它与信达澳银领先成长形成了鲜明反差,首募规模勉强超过2亿元成立线,成立后规模也一直在1亿元左右摇摆。

“与后来那些成立之后长期亏损,股东频频增资的基金公司相比,信达澳银是幸运的,第一只产品便解决了公司的生存问题。不过,与同期成立的中欧基金、中邮创业、华商基金相比,信达澳银一直在行业中缺少存在感。”6月29日,某资深业内人士告诉时代周报记者。

信达澳银管理规模一度长期不见起色。2009年年末,规模为100.38亿元,下一次规模站上百亿,已是6年后的2015年年末。此后,规模主要靠货币基金支撑,2017年年末规模增长至199.4亿元,其中货币基金规模为152.85亿元。

荣辱系于一人

毋庸置疑,冯明远的出现改变了信达澳银的经营窘境,不过,公司对于冯明远的依赖亦引发关注。

除信达澳银新能源产业外,冯明远还管理信达澳银精华配置、信达澳银先进智造、信达澳银核心科技、信达澳银科技创新一年定开,以及新发的信达澳银研究优选。

是冯明远成就了信达澳银,还是信达澳银成就了冯明远?

对此,上海证券创新发展总部总经理刘亦千认为,对于明星基金经理的诞生跟其所在平台的相关性,需要具体分析,尤其是很多合资基金公司,坚持不发分级基金,坚持不发保本基金,没有赶上前几年的市场热点。但这些看似平庸的基金公司,未必真的平庸,只是它坚持一些理念,在特定的市场环境中无法凸显,但到了适合它的市场环境中,则开始展现能力,汇丰晋信也是一个案例。

信达澳银6月29日告诉时代周报记者,其投研体系秉承外方股东康联首域的投资体系架构搭建,多年以来公司的研究员与基金经理都是严格按照该框架来研究和分析公司的,冯明远亦是如此。

其次,投研体系对风险控制较为严格,冯明远的持股较为分散,也与公司风控较为严格有关,除了科技行业投资特点外,公司规定持股不应过于集中以控制风险。

不过,受冯明远的明星效应吸引,其所管理的基金规模持续走高。对于公募基金,尤其是成长型权益基金来说,十几亿元和超过百亿元,基金经理驾驭起来会有很大不同。此前多少明星基金经理亦倒在规模扩张之下。

事实上,从近1个月和近3个月业绩来看,冯明远所管理的几只基金业绩同类排名已不及之前。