揭秘17万亿私募基金!哪类行业最受青睐,学历和管理规模有何关系?

来源:证基风云

原创何思

私募证券投资基金贡献较大,新备案基金规模创下过去3年新高。

数据显示,2020年新备案私募证券投资基金20079只(含FOF),同比增长53.9%;备案规模4289.97亿元,同比增长146%。

近年来,私募基金行业呈现出了许多新的变化趋势。有些耳熟能详,包括量化基金快速发展,新备案基金数量、规模大幅增加,行业集中度更加突出等。

有些提法较为新鲜,但其实早已有迹可循。比如,“80后”一代是私募证券投资基金管理人高管的主力军,高管学历与管理规模正相关,创投基金五成以上资金投向国家重点支持行业……

这些私募基金的“冷”、“热”知识,你知道多少?

私募证券投资基金:

居民投资者数量占比达87.8%

2020年,疫情影响下全球政治经济失衡,货币金融环境剧变,资本市场和机构投资者面临前所未有的考验。随着国内疫情得到控制,经济活力恢复,资本市场活跃,私募基金行业保持快速增长。

新备案的基金数量、规模大幅增加。中基协最新发布的《2020年私募基金统计分析简报》中提到,2020年新登记私募基金管理人1148家,同比增长11.7%;新备案私募基金26567只,同比增长40.2%;新备案规模1.07万亿元,同比增长19.5%。而截至2020年末,私募基金管理总规模为16.96万亿元,较2019年末增长20.5%。

其中,私募证券投资基金贡献较大,新备案基金规模创下过去3年新高。数据显示,2020年新备案私募证券投资基金20079只(含FOF),较2019年增长7035只,同比增长53.9%;备案规模4289.97亿元,较2019年规模增长2543.16亿元,同比增长146%。新备案规模上涨主要由股票类基金和混合类基金贡献,固定收益类产品新备规模下降。

从投资者结构上看,居民持有私募证券投资基金规模大幅增长。截至2020年末,私募证券投资基金的各类型投资者中,居民投资者数量占比达87.8%,私募证券基金净资产中,居民持有1.71万亿元,较2019年末增长89.8%,在私募证券基金净资产中占比46%,同比增加2.56个百分点;企业投资者数量占比4%,在私募证券基金净资产中出资额为6100.89亿元,较2019年末增长23.7%,相关资金占比达16.4%,占比减少7.38个百分点。

对此,私募排排网财富管理合伙人黄龙在接受《国际金融报》记者采访时表示:“居民投资私募基金的人数和规模都大幅增加,这说明居民对股票权益市场的参与度不断提升,同时也更趋于理性地选择参与证券市场的投资渠道。国家引导净值化理财,股市是未来企业融资的主要渠道,居民通过私募基金的形式参与到股票市场投资,是比散户自己炒股,更合理和有效的方式。国内股市机构化参与比例逐渐提高,私募基金管理人员在投研实力和投研经费投入上,都较个人投资者有很大优势。”

“居民理财以固定收益产品为主的局面有所改变。随着2018年国家资管新规发布,打破刚兑,固定收益产品违约风险暴露,居民理财风险意识不断提升,净值化理财是未来趋势。”黄龙补充道,企业投资私募基金规模下降,由于近两年来经济环境不佳,叠加疫情影响,实体企业自身营运困难、利润降低等导致可投资资金减少。同时也不排除得益于近两年股票市场的走强,企业之前投资的私募基金获利后“落袋”变现投入到了生产经营中。

创业投资基金:

计算机、医药生物等行业受青睐

私募股权投资基金数量、规模保持增长,但增速有所放缓。

截至2020年末,私募股权投资基金(含FOF)29402只,较2019年末增长3.3%,基金规模9.87万亿元,较2019年末增长11.3%。受疫情影响,2020年上半年规模增幅明显下降,2020年下半年疫情得到较好控制,规模增幅有所上升。

新备案的股权基金数量及规模逐年下降。受国际国内复杂经济形势、叠加疫情等因素影响,2020年新备案私募股权投资基金数量及规模较2019年继续下降,行业募资环境进一步趋冷。2020年当年新备案私募股权投资基金3860只,较2019年同比下降4.3%;新备案规模4705.37亿元,较2019年减少1340.37亿元,同比下降22.2%。

再看“好兄弟”创投基金,保持了增长势头。截至2020年末,已备案创业投资基金10398只,较2019年末增长30.3%;基金规模为1.69万亿元,较2019年末增长39.8%;平均每只基金的规模约为1.63亿元。

新备案的创投基金数量及规模大幅增长。2020年当年,创业投资基金继续保持稳定增长,新备案创业投资基金2623只,备案规模1687.99亿元,占当年新备案各类型私募基金的比例为9.9%和15.8%,较2019年同比增长40.9%和47.3%。

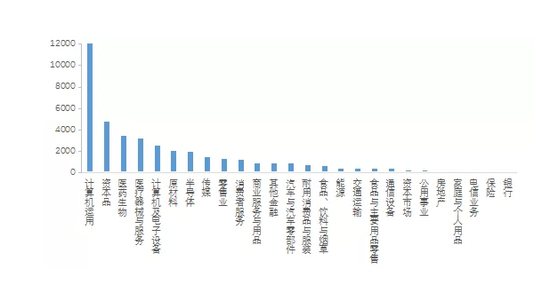

从投资运作上看,创投基金五成以上资金投向国家重点支持行业。从在投金额行业分布看,前五大行业分别为“计算机运用”、“资本品”、“医药生物”、“医疗器械与服务”和“半导体”,各行业在投金额分别为2145.28亿元、1101.05亿元、826.38亿元、678.99亿元和626.14亿元,在投金额合计5377.84亿元,占比58.8%。

(创业投资基金投资案例在投金额行业分布(亿元),图片来源:中基协)

私募证券投资基金管理人:

高管人员学历与管理规模正相关

私募行业马太效应愈演愈烈。以私募证券投资基金管理人为例,管理人数量众多,管理规模平均数与中位数相差巨大,分化趋势明显,较少的头部机构拥有较大管理规模,多数管理人管理规模较小,呈现显著的长尾特征。

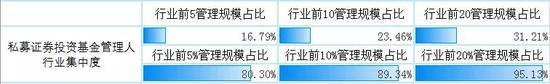

截至2020年末,有实际管理规模的私募证券投资基金管理人为7904家,其中管理规模在5000万元以下的家数占比61.1%;平均管理规模5.47亿元,中位数为2685.72万元。管理规模在百亿元以上的机构72家,管理规模2.23万亿元,占全行业管理规模的51.7%。同时,行业前5%管理规模占比超八成。

(私募证券投资基金管理人管理规模集中度,图片来源:中基协)

那么,这些私募机构的高管呈现出哪些特征?

私募证券投资基金管理人的高管较为年轻。从高管年龄分布来看,无论是存量私募证券投资基金管理人的高管,还是2020年当年新登记管理人的高管,年龄集中在30至39岁,“80后”一代是私募证券投资基金管理人高管的主力军。

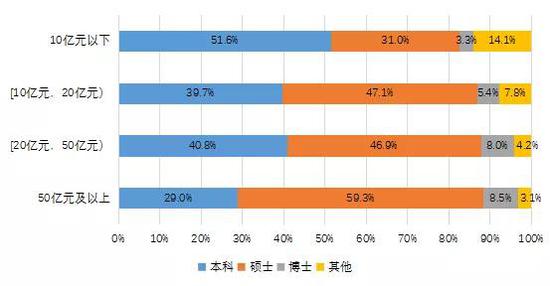

同时,高管人员的学历与管理规模正相关。数据显示,截至2020年末,在私募证券投资基金管理人中,86.3%的高管拥有大学本科及以上学历,从管理规模分布来看,管理规模50亿元以上的高管人员学历硕士及以上的占比最高,达67.9%,凸显行业专业性。

(不同规模私募证券投资基金管理人高管人员学历分布,图片来源:中基协)

另外,业绩好的私募基金经理硕士比例占比显著高于私募行业一般水平。私募排排网数据显示,纳入统计的6913位私募基金经理有4631位为硕士,3936位为本科,639位为博士。本科与硕士的比例为1:1.18,就私募行业基金经理整体的学历水平来看,本硕差距并不大,但如果将业绩因素纳入考虑范围,会发现学历为硕士的基金经理占比在中长期业绩优秀的群体中更大。

截至2021年5月底,近5年年化收益超过10%的私募基金经理共有643位,其中学历为博士的基金经理有73位,学历为硕士的基金经理有386位,学历为本科的基金经理有184位。本硕比为1:2.1,硕士基金经理人数超过本科基金经理一倍有余。

而私募股权、创业投资基金管理人高管以“70、80后”为主。从高管年龄分布来看,截至2020年末,私募股权、创业投资基金管理人高管年龄主要集中在30至50(不含)岁,占比76.8%,其中年龄在30至40(不含)岁的青壮年人士,成为私募股权、创业投资从业的中坚力量,占全部高管数量的比例达41.9%。