中国平安(601318)4月30日晚间公告,公司授权平安人寿代表公司参与方正集团重整,公司参与本次重整拟收购的资产范围包括重整主体下属医疗、金融、信息技术、教育、商贸及地产等板块的股权类、债权类及其他类资产,金融板块主要以方正证券、北大方正人寿保险为核心主体,业务范围涵盖证券、期货、基金、保险等领域。本次重整完成后,公司将控制新方正集团。

相关报道:

平安披露方正重整进展:将以370.5-507.5亿对价受让新方正集团51.1%-70.0%股权

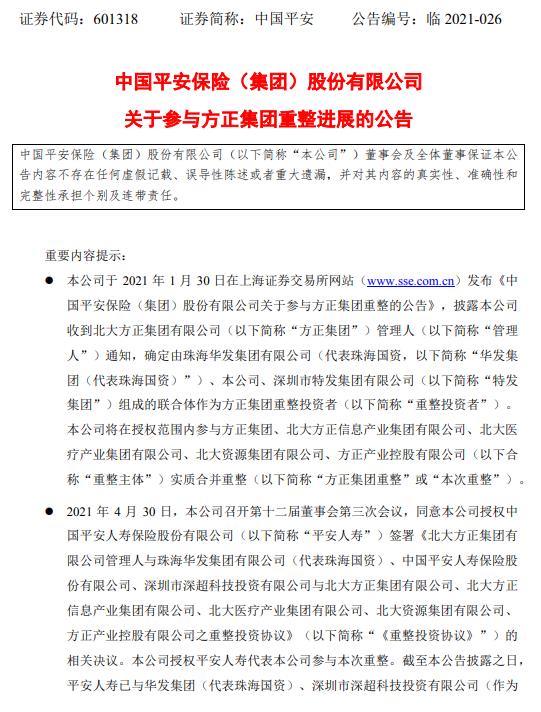

4月30日,中国平安发布《关于参与方正集团重整进展的公告》,公司第十二届董事会第三次会议审议通过中国平安人寿保险股份有限公司(以下简称“平安人寿”)签署《北大方正集团有限公司管理人与珠海华发集团有限公司(代表珠海国资)、中国平安人寿保险股份有限公司、深圳市深超科技投资有限公司与北大方正集团有限公司、北大方正信息产业集团有限公司、北大医疗产业集团有限公司、北大资源集团有限公司、方正产业控股有限公司之重整投资协议》(以下简称“《重整投资协议》”)的相关决议。中国平安授权平安人寿代表公司参与本次重整。

根据《重整投资协议》,重整主体以除方正微电子全部权益以外的保留资产出资设立新方正集团,整体出售给投资者。根据重整主体的债权人对债权清偿方案的选择情况,平安人寿与华发集团(代表珠海国资)将按7:3的比例受让新方正集团不低于73%的股权,不超过27%的新方正集团股权将抵偿给选择以股抵债受偿方案的债权人,重整主体持有的方正微电子全部权益由深超科技或其指定主体单独承接。本次重整投资者最终支付对价金额及持股比例取决于债权人受偿方案选择情况,其中平安人寿将以370.5—507.5亿元对价受让新方正集团51.1%—70.0%的股权。

本次重整尚需履行相关审批程序。

据悉,近年来,中国平安聚焦大金融资产、大医疗健康,全面构建医疗健康生态圈,深度服务医疗产业各环节参与者,并将其广泛赋能于金融主业。医疗健康作为新方正集团核心优势业务板块,旗下北大医疗产业集团有限公司拥有国际一流的医学品牌和以“建设国际一流医院”为使命的北京大学国际医院,无论是在线下产业规模、医疗科技研发及应用水平,还是医疗健康大数据积累方面,均与公司构建医疗健康生态圈战略布局高度契合。

同时,通过参与本次重整,中国平安将与北京大学建立紧密合作关系。新方正集团将承继方正集团与北京大学及下属单位之间既存的合作关系,延续使用方正集团目前已被授权使用的品牌及知识产权。未来,通过聚焦于医疗和信息产业领域,公司将与北京大学在医教研和产学研的成果转化领域开展深入合作;北京大学将在市场化与法制化的原则下对公司及新方正集团拓展医疗机构提供支持。

中国平安表示,参与方正集团重整,是公司进一步深化医疗健康产业战略布局、积极打造医疗健康生态圈的重要举措。通过将北大医疗产业集团有限公司下属优质医疗资源与平安保险专业能力、医疗科技能力紧密结合,构建“有场景、有服务、有温度、有频率”的医疗健康生态圈,打造公司未来价值持续增长的新引擎,助力“健康中国”建设。同时平安亦将积极推进方正集团其他板块的业务提升、资产运营与资本运作及合规化改造。通过参与方正集团重整,平安将努力获得良好的投资回报和社会效益,进一步提升公司的综合实力与企业声誉。(来源:21世纪经济报道)

方正集团重整计划草案如期提交 多种选择提升债权人清偿率

4月30日,北大方正集团有限公司管理人(下称管理人)发布重整进展公告称,其与投资者的《重整投资协议》已正式签署。管理人以《重整投资协议》等相关文件为基础制定了重整计划草案,并已向法院提交。

此前,管理人于1月29日发布公告称,经过多轮竞争性选拔,最终确定由珠海华发集团有限公司(代表珠海国资)、中国平安保险(集团)股份有限公司、深圳市特发集团有限公司组成的联合体作为方正集团重整投资者。

按照北京市第一中级人民法院此前的公告,重整计划草案提交期限延长至4月30日。据悉,各债权人已陆续收到了管理人发送的沟通函及《北大方正集团有限公司等五家公司重整计划(草案)》。沟通函中称,为实现方正集团尽快脱困的共同目标,管理人已向法院正式提交重整计划草案,将按照法律规定召开债权人会议进行表决。

实施资产出售式重整 资产将划转至“新方正集团”

根据记者了解的情况,方正集团将进行资产出售式重整,以保留资产设立“新方正集团”及其下属业务平台公司。

投资者将根据债权人对清偿方案的选择情况,投入总额约537.25亿元至733.00亿元的现金,受让“新方正集团”73%至100%的股权及其他保留资产,由此成为“新方正集团”的控股股东,并承接原有职工,依法保障职工权益;方正集团剩余待处置资产,主要是有权属瑕疵或诉争未决的资产,将委托信托机构设立以债权人为受益人的信托计划,在信托计划项下开展待处置资产的清理、确权和处置等工作,处置所得用以向债权人补充分配。

全部资产用于清偿债权 提供可灵活选择的清偿方案

方正集团重整方案坚持全部资产用于清偿债权的原则。投资者投入的现金将与“新方正集团”的股权、留债额度共同作为偿债资源,由债权人自主选择清偿方案。

记者从管理人处了解到,方正集团的债权人较为多元、清偿诉求差异较大。为最大程度保护债权人权益,管理人结合债权人问卷调查反馈情况,与投资者进行多轮协商,最终形成了债权充分保障、方式灵活搭配的清偿方案。

对于担保债权人,在担保财产评估价值范围内优先全额现金清偿;对于普通债权人,100万元以内的部分全额清偿,超过100万元的部分,提供“全现金”、“现金+以股抵债”、“现金+留债”三种清偿方案的选择权,综合清偿率最高可达约61%;选择“全现金”的债权人,可一次性实现的现金清偿率不低于31%。同时,对于选择以股抵债的债权人,方案还特别提供了由信用等级AAA的投资主体无条件溢价回购的选择权。此外,未分配的预留偿债资源和信托计划持有的待处置资产,都将在条件成就时进行补充分配,以最大限度维护债权人权益。

中国政法大学教授王卫国表示,方正集团的重整计划草案与其他大型集团重整项目相比,清偿方案推陈出新,真正做到以充分保护债权人利益为首要原则,既保障了较高的现金清偿,又通过多种方式切实提升整体清偿,是近年来大型重整项目中现金清偿安排最高的案例。方案不仅未强制债权人必须接受转股安排,而且给予了债权人现金、留债、转股多种方式组合的充分选择权,并对转股债权人提供了现金溢价回购的退出方式。这在大型集团重整案例中尚属首例,在充分保护重整债权人利益方面做出了非常积极的探索,在未来的实践中值得推广。

实现各方共赢 知名校企有望浴火重生

根据法律规定,重整计划草案必须经债权人会议表决及法院裁定批准才能生效。记者了解到,方正集团债务规模大,债权集中度不高。方正集团能否最终通过重整实现浴火重生,还有待全体债权人的最终选择。

记者从管理人处了解到,如方正集团重整计划草案能够得到债权人会议表决通过和法院裁定批准,展望未来,投资者将依托粤港澳大湾区的区位优势,充分发挥产业布局、资金及经营管理优势,全面推进“新方正集团”的业务提升,全面改善集团的盈利能力。“新方正集团”也将摆脱历史包袱,迅速恢复正常经营,实现业务升级、经营提效和资产增值。重整前产生的巨额负债有望获得妥善安排,债权人得以分享新方正集团的经营成果,各方实现共赢。(来源:中国证券报)

(文章来源:e公司)