01/ 股市一周综述

看行情

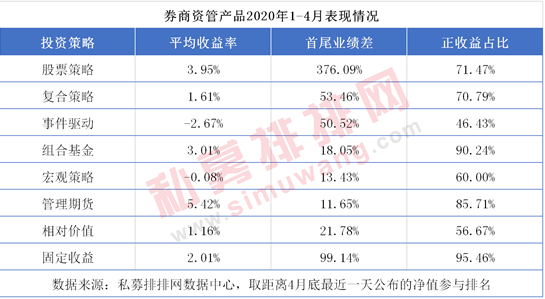

本周市场运行整体偏弱,大盘打破过去几周震荡格局而呈现重心持续下移,整个市场波动显著加剧,除局部板块和题材存在赚钱效应外,多数板块的亏钱效应较为明显。指数表现方面,本周上证指数下跌1.8%,已连续三周收跌;深证成指跌1.47%,创业板指下挫1.8%。在市场整体表现普遍趋弱的背景下,科创50指数逆势大涨4.07%,成为市场为数不多的亮点。行业板块表现方面,本周申万一级行业板块跌多涨少,逾10个行业跌幅超3%,逾5个行业跌幅超4%,盘面上仅电子、汽车、电气设备、通信等少数行业上涨,而顺周期的钢铁、煤炭、有色、化工及金融地产成为市场杀跌的主要力量。总结来看,本周市场情绪处于退潮期,内外资在行为上均表现得更为谨慎。在经过前面几周持续净流入后,本周北向资金累计净流出50亿元。

图1:本周中小盘指数的表现继续强于大盘

论大势

结合DDM模型,从分子端的企业盈利水平,到分母端的无风险收益率(10Y国债收益率)及市场风险溢价三个维度综合分析,我们认为市场仍将处于上有压力下有支撑的震荡格局。主要有:(1)盈利方面,进入到6月,A股正式进入中报业绩的投资窗口期,业绩主线将再次成为资金关注的重点。从已披露中报业绩预告的公司看,业绩预喜的公司占比居多。此外,工业企业利润增速持续位于高位区间,有望使得全A非金融企业业绩增速继续保持高增长;(2)流动性方面,美联储释放更为“鹰派”的加息路径,叠加国内PPI通胀压力短期难以缓解的背景下,后续资金面均难以比3、4、5月份更优,无风险利率快速下行的节点已过,流动性维度很难对市场提供进一步向上的驱动力;(3)市场风险溢价方面,人民币升值的力度在放缓,北上资金也由前期持续净流入转为净流出。综上,我们认为市场将重回震荡格局,继续把握结构性行情机会。

图2:“茅指数”在上个月国债收益率快速下行期间呈现大幅反弹

谈配置

建议围绕以下四条主线进行布局:

(1)主线一:围绕业绩高增的热门赛道做潜伏。如化学原料和化学制品、电力机械和器材、计算机、通信和其他电子设备、汽车、通用设备、专用设备等板块;

(2)主线二:围绕行业景气度保持上行的绩优板块做配置:如高端制造、智能制造、半导体、消费电子、医药板块的医疗服务、医疗器械及CXO等赛道;

(3)主线三:关注近期资金活跃度明显提升的TMT(国产软件、5G、半导体)和科创板方向;

(4)主线四:在出口维持强韧性条件下,继续关注高景气的强出口链条,包括汽车零部件、机械设备、纺织服装等。

02 / 债市一周综述

资金面观察

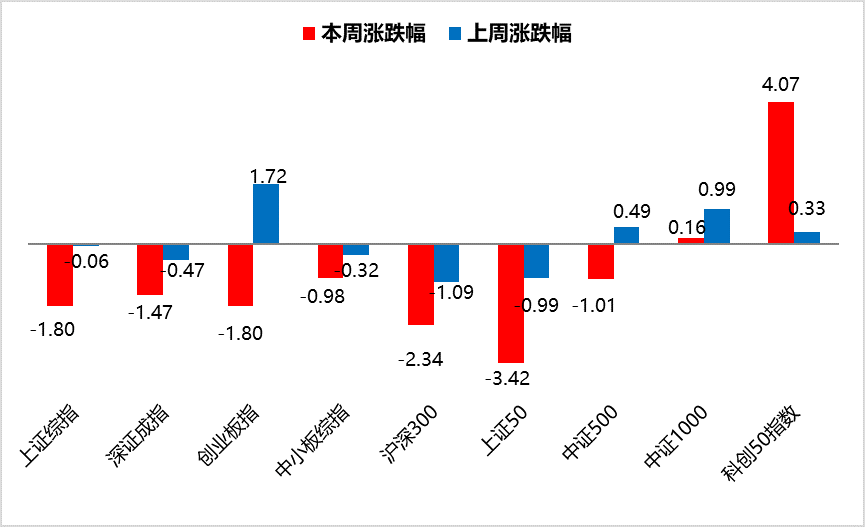

本周(6/12-6/18)央行公开市场累计进行400亿元逆回购和2000亿元MLF操作,本周央行公开市场累计有500亿元逆回购、2000亿元MLF和700亿元国库现金定存到期,因此本周央行公开市场全口径净回笼800亿元。6月MLF保持等量续作,体现了在经济较快修复、PPI高位背景下,央行坚持货币政策稳字当头立场,旨在稳定市场预期,市场利率整体运行在“利率走廊”内,央行根据资金面扰动因素进行灵活调节,央行继续释放保持资金面平稳信号。

本周美联储货币政策会议向市场释放更为“鹰派”的措辞声明,更为“鹰派”的加息路径,均指向美联储缩减购债规模的时点越来越近。进入到6月下半月,随着地方政府债发行提速,同业存单到期量增加,国库定存招标较往月提前,企业税期到来,MLF到期放量以及年中季末跨期资金需求增加等因素的叠加影响,届时流动性可能会出现一定的波动,资金面或出现一定收敛。中期来看,资金面仍将呈现稳健局面。但由于目前银行超储较低,在三季度应该警惕政府债供给冲击以及海外央行逐渐退出宽松货币政策给流动性带来的影响。

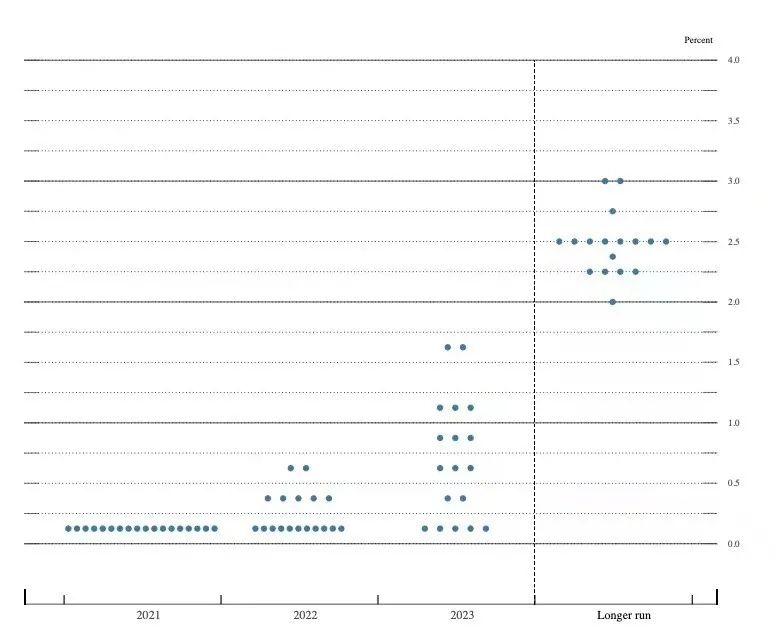

图3:6月美联储议息会议点阵图显示首次加息的时间明显前移

债市观点

5月底以来,在市场资金面出现扰动,权益市场赚钱效应提升带来市场风险偏好的改善,叠加长端10年期国债收益率一度逼近3.0%关键点位引发大量止盈盘离场等因素的多重影响,利率债市场出现一定的走弱。往后看,国内经济基本面动能仍有韧性,利率债的供求、资金面均暂时难以看到比3、4、5月份更优。二、三季度货币政策没有进一步宽松的基础,维持当前平稳操作和偏宽松环境下,利率下行的幅度和速度可能相对有限。因此,10Y国债收益率短期内想要继续向下突破缺乏明显利好,预计短期内10Y国债收益率很难轻易跌破1年期MLF利率,即3%阶段性底部约束难以跌破。后市来看,债市仍将维持震荡偏强的走势。策略上,建议继续关注利率债和高等级信用债的配置性机会及利率债的波段交易性机会,配置盘依然建议抓住利率上行的机会积极配置。

风险提示:本材料为华润元大基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。市场有风险,投资需谨慎。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《产品资料概要》、《招募说明书》等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表对本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的"买者自负"原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。