大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

文章来源:新浪基金

WIND数据显示,中证全债指数自4月30日的高点(209.03点)以来,截至6月12日已下跌1.77%。债市一改此前的“稳健”形象,出现较大幅度调整,债券基金收益亦随之震荡。与之相比,同期权益市场医药、消费等主题基金表现“高亢”,投资者何去何从?业内人士建议,投资者不妨适当关注以长盛全债指数增强债券基金为代表的一类基金,这类产品正是采取以债券打底,辅以股票投资来增厚收益的“固收+”组合投资基金。

银河数据显示,截至6月19日,长盛全债指数增强债券基金近一年以11.24%的收益率在同类46只指数债券型基金(A类)中排名第1。据公开资料显示,长盛全债指数增强债券基金以债券投资为主,其中对标普中国全债指数的投资在资产配置中的比例不低于64%,还可以运用不超过16%的资产投资于股票,该基金致力于运用增强的指数化投资策略,在力求本金安全的基础上,追求当期收益和基金资产超过比较基准的长期稳定增值。

近年来随着市场利率持续走低,固定收益类产品收益出现不同程度的下滑,刚兑打破后,“固收类”理财产品吸引力走弱。反之,权益类产品虽然收益预期高,但也伴随着较高的风险和波动,并不契合稳健投资者追求适中风险收益的需求。相比之下,“固收+”基金成为一个兼顾风险与收益的折中选择。

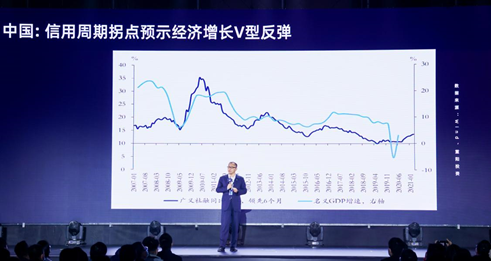

对于当前市场,业内分析人士认为,随着宏观经济修复、货币政策宽松节奏放缓,短期内债市或仍以震荡为主。长盛固定收益部副总监、长盛全债指数增强债券基金经理杨哲表示,纵观国内外,A股相对来说已比较便宜,继续下行的可能性非常有限,在一季度经济底、市场底包括政策底均已出现的情况下,后面在流动性宽松和盈利逐渐修复的背景下,将更有利于A股的表现。

值得一提的是,同样由杨哲管理的长盛可转债基金也具有债性打底、借股反弹的“固收+”特性,其业绩表现可圈可点。银河数据显示,截至2020年6月19日,长盛可转债债券基金A/C近两年(104周)收益率分别为33.23%和33.82%,同类排名为4/24和1/13。

长期配置佳品 进可攻退可守

长盛全债指数增强(510080)

数据来源:银河证券,截至2020.6.19。我国基金运作时间较短,不能反映股市发展的所有阶段。

股债合一 攻守兼备

长盛可转债(A类003510 C类003511)

数据来源:银河证券,截至2020.6.19。我国基金运作时间较短,不能反映股市发展的所有阶段。

长盛全债指数增强2010、2011、2012、2013、2014、2015、2016、2017、2018、2019、2020Q1年业绩分别为4.63%、-6.28%、-0.43%、 1.16%、32.84%、 4.42%、-0.06%、3.25%、-2.52%、11.05%、2.86%,同期业绩比较基准收益率分别为1.77%、0.94%、4.31%、2.01%、12.22%、7.08%、0.73%、-0.48%、5.87%、1.99%、2.40%。数据来源:长盛全债指数增强定期报告,统计日期:2010年1月1日至2020年3月31日,业绩比较基准:标普中国全债指数收益率×92%+标普中国A股综合指数收益率×8%。

长盛可转债A份额2017、2018、2019、2020Q1业绩分别为1.63%、-9.12%、32.87%、3.17%,长盛可转债C份额2017、2018、2019、2020Q1业绩分别为1.80%、-8.10%、33.27%、3.10%,同期业绩比较基准收益率为2.06%、-1.05%、19.86%、-0.17%。数据来源:长盛可转债定期报告,统计日期:2017年1月1日至2020年3月31日,业绩比较基准:中证可转换债券指数收益率×60%+中证综合债券指数收益×30%+沪深300指数收益率×10%。

风险提示:本资料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,本基金的过往业绩并不预示其未来表现。基金管理人提醒投资者应认真阅读《基金合同》、《招募说明书》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。