618限时特惠:百人投资秘籍低至2折(百万红包疯抢ing)

医药行业是业内公认的好行业,是可以为主动管理提供超额收益的沃土。A股这两年频频上演“喝酒吃药”行情,相比白酒,医药的刚需属性更为强烈,无论在市场上行还是下行阶段,都可以获得很高的市场关注度,这就为牛股诞生提供了极为有利的土壤。

但是,医药板块细分行业众多,各板块属性差异大,投资逻辑各不相同,加上专业背景门槛要求高,因此专业的医药基金经理人数并不多,长期业绩优秀的更是凤毛麟角。

中银基金的刘潇是其中的佼佼者。截至6月13日,由她管理的中银医疗保健基金成立满三周年,回溯历史,这只产品取得了非常出色的投资业绩,大幅跑赢业绩基准,在同类产品中的表现也可谓数一数二。

长期投资价值的来源

去年新冠肺炎疫情爆发以来,迅速肆虐全球,至今没有消停的迹象。虽然欧美国家疫苗接种率较高,疫情控制形势相对乐观,但是印度变异毒株肆虐又导致东南亚“沦陷”,疫情经过一年半的蔓延依然没有消停的趋势,这也使得短期内医药板块一直热度不减。

从长期来看,医药又属于刚需行业,具备长期的投资价值,主要有几个方面的原因:

第一、人口结构在变化。根据2021年公布的第七次人口普查数据,60岁及以上人口占比为18.7%,比2010年上升5.44个百分点,人口老龄化程度进一步加深,未来一段时期将持续面临人口长期均衡发展的压力。与此同时,三胎政策放开。人口结构改变,导致内需会非常旺盛,中国家庭医药费用开支会显著增加。

第二、对于肿瘤等疑难杂症的科研和技术转化依然没有止境,医药行业的科技创新会长期活跃。

第三、随着财富效应的累积和需求层次的提升,医美、医疗保健、健康管理等新兴细分行业的需求潜力非常广阔。

庞大的需求使得医药大健康领域长期蕴含优质的投资机会。因此,从这个层面考虑的话,上车医药行业就长期而言始终是非常好的选择,资金如果以相对长的周期布局医药行业,就有望获得相对可观的投资回报。

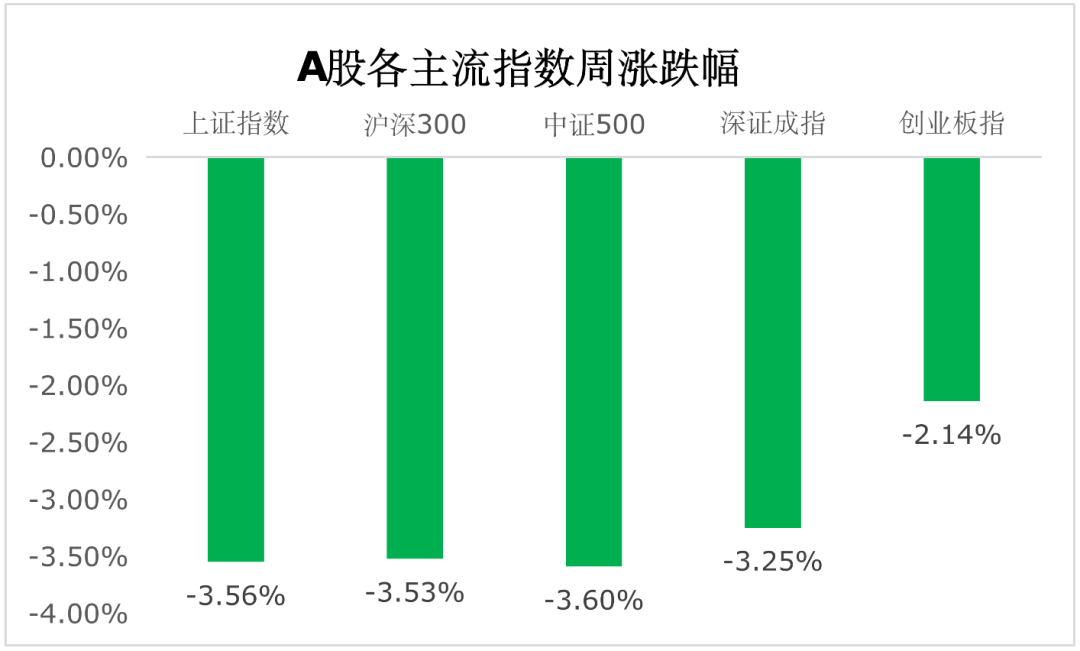

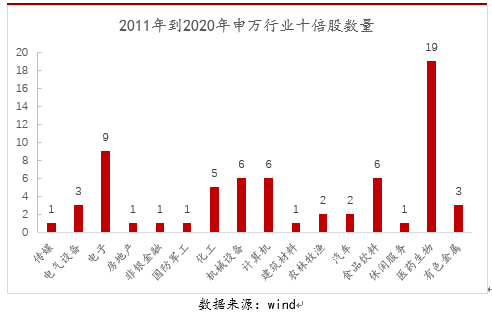

根据wind数据显示,2011年初到2020年底这十年间,申万医药生物指数的涨幅高达149%,而同期沪深300指数涨幅为67%,医药生物涨幅远远跑赢沪深300指数。

同时,过去十年A股一共诞生了67只十倍股,其中,医药是诞生“十倍股”最多的行业,共有19只个股涨幅超过10倍,这也侧面印证了医药板块的长期布局价值。

好赛道亦要精选管理人

医药行业拥有非常高的壁垒,包括严格的准入门槛和政策壁垒,以及很高的知识和技术壁垒。这就需要基金经理对政策变化和行业趋势了然于胸,同时要具备专业知识背景,以应对行业持之不断的技术创新。

医药行业的投资难度也相对较高。根据申万分类,生物医药行业包括化学制药、生物制品、中药、医药商业、医疗器械、医疗服务等6个子行业,子行业之间投资逻辑差异很大,需要基金经理拥有极高的专业素养和择股能力。

因此,医药行业即使作为大家眼中的黄金赛道,依然需要通过挑选优秀的基金经理,来斩获更多的超额收益。放眼全市场,刘潇是医药主题类基金中非常出色的基金经理之一。

刘潇自2018年6月13日起开始管理中银医疗保健,目前已满三年。截至2021年6月11日,这只产品近两年累计涨幅为205.34%,近一年累计涨幅为52.53%(数据来源:海通证券)。

今年以来,市场宽幅震荡,中银医疗保健取得了13.31%的涨幅(数据来源:海通证券,2021.1.4-2021.6.11),大幅跑赢沪深300指数,业绩可谓是异常亮眼。

十年磨砺峥嵘初露

能取得如此出色的投资业绩,与刘潇数十年的磨砺密不可分。刘潇硕士毕业于中国药科大学,科班出身,在二级市场已经耕耘了数十年。

她2012年加入中银基金任研究员,2018年开始担任基金经理。目前在管产品有三只,分别是中银医疗保健、中银创新医疗、中银大健康三只产品,其中,中银医疗保健管理时间最久。长期在医药行业的耕耘,让她对行业的认知会更为深刻。

刘潇擅长把握医药行业的发展主线,坚持从基本面出发,均衡配置,精选优质龙头个股,持股周期长。根据定期报告数据,刘潇前十大的重仓股比例最高仅为52.87%,持仓相对分散,配置较为均衡,个股涉及生物医药行业的各个子板块。

关于医药行业的未来,刘潇看好创新与消费升级两个投资方向。她认为,中国创新的生物医药公司已逐步开始具备全球一线创新的竞争能力,器械诊断公司也在疫情中展现出敏捷反应与供应链管理的全球竞争能力,相信在医药创新和消费升级领域,未来或将涌现更多的优质企业。

刘潇目前管理产品有:中银大健康股票、中银创新医疗混合、中银医疗保健混合。

业绩回顾:中银医疗保健混合A成立于2018年6月13日,回报/业绩基准回报分别为:成立日至2018年12月31日-10.50%/-20.47%,2019年度76.38%/19.87%,2020年度89.84%/31.76%,2021年一季度0.10%/-1.85%;中银医疗保健混合C成立于2020年9月7日,回报/业绩基准回报分别为:成立日至2020年12月31日6.05%/1.64%,2021年一季度0.00%/-1.85%;中银创新医疗混合A成立于2019年11月13日,回报/业绩基准回报分别为:成立日至2019年12月31日-0.09%/-0.91%,2020年度88.62%/39.80%,2021年一季度-0.61%/-2.47%;中银创新医疗混合C成立于2020年10月30日,回报/业绩基准回报分别为:成立日至2020年12月31日5.32%/2.84%,2021年一季度-0.71%/-2.47%;中银大健康A成立于2020年5月27日,回报/业绩基准回报分别为:成立日至2020年12月31日27.13%/8.63%,2021年一季度1.00%/0.72%。中银大健康C成立于2020年10月16日,回报/业绩基准回报分别:成立日至2020年12月31日5.05%/-1.93%,2021年一季度0.91%/0.72%(来源:基金定期报告)

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身风险承受能力选择风险等级匹配的产品。