5月下旬,A股迎来了一波反弹,前段时间抄底的基金渐渐回暖,一部分投资者此时忍不住开始考虑:是不是该赎回基金了?在开始操作之前,不妨先回答泰girl这几个问题。

第一,基金产品是否发生了变化?

如果投资者前期经过评估和筛选,选择了值得自己信赖的基金经理,选择了匹配自己风险承受能力的基金,这些买入基金的原因,也是坚持持基的原因。那么,如今这些促使自己买入的理由,发生变化了吗?

检查自己持仓的基金产品,并追问三个问题:

①基金经理是不是换人了?

②基金的投资策略变了吗?

③基金的风险收益水平变了吗?

如果持有基金发生重大变化,和自己原先的预期不符,则可以考虑更换标的。但倘若基金的运作一切正常,不妨继续持有。

第二,你的止盈目标达到了吗?

经历下跌后,市场回暖便着急赎回,有可能会“倒在黎明前”,错过下一个更大的反弹。试想:如果在微赚2%时就赎回,假如此后市场继续上涨,是否会追悔莫及?

为了应对起伏的市场走势,避免情绪化买进卖出,最好的方式是,在投资前就制定好周全的止盈计划,泰girl提供两个比较简单实用的参考方案:

①目标止盈法。根据自己的风险偏好和收益预期,设置自己的止盈点,比如15%、25%、35%等等。一旦投资收益率达到止盈点就止盈。

②估值止盈法。根据市场整体的估值决定是否止盈,比如以上证指数为参考,当上证指数的估值处于历史高位时,则逐步赎回持有的基金份额。

制定止盈计划后,需要做的就是严格遵守、按计划赎回,如果还没有达到自己的止盈目标,不妨继续坚持持有。

第三,是否有更好的投资方式?

若实在按捺不住想要赎回,不妨想象一下:赎回基金、拿到资金之后,会怎么样?

①不投资:如果资金不用来做投资,很大概率跑不赢通胀。

②继续投资:为了实现资产的保值增值,这一笔资金还是要回到市场中。这意味着,我们又需要重新筛选投资标的,但下一只投资标的,就会比当前的好吗?

因此,在还没有找到更合适的投资标的之前,不妨还是坚持长期投资,与时间做朋友。否则就会发生“反复卖出一只基金、买入另一只基金”的情况,凭空增加交易成本,费心又费时,还容易错过一些关键性行情。

第四、对市场是不是有足够的了解?

短期赎回基金的动机,往往是希望先落袋为安,待市场回调时再买入,实现“高卖低买”,这其实就是典型的择时操作。但在投资实践中,有些投资者可能“一买就跌,一卖就涨”,和想象中完全不同。

想要赎回基金时,多考虑这个问题:未来市场一定会跌吗?基于什么信息能作出判断呢?事实上,因为专业知识和投资时间的缺乏,普通投资者很难对市场有足够的、全面的了解,也很难对错综复杂的市场走势作出较为准确的判断。

既然择时如此复杂,普通投资者在操作中最好淡化择时,与其反复进行短期操作,不如长期持有。

最后泰girl想说——

投资者处于微赚或者微亏时,容易出现心理上的浮动,并选择去赎回。这其中的原因,主要是投资者没有深入理解所购买基金背后的运作逻辑,对基金的未来走势缺乏自信,或抱有“少量”收益即离场的心理,以致于错过基金长期投资的收益。

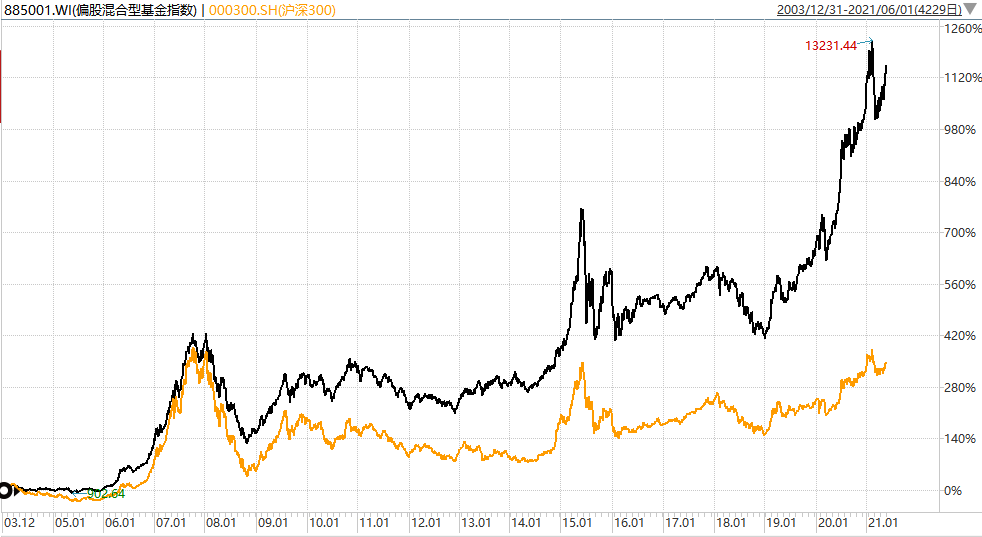

事实上,优秀的基金经理在震荡的市场中如果能够有效地调仓换股,即使行情有所波动,但长期来看基金净值却可能不断上涨。从过往偏股混合型基金指数的走势来看,经历多轮牛熊之后,指数不断刷新历史高位,目前点位已经超越了2007年、2015年的牛市高点。

偏股混合型基金指数VS沪深300

(数据来源:Wind,统计区间:2003年12月31日至2021年6月1日;偏股混合型基金指数代码885001.WI,基日2003-12-31,成分个数1859;历史数据不代表未来趋势,不预示基金未来业绩)

希望小伙伴们在赎回基金时“三思而后行”,泰girl温馨提醒:对抗市场震荡的最简单方法之一,便是长期持有,时间有望帮助我们平滑波动、填补沟壑,积小流为江海。

泰康资产公募好基推荐

偏股混合型基金权益投资比例较高,预期风险和收益水平高于货币型基金和债券型基金,坚持长期持有,有望获得高于债券型基金和货币型基金的整体投资回报水平。为了平滑波动,建议通过定投方式进行投资。