一直以来,“固收+”策略基金不仅是稳健派投资者的标配品种,也是投资者在进行个人和家庭合理资产配置的“压舱石”。“固收+”策略基金为何具有如此吸引力?主要因为其定位和特点。

读懂“固收+”:

三重定位、风格清晰

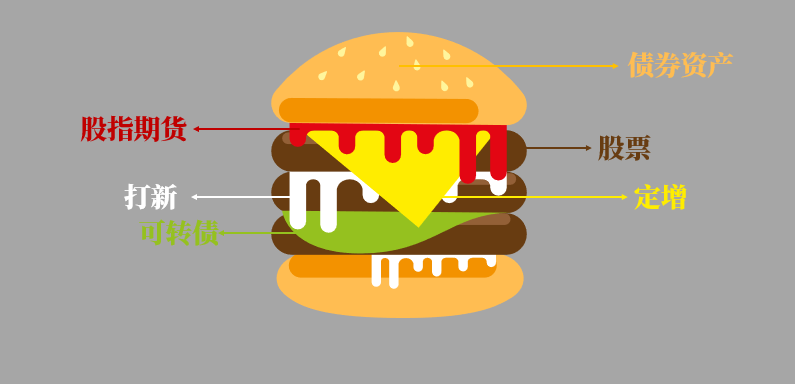

“固收+”是一个概念,而不是一种基金的分类。“债为主,股为辅”的基金都可以称为“固收+”基金。比如二级债基、偏债混合基金、FOF中的偏债产品等等。所以,如果用一个更形象的图来表示,“固收+”策略基金很像一个“汉堡包”。面包胚为债券资产,蔬菜、奶油、肉等是“+”部分的资产。

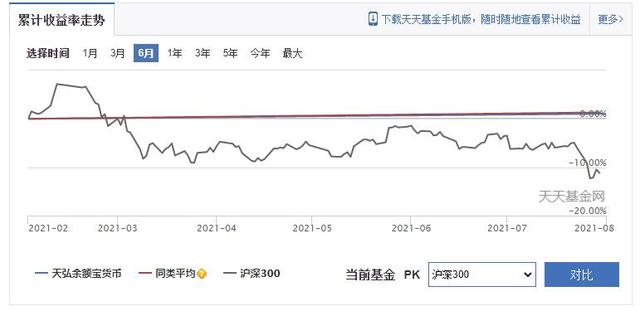

“固收+”策略的基金,在整体呈现较稳健风格的同时,也可以为投资者追求较为可观的收益。以偏债混合型基金指数为例,WIND数据显示,偏债混合型基金指数近十年(2011年6月10日至2021年6月9日)累计收益率为99.95%,年化收益率为7.39%,为投资者实现了保值增值的理财目标。同时,近十年该指数的年化波动率仅为3.96%,大幅低于同期沪深300指数22.87%的年化波动率。

基于明确的资产配置结构,“固收+”类基金呈现出明显的稳健特征,在当前市场中,具有三重“定位”:

第一重定位:理财升级。随着资管新规落地以及低利率时代的到来,传统理财产品收益率将普遍降低,而“固收+”策略基金,在债筑底的同时,可以通过少部分仓位投资权益市场,增强收益弹性,为稳健派投资者提供了新选择。

第二重定位:稳中求胜。稳健策略是“固收+”策略基金的基础,以波动较小的固定收益类资产为主,在严控波动率的基础上,力争实现超额回报。

第三重定位:积极不激进。投资中,在保持稳健风格基础上,积极把握权益市场的机遇,追求超额收益,但不会进行激进的操作,而是在“固收+”整体运作体系下进行权益类资产的配置。

“固收+”叠加“持有期”:

优化持有体验、引导长期投资

海通证券发布的《公募权益类基金中长期业绩点评报告》中指出,“基金赚钱,基民不赚”背后的原因有两种:.第一,追涨杀跌的申赎行为;第二,频繁申赎导致的高成本。

投资者往往禁不住市场短期的诱惑,在亢奋的高点买入,下跌之后又熬不住割肉离场,最终出现了亏损。而要解决这一问题,让基金的收益率真正成为基民的回报率,除了进行投资者引导和服务,设定基金份额“持有期”,是一个引导长期投资的好办法,其优势主要有三个方面。

第一,管住投资者的手。在持有期内,基金不能赎回,鼓励投资者长期投资。当真正

经历了市场的起起伏伏,尝到了长期持有的“甜头”,投资者更容易坚守长期投资理念。

第二,允许申购,投资灵活。持有期基金允许投资者在开放日进行自由申购,投资者可以采用“定投”模式,不断追加投资,平滑成本,实现投资的“微笑曲线”。

第三,有助于执行稳定的投资策略。持有期内,基金总份额相对稳定,基金经理可以执行既定的长期投资策略,投资债券资产可以通过加长久期、提升杠杆比例等策略,获取更高收益。

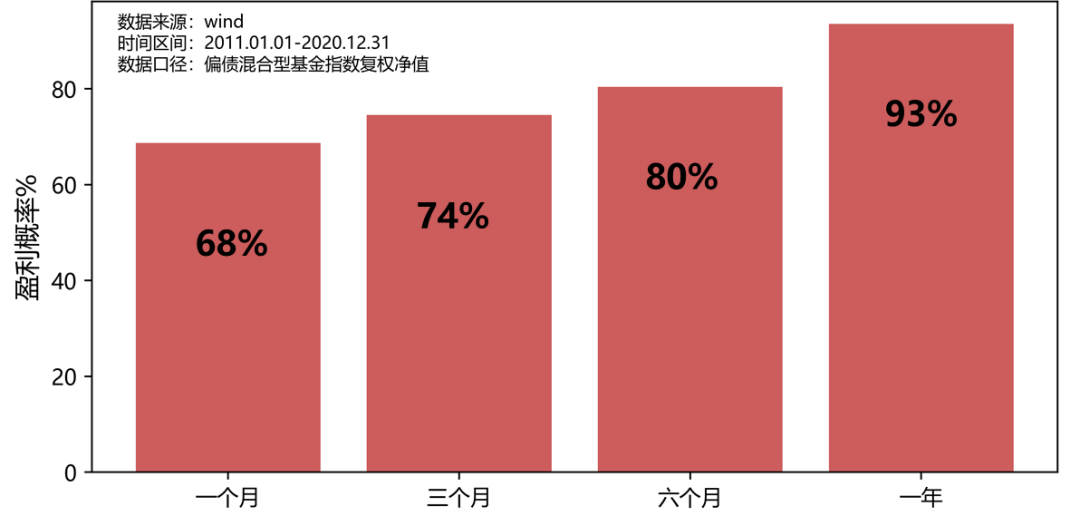

“固收+”策略降低了基金的波动性,提升基民持基体验,同时采用“持有期”策略,让基民坚持长期投资,增加了投资的胜率。

过去十年中,任意时间起持有偏债混合型基金指数满1年,正收益概率高达93%。

数据来源:Wind,2011-1-1至2020-12-31,测算口径:胜率为任意时间(非工作日向前补齐)起购入偏债混合型基金指数并持有固定时间区间,获得非负收益的概率,结果保留至整数。

东方红安盈甄选一年持有混合基金:

实力团队出品

正是看好“固收+”叠加“持有期”策略的优势,东方红资产管理将于6月21日开始发行东方红安盈甄选一年持有期混合型证券投资基金(基金代码:A类012683;C类012684)。

股债合理配置,稳中求进:债券类资产为主,降低基金波动率;股票资产投资比例为基金资产的0%-30%,力争增强收益弹性。

双基金经理掌舵,强强联合:

拟任基金经理胡伟:东方红资产管理总经理助理、董事总经理,兼任公募固定收益投资部总经理及固定收益研究部总经理。2004年7月起从事证券投研工作,2009年开始担任基金经理。对固收各领域有深厚研究功底,在“固收+”基金管理方面有丰富经验。拟任基金经理高德勇:东方红资产管理公募固定收益投资部副总经理,2007年—2019年从事银行、券商自营投资。对固定收益各品种有深入研究,擅长对宏观形势、货币政策的把握,擅长组合精细化管理。东方红固收团队,实力护航:东方红资产管理固收团队汇聚了投资管理、信用研究、宏观研究、可转债研究和债券交易等众多专业人士,团队经历了多轮债市牛熊周期考验,团队管理的固收类基金绝对收益长期居于行业前列。

“固收+”策略基金,通过严格的大类资产配置,使其具有相对稳定的风格,同时通过“持有期”的产品设计,鼓励基民长期投资,致力于让基民不仅获得良好的持基过程体验,同时也带来较好的投资结果体验。

东方红安盈甄选

一年持有期混合基金

(A类012683;C类012684)

6月21日起发行

排名数据来源:海通证券研究所金融产品研究中心2021年4月2日发布的《基金公司权益及固定收益类资产业绩排行榜》,计算截至2021年3月31日。基金管理公司绝对收益是指基金公司管理的主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。期间管理资产规模按照可获得的期间规模进行简单平均。主动固定收益类基金包括纯债债券型、准债债券型、偏债债券型基金、可转债基金、短债基金和封闭债基,不包含货币基金、理财债基和指数债基。

风险提示:本基金每份基金份额设置1年锁定持有期(红利再投资所得份额除外)。本基金为混合型基金,其预期风险与收益高于债券型与货币基金,低于股票型基金。本基金面临的主要风险包括但不限于:市场风险,管理风险,流动性风险,操作风险,信用风险,技术风险,参与债券回购、国债期货、股指期货、股票期权的风险,参与融资的风险,投资资产支持证券面临的与基础资产相关的风险,投资港股及科创板股票而因投资标的、市场制度以及交易规则等差异带来的风险、投资存托凭证面临的与存托凭证的境外基础证券、境外基础证券的发行人及境内外交易机制相关的风险等特有风险以及其他风险。基金过往业绩不预示未来业绩表现,其他基金业绩不构成对本基金业绩的保证。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金投资有风险,投资需谨慎,请认真阅读《基金合同》、《招募说明书》、基金产品资料概要等文件。本基金经管理人评估风险等级为R2, 适合风险偏好C2及以上客户,代销机构的风险评级请以代销机构为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本产品由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。