近日,备受关注的公募基金一季报披露落幕,基金重仓股全部浮出水面。易方达张坤减仓了白酒和医药,加仓了银行和科技;兴证全球的董承非大幅度降低了仓位,从去年底的78.86%减仓至67.21%,大幅减持了三一重工、顺丰控股等抱团股,加仓了地产和科技。

《每日经济新闻》记者发现,这些年来,由于不少权益类基金获得了远超市场的平均收益率,一时间“买股票不如买基金”的口号在投资者群体中广为传播。而对于一些有自己炒股习惯的投资者来说,关注一些顶流基金的持仓变化也成了日常的必修课。

不过,对于“抄作业”这件事,一些投资者却持不同看法。在他们看来,现在一些基金经理的调仓频率和速度不亚于散户,由于基金的季报披露存在“时间差”,投资者去抄他们的“作业”,可能非但不能让基金经理帮着“抬轿”,反而还有可能当上“接盘侠”。

有没有更好的“抄作业”方法呢?虽然以定期报告去“抄作业”存在滞后性,但是我们还是可以尝试在大量的历史数据中总结出一些有参考价值的线索。

在基金一季报披露完毕后,那么张坤、董承非、葛兰、刘格菘、朱少醒、傅友兴等顶流基金经理管理的各只基金中,究竟有哪些为投资者留下了“抄作业”的空间呢?《每日经济新闻》记者从历史的视角出发,对上百位“百亿级基金经理”旗下基金留下的近三年上万条持仓数据进行了一番海选研究,筛选出了一份有价值的“抄作业”参考名单。

124位百亿级基金经理旗下最牛基三年业绩平均增长106%

围绕这些顶流基金经理的是是非非,总是能引起资本市场的强烈关注。说两个词就能引起大家的共鸣:“出圈”与“定点爆破”。其实,大家之所以对顶流基金经理关注度较高,一个重要的原因在于他们管理的基金规模较大,其每次调仓换股都是资本市场的风向标,投资者寄希望能“抄作业”。

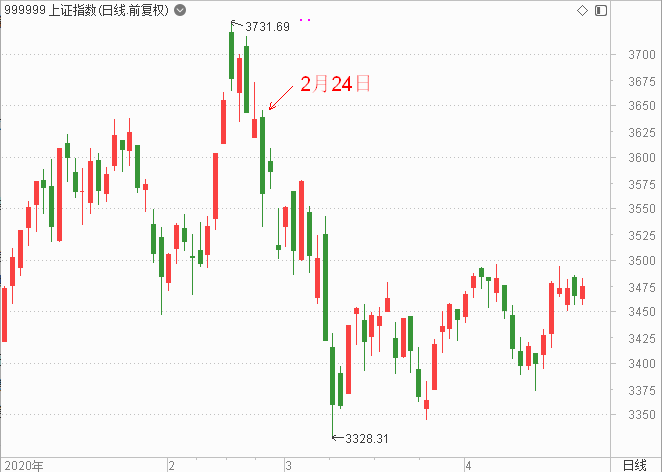

记得此前的2月24日,一份兴证全球基金副总经理兼研究部总监董承非1月25日的内部交流分享会议纪要流传出来,其对2021年持有谨慎态度,并且已经做了不少防御动作。从2月24日后的市场来看,A股果然出现一波调整,抱团股重挫。

诚然,以定期报告去“抄作业”存在滞后性,但是我们还是可以梳理一下那些顶流基金经理旗下业绩最好的基金,看看他们的历史持股情况是否稳定。如果前十大重仓股变化不大,而这些变化不大的也就是这些顶流基金经理长期看好的个股。投资者从中作选择,比从茫茫4000多只A股的股海中更有把握寻找到有参考价值的标的。

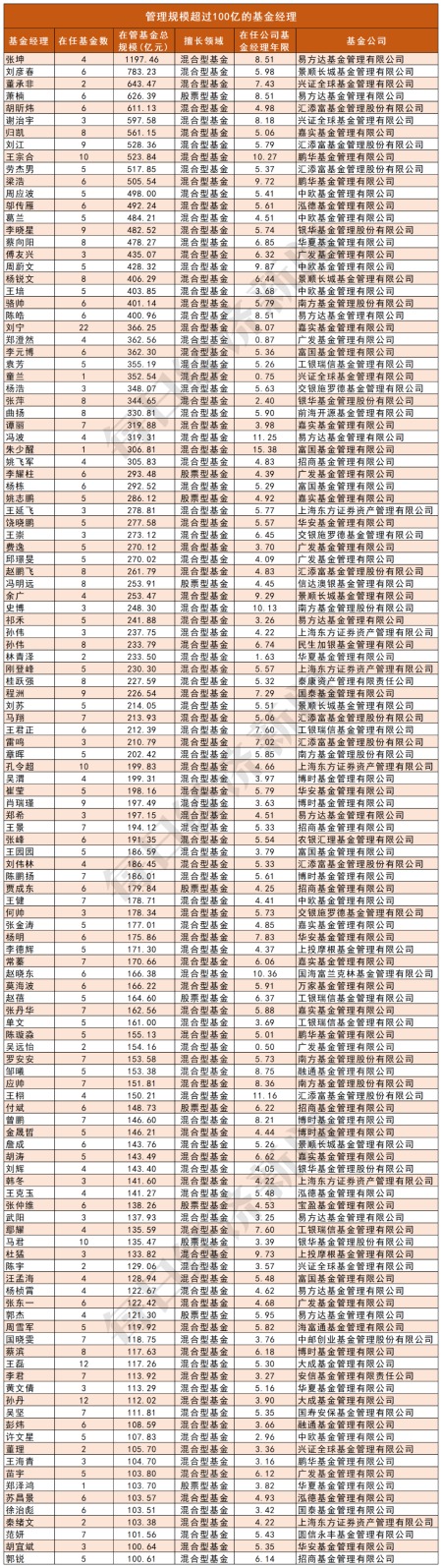

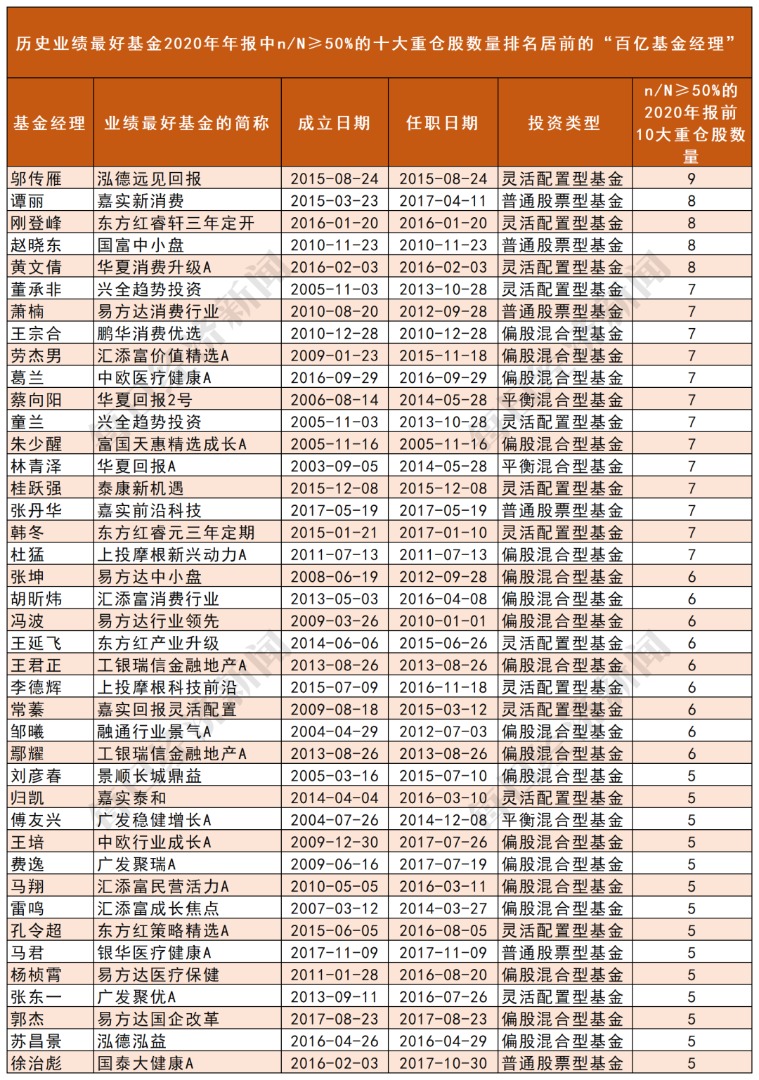

《每日经济新闻》记者试图从以下条件来做一番筛选:1,截至3月31日,擅长领域为股票型、混合型基金且管理规模超过100亿的基金经理;2,任职业绩最好的基金为:普通股票型、偏股混合型、平衡混合型、灵活配置型;3,任职业绩最好的基金成立于2018年之前;4,基金经理任职该基金于2018年之前。

截至3月31日的数据,经过记者梳理后发现,共有124位基金经理满足上述条件,当然与此相对应的就有124只基金。从管理规模而言,这124位基金经理有11人管理规模超过500亿元,分别是张坤、刘彦春、董承非、萧楠、胡昕炜、谢治宇、归凯、刘江、王宗合、劳杰男和梁浩。

从基金公司的角度来看,这124位基金经理来自36家基金公司,易方达基金旗下共有9人,其次是汇添富基金、广发基金和嘉实基金各有8人;中欧基金、博时基金和东证资管各有6人;景顺长城、兴证全球、南方基金、富国基金、工银瑞信和招商基金各有5人。

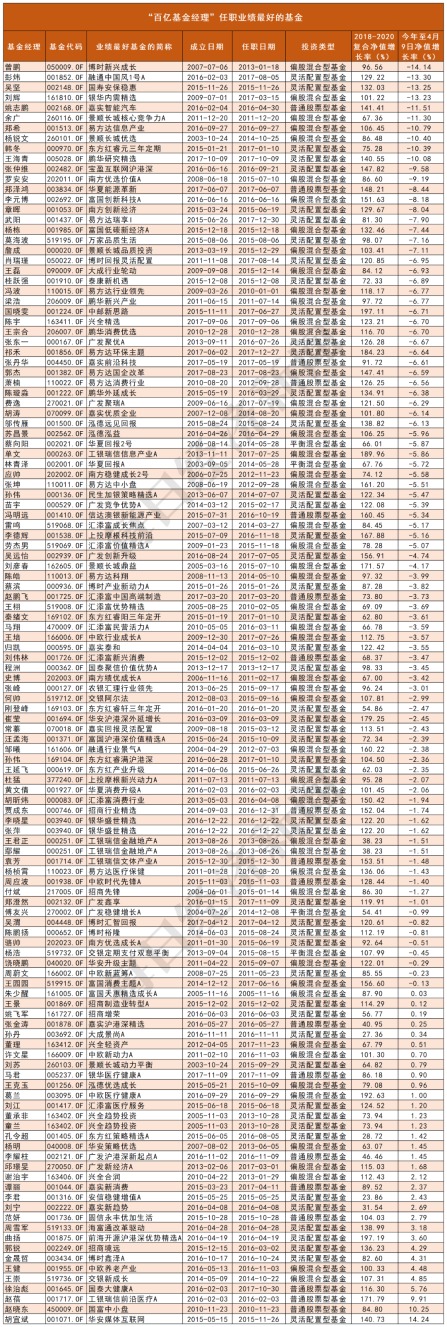

而从这124位基金经理管理的业绩最好的基金业绩来看,2018年~2020年平均复权单位净值增长率为106.8%。其中有18只基金业绩超过150%,诸如曲扬管理的前海开源沪港深优势精选A、国晓雯管理的中邮新思路、葛兰管理的中欧医疗健康A上述期间复权单位净值增长率高达190%以上。此外,刘彦春、张坤、冯明远等明星基金经理的业绩也相当不俗。

与此相反,也有8位百亿级别的基金经理管理的业绩最好基金2018年~2020年业绩仍未超过50%。

今年以来尤其是近期A股遭遇较大的调整,这124位百亿级基金经理旗下的业绩最好的基金净值也遭遇调整,截至4月9日,今年来平均录得收益为-3.01%,与沪深300指数相当。另外,记者也注意到,这124只基金今年来最高收益超过14%,最低的为-14%,首尾相差较大。

数据显示,截至4月9日,胡宜斌管理的华安媒体互联网今年来收益为14.24%;此外,赵晓东管理的国富中小盘今年来收益率也达到10.25%。相反,有10位管理的业绩最好基金收益率在-10%以上,如曾鹏管理的博时新兴成长收益率仅为-14.14%。顶流基金经理董承非管理的兴全趋势投资今年来收益率为1.23%,张坤管理的易方达中小盘今年收益率为-5.51%。

究竟可以抄哪些基金经理的“作业”?

这些年来,由于不少权益类基金获得了远超市场的平均收益率,一时间“买股票不如买基金”在投资者群体中广为传播。而对于一些有自己炒股习惯的投资者来说,关注一些顶流基金的持仓变化也成了日常的必修课。

近日公募基金一季度持仓披露完毕,易方达张坤减仓了白酒和医药,加仓了银行和科技;兴证全球的董承非大幅度降低了仓位,从去年底的78.86%减仓至67.21%,大幅减持了三一重工、顺丰控股等抱团股,加仓了地产和科技;兴全的谢治宇一季度也大举加仓了银行股。可见,一季度公募大佬们纷纷调仓了银行+地产做防守,也印证了春节后抱团联盟瓦解。

那么124位百亿级基金经理管理的最牛基金中,有哪些为投资者“抄作业”留下了空间呢?记者从历史的视角出发,对这百余只基金留下的历史海量数据进行了一番筛选。

筛选范围:

根据上述4个筛选条件,记者框定了此次筛选的范围,即上述由124位基金经理管理的124只基金。

筛选方法:

以相关基金2020年年报披露持股为基准,统计2020年年报十大重仓股在相关基金经理管理期间各季度出现在十大重仓股中的频率,即基金报告期重仓股票在指定所有报告期中被以重仓股持有的相对次数,公式为n/N。其中N为某基金经理管理的基金最近连续报告期的期数(N=12,也就是2018~2020年的12个报告期),n为某基金2020年年报某只十大重仓股出现在该基金最近N个报告期十大重仓股中的次数。

n/N值越高表明该只重仓股历史出现在相关基金十大重仓股中的频率越高,而此次统计将计算出某基金经理所管理的历史业绩最好基金2020年年报中n/N≥50%的十大重仓股数量。

据资讯统计,在124位基金经理管理的124只业绩最好的基金的2020年年报中,有114只基金存在n/N≥50%的十大重仓股,其中有41位基金经理管理的41只业绩最好的基金n/N≥50%的十大重仓股的数量不低于5只,占比36%。而在这41只基金中,有5只基金n/N≥50%的十大重仓股的数量甚至不低于8只。

值得注意的是,上述41只前十大重仓股历史持仓相对较为稳定的基金背后,不乏张坤、董承非、葛兰、王宗合、朱少醒、傅友兴、邬传雁等多位“顶流”基金经理。

有分析认为,由于基金季报的披露具体时间与报告期截止日具有一定的时间差,所以相比那些频繁调仓换股的基金经理,这些重仓持股历史变化相对较小的基金经理为投资者“抄作业”提供了一定的空间。

值得一提的是,在上述历史重仓股持股变化情况较为稳定、投资者可以“抄作业”的基金经理管理的41只业绩最好的基金中,有8只基金2020年末的前5大重仓股在最近三年连续12个季度的n/N都≥50%。

这8只基金分别是邬传雁管理的泓德远见回报、谭丽管理的嘉实新消费、赵晓东管理的国富中小盘、董承非管理的兴全趋势投资、萧楠管理的易方达消费行业、王宗合管理的鹏华消费优选、韩冬管理的东方红睿元三年定期、张东一管理的广发聚优A。未来,投资者不妨对这些基金在各季报中出现的前5大重仓股予以关注。

而从今年这些基金的一季报来看,邬传雁管理的泓德远见回报、萧楠管理的易方达消费行业、王宗合管理的鹏华消费优选、韩冬管理的东方红睿元三年定期、张东一管理的广发聚优A的前5大重仓股比去年四季度均仅变化了一只,进一步显示出了这些基金重仓持股具有较强的稳定性。而谭丽管理的嘉实新消费、赵晓东管理的国富中小盘、 董承非管理的兴全趋势投资今年一季报的前5大重仓股虽然比去年四季度变化较大,但也大多是前10大重仓股内部的变化。

值得一提的是,今年一季度国富中小盘大幅加仓了潍柴动力,而截至一季度末,潍柴动力不仅在近3年内首次跻身10大重仓股,也成为国富中小盘第三大重仓股。此外,今年一季度兴全趋势投资大幅加仓了海康威视,而截至一季度末,海康威视不仅在近3年内首次跻身10大重仓股,也成为兴全趋势投资第四大重仓股。

此外,上述方法如何运用到一季报呢?举个例子,以张坤管理的易方达中小盘一季报前十大重仓股为基准,可以发现血制品公司天坛生物的n/N=8/13=61%。也就是说,2018年以来的13个季度中,天坛生物在其十大重仓股中出现了8次。天坛生物是在2019年2季度首次出现在其前十大重仓股名单之中,2018年的底部在11.58元,目前价格35.95元。另一只血制品公司华兰生物在2018年以来的13个季度中十大重仓股中出现了11次,n/N=11/13=84.6%,华兰生物是从2017年4季度出现在其十大重仓股行列中,当时恰好是一个底部区域,最低价11.78元,目前价格43.31元。可见张坤擅长从医药、白酒等大消费行业之中寻找潜力股。

以此方法类推,上述41位基金经理的41只基金之中,就可以寻找出一些潜力股出来。

点睛41只可以“抄作业”的基金的5大特征

通过进一步的资料汇总、整理,记者注意到,上述可以“抄作业”的基金还有一些共性值得投资者加以关注。

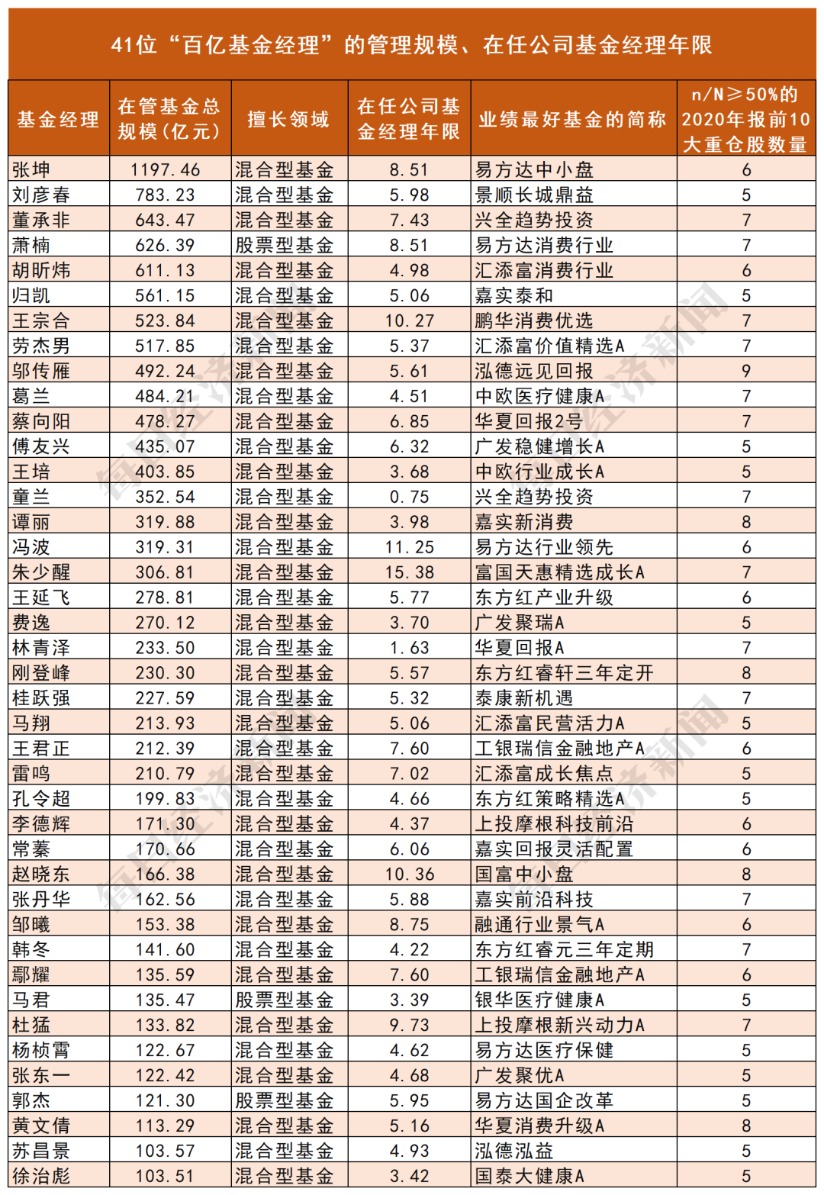

A、管理规模更大、在任公司基金经理年限更久

据资讯统计,上述41只n/N≥50%重仓股较多的基金的基金经理平均在管基金总规模为321.7亿元,而其余83位基金经理平均在管基金总规模为221.37亿元,显示历史重仓持股情况更为稳定的基金经理通常有着更大的在管规模。其中,表格4中在管基金总规模排名前5的基金经理张坤、刘彦春、董承非、萧楠、胡昕炜的业绩最好基金中n/N≥50%的十大重仓股的数量均不低于5只。

此外,上述41只n/N≥50%重仓股较多的基金的基金经理平均在任公司经理年限为6.1年,而其余83位基金经理平均在任公司经理年限为5.4年,这意味着历史重仓持股情况更为稳定的基金经理也往往有着更久的管理年限。

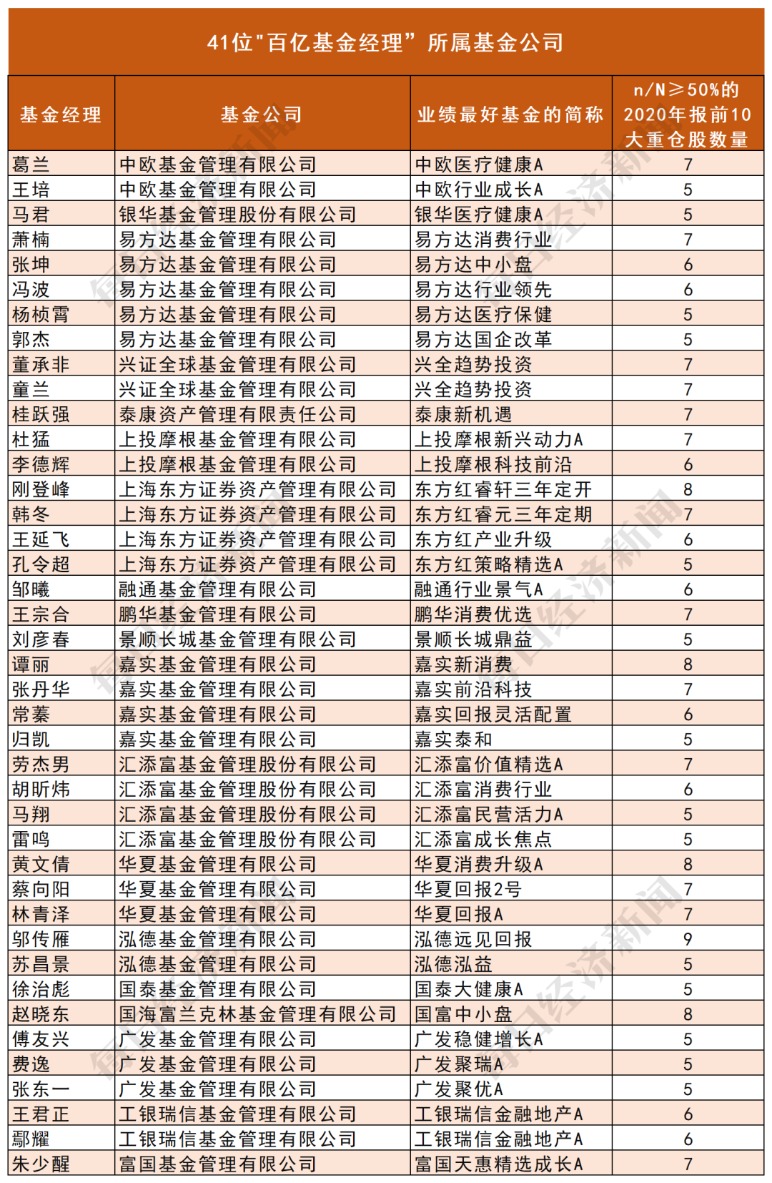

B、所属基金公司相对集中

据统计,上述41只n/N≥50%重仓股较多的基金背后的基金经理有多达5位来自易方达基金管理有限公司,分别有4位来自上海东方证券资产管理有限公司、嘉实基金管理有限公司、汇添富基金管理股份有限公司 ,另外,还各有3位来自华夏基金管理有限公司、广发基金管理有限公司,合计占比56%。

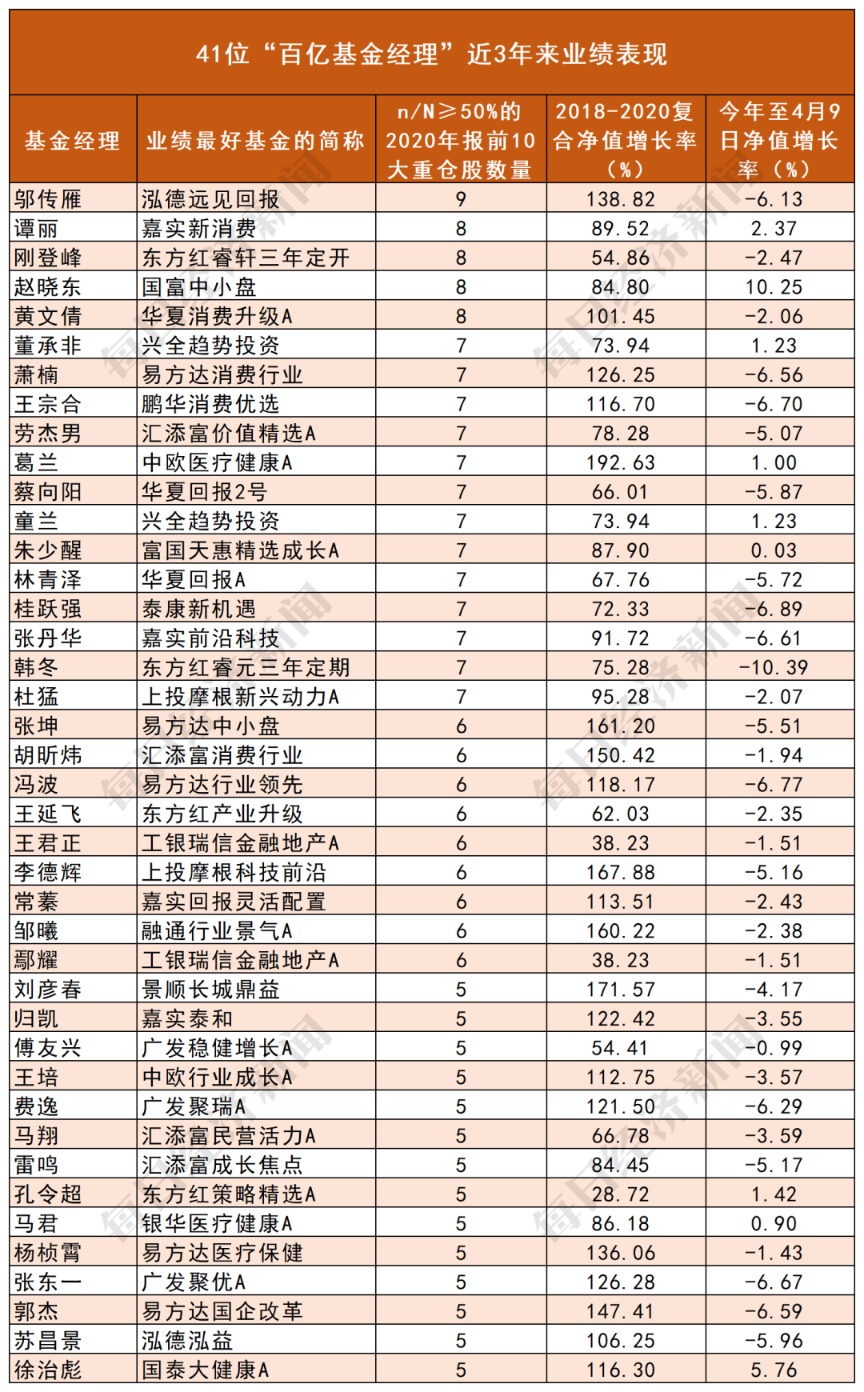

C、历史回报率远超大市

据资讯统计,上述41只n/N≥50%重仓股较多的基金2018~2020年复合净值增长率的均值为101.9%,而同期沪指、沪深300指数的涨幅分别仅为5%、29.3%。

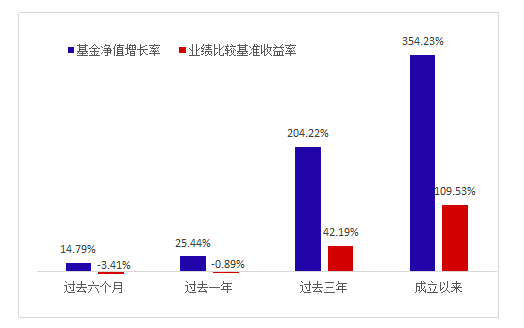

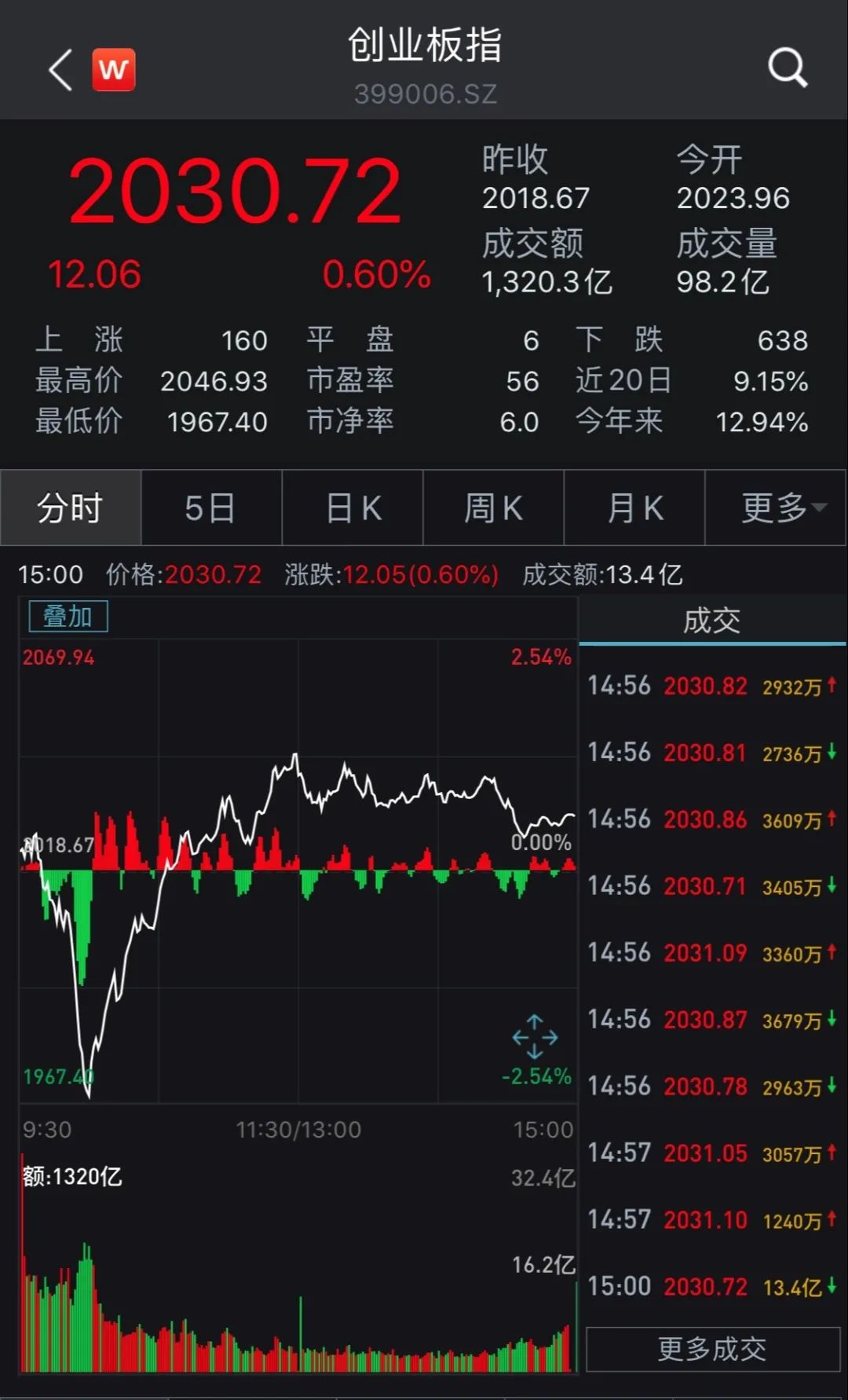

今年来,虽然市场冲高回落,尤其是过去2年涨幅较大的机构抱团股出现了较大幅度的回撤,不过顶流基金经理管理的当家基金依然获得了跑赢大市的表现。据资讯统计,上述41只n/N≥50%重仓股较多的基金自今年初至4月9日净值增长率的均值为-2.9%,而同期沪深300指数、创业板指数的涨幅分别为-3.38%、-6.17%。

D、业绩最好的基金也是管理年限最长的基金

另据统计,在上述41只n/N≥50%重仓股较多、且历史业绩最好的基金中有多达34只也是相关基金经理任职年限最长的基金,其中不乏多位顶流基金经理旗下管理的基金。

这些基金中包括,邬传雁管理的泓德远见回报、谭丽管理的嘉实新消费、赵晓东管理的国富中小盘、 董承非管理的兴全趋势投资、王宗合管理的鹏华消费优选、 葛兰管理的中欧医疗健康A、朱少醒管理的富国天惠精选成长A、张坤管理的易方达中小盘、归凯管理的嘉实泰和等。

E、易方达系基金偏爱“喝酒”

在上述41只n/N≥50%重仓股较多的基金中,有多只易方达系基金,包括易方达消费行业、易方达中小盘、易方达行业领先、易方达国企改革等,不过不论这些基金的主题是中小盘还是国企改革,其持股特征都是重仓白酒龙头。

以易方达国企改革为例,尽管该基金冠名为国企改革,不过从重仓持股的情况来看,白酒才是这只基金真正的主角。去年末,易方达国企改革前5大重仓股都是清一色的白酒股,分别为贵州茅台、泸州老窖、五粮液、洋河股份、古井贡酒;与此同时,在过去12个季度中,贵州茅台、泸州老窖、五粮液、洋河股份也都是该只基金的十大重仓股。

此外,据统计,汇添富系基金也偏爱“喝酒”。在上述41只n/N≥50%重仓股较多的基金中,有4只汇添富系基金,包括汇添富价值精选A 、汇添富消费行业、汇添富民营活力A、汇添富成长焦点,其中最近多个季度,汇添富消费行业的前2大重仓股都被贵州茅台、五粮液包揽。

也不爱茅台,10位基金经理的重仓股难“抄作业”

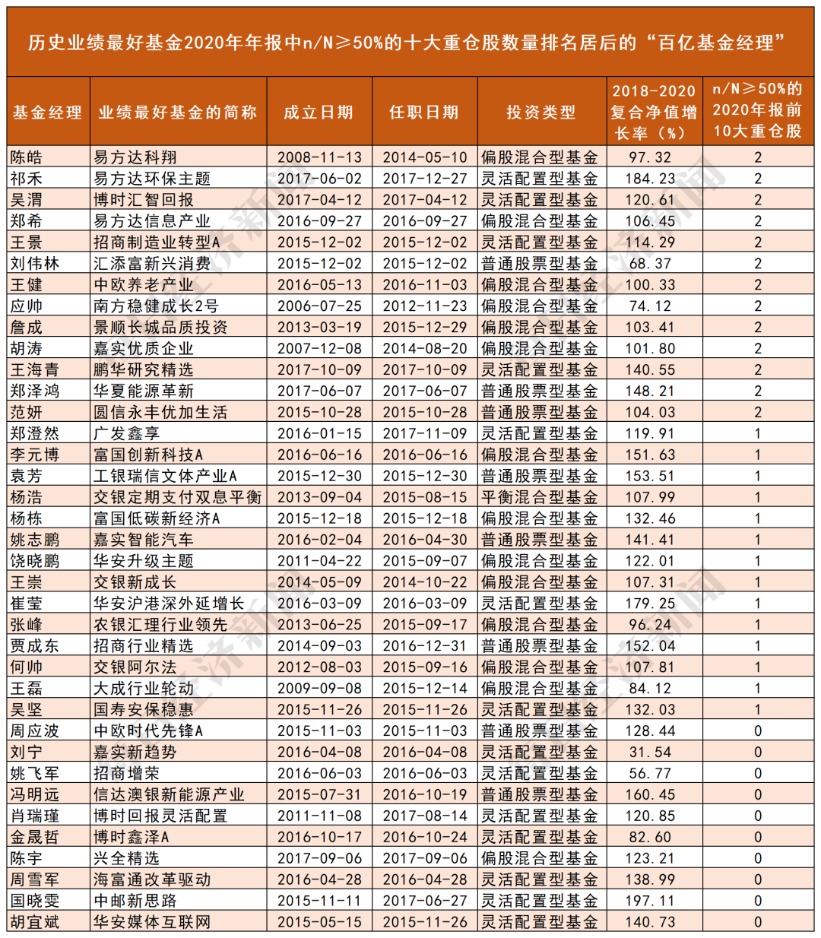

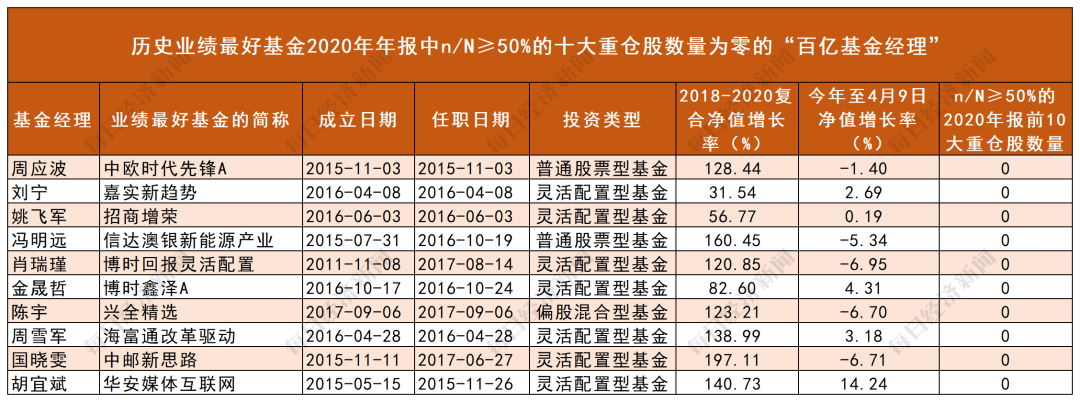

与上述41只n/N≥50%重仓股较多的基金相比,还有不少百亿级基金经理2020年末的前十大重仓股中只有1~2只能稳定存在于2018年以来6个及以上的定期报告中,甚至有的基金经理没有一只重仓股能长期出现在前十大重仓股中。

《每日经济新闻》记者统计发现,上述124位基金经理业绩最好的124只基金中,有37只基金2020末的前十大重仓股中只有少于3只(不含)能出现在最近12个定期报告中的一半及以上(即n/N≥50%的十大重仓股数量不足3只)。虽然说,这些基金经理业绩表现也不俗,但是对于投资者而言,这些基金经理的心头好变化比较快,“抄作业”的难度也相应较大。

以业绩非常出众的易方达环保主题举例,其基金经理为祁禾,截至2021年一季度末,祁禾在管产品规模总计达241.88亿元。易方达环保主题2018年~2020年复权单位净值增长率达184.23%,在上述124位基金经理中名列前茅。不过,细数易方达环保主题2020年末的前十大重仓股中,仅有2只重仓股的n/N≥50%。

数据显示,这2只重仓股分别是福斯特和隆基股份,分别出现在2018年以来的11个和9个定期报告的前十大重仓股中。而像新宙邦、生益科技、长海股份、信捷电气、宏发股份都是首次出现在前十大重仓股中。

祁禾在2020年年报中表示,在下一阶段资产配置上,本基金将保持较积极的股票仓位,精选高竞争力的环保领域相关的优质公司作为核心配置,具体个股上会根据基本面和市场预期差的角度适度调整。本基金将重点关注以下领域的投资机会:一是以风电光伏、新能源车为代表的清洁能源行业;二是代表中国高端工业前进方向、竞争力强、性价比优的公司,比如机械、化工建材、电子等行业龙头。

当然,除了前述外,还有10位基金经理管理的10只基金2020年末的前十大重仓股没有一只的n/N≥50%,甚至就连这些年基金经理们的真爱贵州茅台都不是他们的垂青。这样的基金包括国晓雯管理的中邮新思路、冯明远管理的信达澳银新能源产业、胡宜斌管理的华安媒体互联网、周雪军管理的海富通改革驱动等。

以国晓雯管理的中邮新思路来看,2018~2020年复权单位净值增长率达197.11%,截至2020年末,前十大重仓股合计占基金净值比为43.35%。但其中仅有长春高新曾出现在3个定期报告中;另外,三角防务、海尔智家、中国长城和福斯特曾出现在2个定期报告中,其余的5个重仓股均是在2020年四季度报告中首次出现在前十大重仓股中,这也就意味着中邮新思路2020年末的前十大重仓股没有一只的n/N≥50%。

对此,国晓雯坦言,中邮新思路基金追求长期稳定的绝对收益,基金经理会通过较强的仓位管理和择时经验,在市场有机会时保持基金产品很强的进攻性,在市场没有机会或者风险较大时候敢于降低仓位,控制回撤。基金经理力争给客户带来更好的持有体验,能够将投资者和持有人更长期地留在市场中,提升持有人绝对收益的概率。由于我们既追求绝对收益、也兼顾相对排名及回撤等多目标,因此在具体操作中,换手率会高于同业。

综上所述,《每日经济新闻》记者研究发现,一季度A股市场遭遇剧烈震荡,一些高位抱团股瓦解,但是仍然有“抄作业”的办法。根据上述41位基金经理这个名单,这41位基金经理所管理的产品中,那些n/N≥50%的个股以及新进的标的就值得进一步研究。而对于上述不容易“抄作业”的10位基金经理的持股,由于调仓频率高,那么就不必过多关注其重仓股,至少在其重仓股上要多一份谨慎。

(文章来源:每日经济新闻)