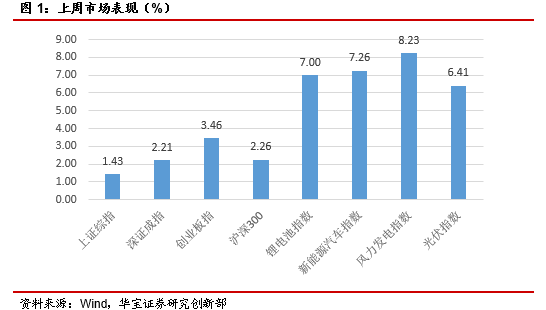

原标题:Fund Talk | 为什么富国通胀通缩主题这只基金会受到机构的青睐?来源:小5论基

话说最近“通胀”这个词突然有点火,特别是欧美很多国家在美国大放水的前提下通胀压力更是有点藏不住,所以闲来无事的时候我搜了一下基金市场带“通胀”两个字的基金,没想到还发现了一只挺有意思的基金——富国通胀通缩主题轮动。

这是一只混合型基金,其股票资产的投资比例为60%-95%,债券、货币市场工具等的投资比例占基金资产为5%-40%。

比较有意思的是这只基金的投资策略(摘编自基金2020年年报):

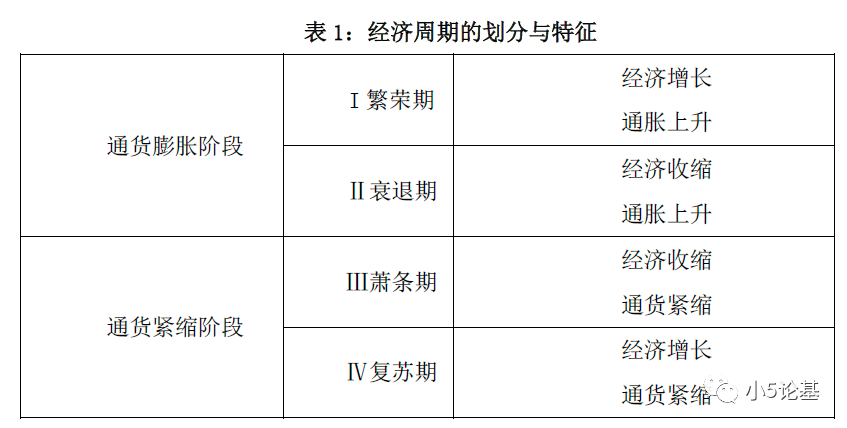

本基金基于经济周期(Business Cycle)理论,将经济发展分为繁荣、衰退、萧条和复苏四个阶段,并主要通过分析经济增长与通货膨胀的方向性变化来进行预判。

当宏观经济处于通货膨胀阶段的I期(繁荣期)以及通货紧缩阶段的Ⅳ期(复苏期),或者预期将会出现通货膨胀时,本基金将加大权益类资产配置,减少固定收益类资产配置;当宏观经济处于通货紧缩阶段的Ⅲ期(萧条期)以及通货膨胀阶段的Ⅱ期(衰退期),或者预期将会出现通货紧缩时,本基金将减少权益类资产配置,加大固定收益类资产或现金资产配置。

本基金采用定性分析与定量分析相结合的方式精选景气行业中受益通胀、通缩主题程度高(或者受其负面影响小)、成长性好且估值合理的优质上市公司进行投资。本基金投资存托凭证的策略依照上述境内上市交易的股票投资策略执行;债券投资方面,本基金将采用久期控制下的主动性投资策略。本基金的金融衍生工具投资策略详见法律文件。

以我多年来对投资的理解和对基金经理的深入研究,这种包含了宏观的“自上而下”(资产配置)、中观的行业配置以及微观的“自下而上”(精选个股)的基金是非常难驾驭的。

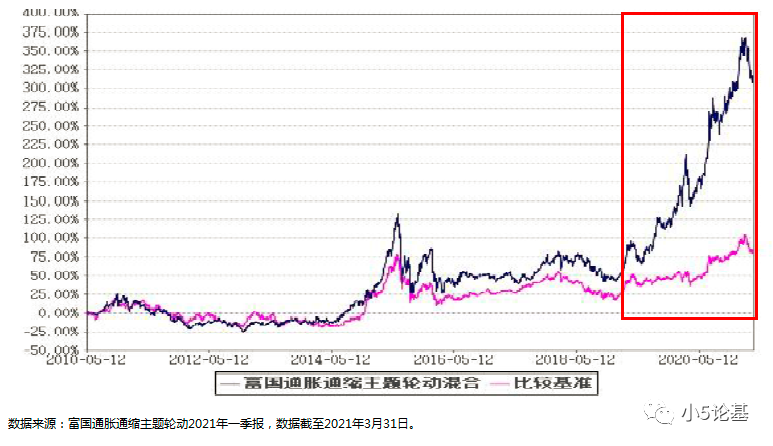

所以我不禁多看了一眼这只基金的业绩:

上图业绩数据来自基金2021年一季报,我就不提基金大幅跑赢业绩比较基准(业绩比较基准为:沪深300指数收益率×80%+中债综合指数收益率×20%)这回事了,事实上这只成立超过十年的基金中长期超额收益稳居同类基金前列,其最近10年、最近7年、最近5年、最近3年排名都处于市场同类的前1/5(数据来自银河证券基金研究中心,截至2021年5月28日,同类基金指的是偏股型基金,股票上下限60%-95%,A类)。

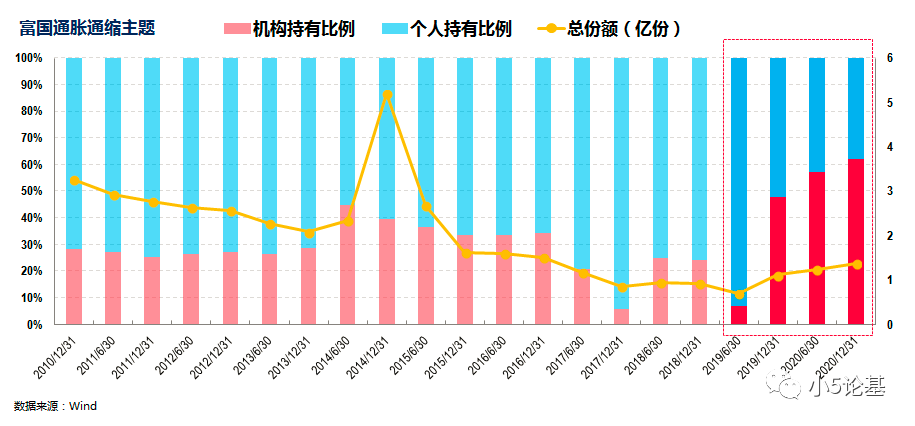

不过我估计大家也都注意到了红框部分这两年来屡创新高的净值了,不仅如此,我还可以给大家看下这个基金的持有人结构图:

从上图中可以看出,这只基金一直保持着一定的机构占比,特别是这两年来,机构占比在份额稳步增长的基础上急速提升:最新一期的2020年年报显示其机构占比高达62.16%,由此足见掌握更多信息的机构对该基金(或者说对基金经理)的认可。

那么,如标题所言,为什么富国通胀通缩主题轮动这只基金会受到机构如此的青睐呢?

接下去我就来简单探讨一下这个话题。

首先,我们来看下这只基金的基金经理。

这只基金历史上经历过多任基金经理,最新一任的基金经理曹晋于2019年2月1日开始接手管理这只基金。

如果对照上面两个红框处正是曹晋接手管理后的时段,我们有必要来仔细审视下这位现任的基金经理。

从工作履历来看,曹晋,硕士,曾任加拿大毕马威会计师事务所会计咨询部分析师,汇丰晋信基金研究员、基金经理,投资部总经理助理。2014年6月加入富国基金。他最早于2013年4月开始担任公募基金经理,拥有12年证券从业经验和7年公募基金管理经验。现任富国基金权益投资部总监助理,以及富国通胀通缩主题、富国中小盘精选、富国创业板两年定开和富国成长动力等基金的基金经理。

从投资理念上来看,他通常基于中观视角去挖掘产业趋势,追求长期回报,关注持有人感受,注重估值与成长的匹配性。

作为一位具备全球产业视野的“成长股猎手”,曹晋具有10多年的海外学研背景、外企咨询研究经历以及多年的投研经验,研究范围覆盖TMT、家电、军工等行业板块,并且非常擅于把握中外联动的产业趋势。

他的投资风格鲜明,就是沿着成长周期寻找机会,同时仓位相对稳定,仅做适度择时。组合策略层面通过价值周期龙头和景气行业龙头的均衡配置,兼顾进攻和防守。行业层面他具备中观思维,擅长寻找景气上行行业。个股层面他善于深入挖掘公司成长性,敢于重仓持股,并通过提高不断深入研究和跟踪成长确定性来补偿组合的短期波劢。

从投资风格上来看,我认为曹晋的风格是市场比较少见的专注于成长的中观配置风格。

从上面的描述中不知道大家有没有看出来,曹晋在宏观的“自上而下”、中观的行业配置以及微观的“自下而上”三方面都有一定的能力圈,某种意义上来说,我认为他所具备的这些能力圈和前文中对基金的投资目标、投资理念和投资策略等的描述是较为契合的。

接下去,我们不妨基于富国通胀通缩主题这只基金的持仓情况来具体地看下曹晋是怎么做投资的。

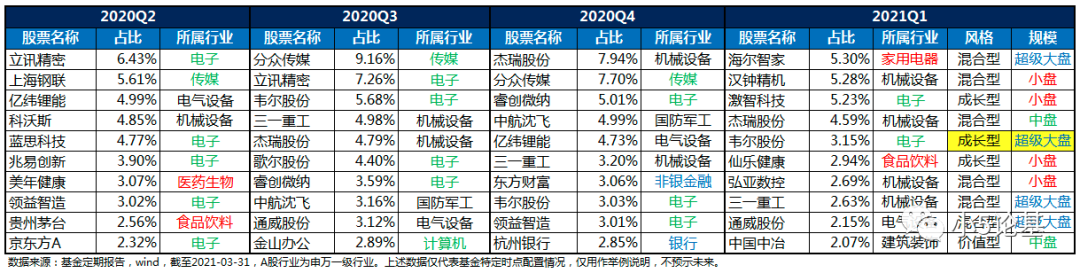

这个表格所包含的信息还是很多的:

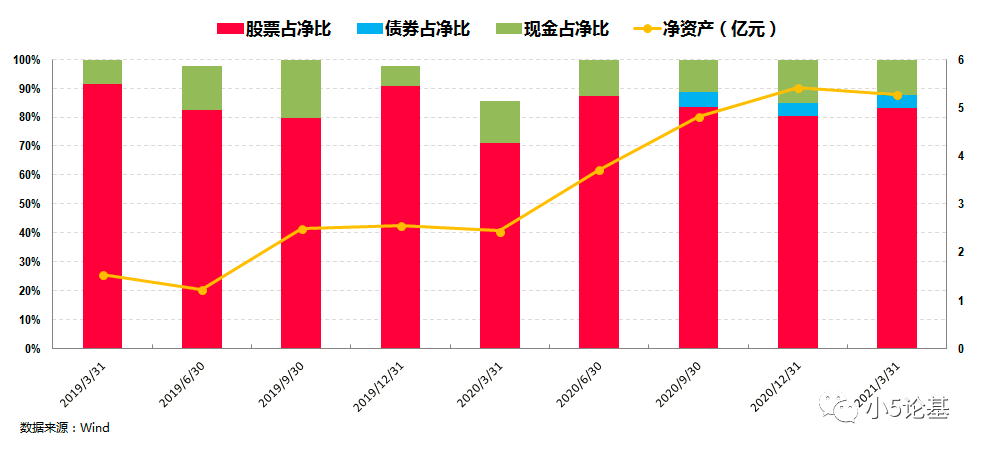

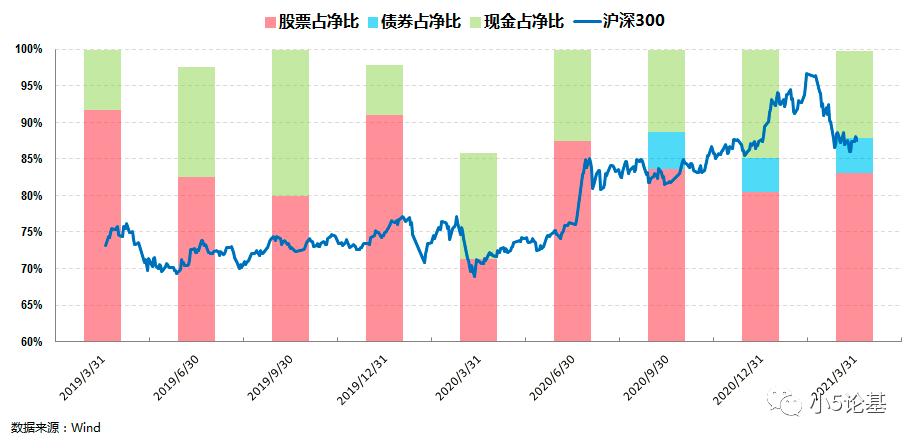

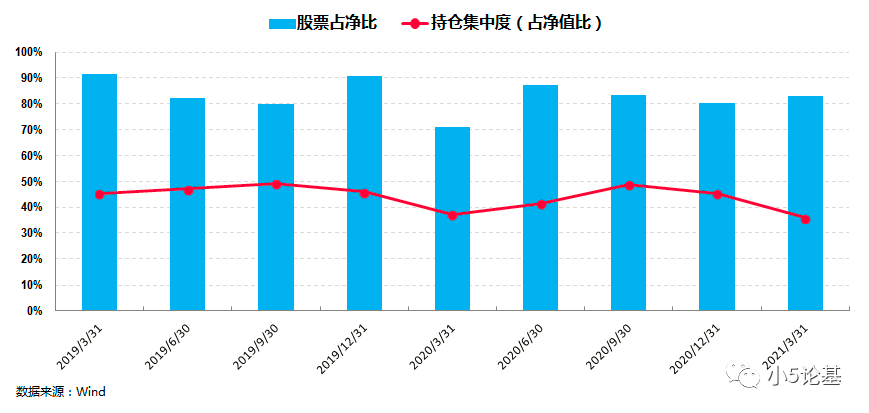

首先,从持仓上来看,他淡化择时,长期维持中高仓位运作。

作为一位成长型中观配置选手,曹晋的投资很少做大幅度的仓位调整,持仓大部分时间都保持在8成5左右的高仓位,这使得他的主要精力可以集中于个股精选上,这也是其超额收益的最主要来源。

但是淡化择时不等于完全不择时,他也会根据市场行情做一些小幅的仓位调整:

从上图中可以看出,基金仓位最低的一次(2020年一季报,股票占比71.28%)正是市场受疫情冲击最严重的2020年一季度。

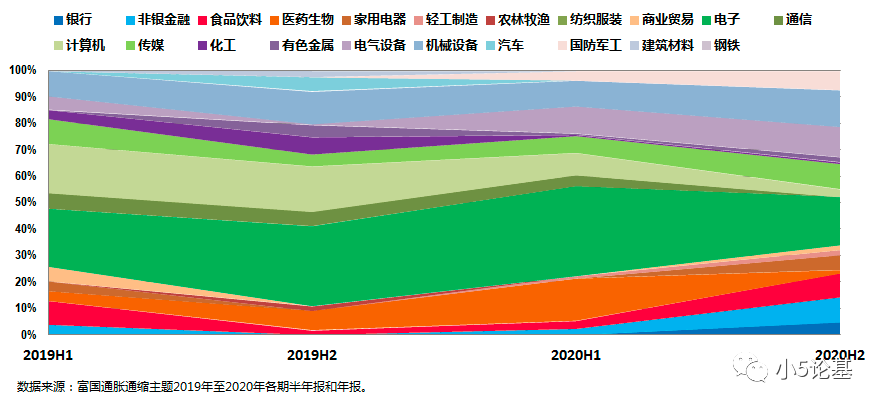

其次,他在行业配置上专注成长、适度均衡,持仓集中度相对适中。

得益于他在担任研究员期间的经历,曹晋在科技股上的能力圈非常强大,这一点我们从上面的图中就可以看出来,绿色系的TMT板块在他的组合持仓中占据较为明显的地位。

同时基于上面的行业配置图,我们还可以看出他在行业配置的拓展:投资组合从专注于科技板块逐步转向了更加广泛意义上的成长,比如消费、医药、先进制造等板块。截至2020年年报的组合,其行业配置明显更为均衡,重仓股中既有消费、科技等景气成长龙头,也有制造等价值周期龙头。

从持仓集中度来看,他当前的持仓集中度相对适中,其十大权重股的平均占净值比大概在44%左右。

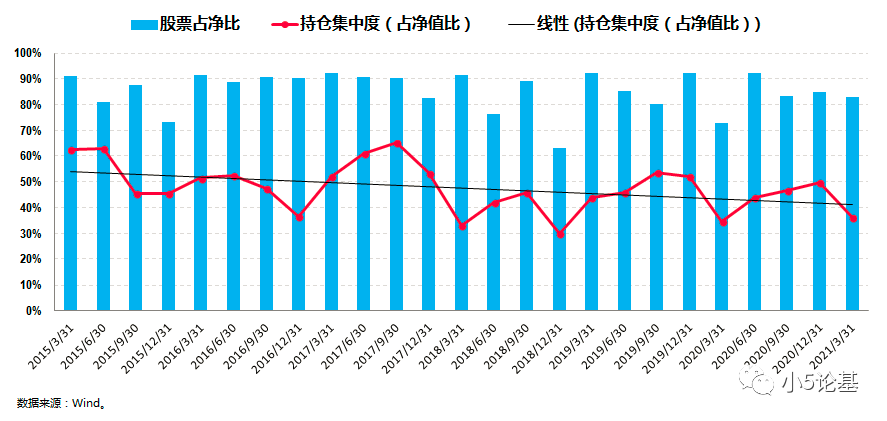

事实上,这也是曹晋近几年来一个比较大的变化。

他在早期做基金经理的时候,持股集中度是非常高的,从2018年之后,他的持股才慢慢开始分散一些,这方面看他管理时间较长的富国中小盘会比较明显:

这里面当然是有一些原因的:一方面,对于成长行业来说,行业本身的变化就比较大,因此就投资而言就不是简单拿一个龙头企业就可以躺赢,而是需要基金经理去不断找到变化和发现新的龙头。另一方面则是控制回撤,降低波动性的需要。

我认为这个变化是非常重要的,一方面意味着他投资框架的逐渐完善和成熟(或许这也是信息更全面的机构青睐他的原因),另一方面,对于个人投资者而言,兼顾进攻和防守的投资方式显然也更能为大家所接受和长期坚持。

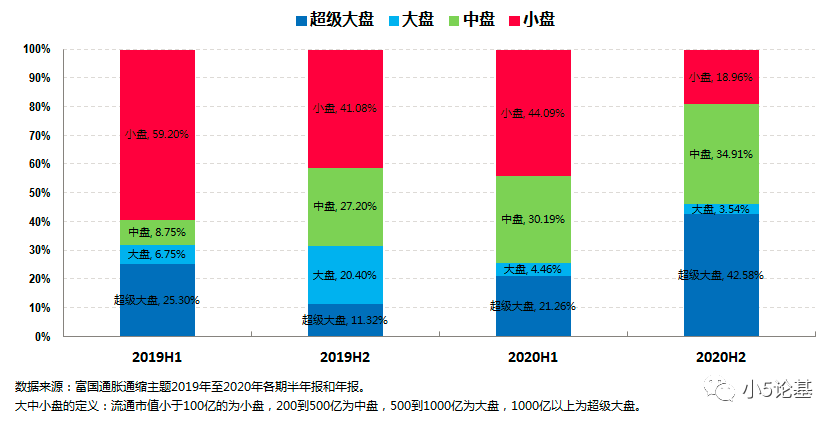

第三,他在市值风格上的配置日渐均衡,投资具有一定的逆向特点。

从上面表格的十大权重股可以看出他在市值风格上对大中小盘的配置是比较均衡的,而从历年半年报和年报披露的全部持仓来看,他在市值风格上事实上也有一些变化,简单来说就是从早期的以中小市值为主,慢慢转变到最新的大中小盘均有涉及且配置较为均衡。

另一方面,曹晋的投资还具有一定的逆向特点:

比如,他会把组合中估值过高的品种剔除;

再比如,他比较善于挖掘一些处于底部真正有业绩的龙头公司,并左侧买入,这样当市场反弹的时候,这些优质标的的反弹会更多。

正因为如此,他的持仓中鲜少所谓热门股抱团股;也因为如此,虽然他的持仓偏成长,在之前偏成长风格的行情下涨幅较大,同时也能在今年新年后这波下跌中的跌幅并不算大。

第四,他在个股选择上注重估值和成长的匹配性,注重挖掘PEG<1的稀缺优质公司。

曹晋的投资与美国对冲基金Coatue Management(寇图资本)的投资思路有着“异曲同工之妙”,简单来说就是“做多赢家,看空输家”。

他的投资核心是考察组合标的的成长性,他通过跟踪企业的ROE考察企业的长期成长性,关注ROE背后的成长逻辑和成长潜力;同时他还通过比较历史平均静态估值和当前估值的位置来寻找投资标的的性价比,相较于做波段价值回归的博弈思维,他更愿意坚守成长投资的趋势投资。

曹晋的个股精选能力非常突出,从历史数据的归因分析来看,他的超额收益中有90%来自于个股选择。

至此,关于曹晋的投资特点和能力就讲得差不多了,同时也部分解释了富国通胀通缩主题轮动这只基金为什么会逐渐受到机构青睐的原因。

当然了,机构的投资能力中还有一项普通人不怎么会用到或者不怎么重视的能力叫做配置能力。

我以当下的市场为例,在经过近两年极致的结构化行情演绎,很多优质的公司估值都已经处在相对较高的位置;而在大小市值股票极致分化之下,随着年报业绩的披露,其中也不乏被“错杀”的中小市值品种,所以股市的基本矛盾已经转化为涨幅过大估值略高企的优质大盘成长和一直没怎么涨可能有错杀的品相不太好的中小盘之间的矛盾。

在这样的市场环境下,我认为具备如下特点的基金经理可能会更加适应市场:一是具有(左侧)逆向投资风格的,二是投资偏中小盘的,三是对产业趋势把握能力较好的中观配置选手,四是交易能力出色的选手。

如果对照前面的文字部分来看,富国基金的曹晋就符合其中的好几项特点,我想这可能才是机构青睐富国通胀通缩主题的最主要原因。