5178点5周年:95%基金跑赢指数 11只主动权益产品收益翻倍

上证指数距5178.19点已跌去40%。公募基金依靠扎实的投研实力,逐步确立了投资优势。投资者越来越意识到,选择优秀基金经理管理的基金长期持有,是不错的资产管理方式。

2015年6月,A股站到了上一轮牛市巅峰。5年过去,5178.19点仍然还有相当距离,但公募基金扎扎实实做投资,95%的基金跑赢了上证指数,更有11只主动权益基金期间收益率超过了100%。

5年间,A股市场出现巨大变化,价值投资兴盛,投资回归企业内生价值本身。市场波动更新了市场参与者的指导思想——重视常识,回归价值。而对于基金投资者来说,选择优秀基金经理管理的基金长期持有,是不错的投资方式。

基金大幅跑赢指数

11只牛基业绩翻倍

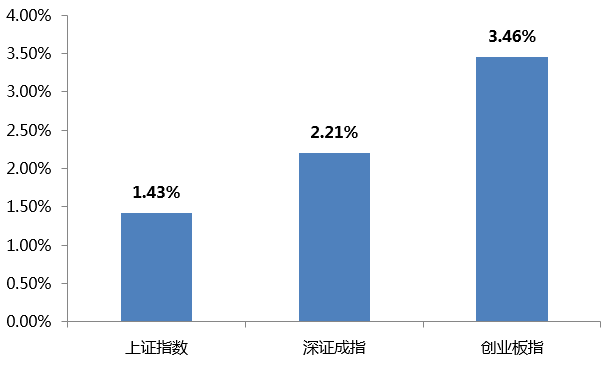

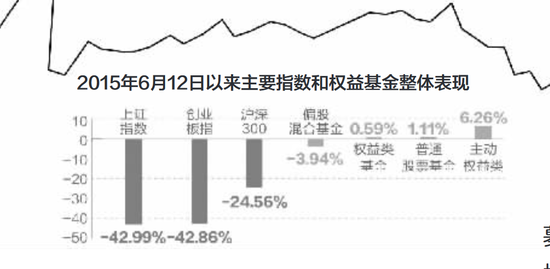

上证指数在2015年6月12日达到5178.19点,到今年的6月12日,已经跌去43%,同期,权益基金整体表现不俗。Wind资讯数据显示,(剔除运作不满5年的基金,且分级基金仅算母基金),将权益基金分为普通股票基金、偏股混合基金、主动权益类(包括普通股票型、偏股混合型、平衡混合型、偏债混合型、灵活配置型)、权益类基金(含主动和被动)四类,2015年6月12日以来的收益率分别为1.11%、-3.94%、6.26%和0.59%。公募基金以实际的投资回报有力证明了“炒股不如买基金”。

5年中,不断有基金净值创出新高。主动权益基金中有94.8%的产品跑赢上证指数,11只基金业绩超100%(各类型合并计算)。受益于2015年以来市场对于茅台等核心资产价值的挖掘,招商中证白酒(仅看母基金份额),期间收益率高达156.37%。

普通股票型基金中,前海开源再融资主题精选收益最高,达到107.78%,易方达消费行业、嘉实新兴产业等业绩也十分出色。

混合型基金中收益率超越100%的更多。前海开源国家比较优势、易方达中小盘、易方达新收益A、银华富裕主题、东方红睿元三年定期、安信优势增长A、万家行业优选、国泰聚信价值优势A、华泰柏瑞消费成长等基金5年来收益率都超过了100%。

这期间也涌现出一批优秀的基金经理,如易方达基金的肖楠、张坤,南方基金的蒋秋洁,嘉实基金的归凯,前海开源基金的邱杰、曲扬,万家基金的黄兴亮,国泰基金的程洲,安信基金的陈一峰,等等。

基金投资优势越发明显

市场大跌而基金表现不俗,这背后是一群优秀的基金经理抓住了市场机遇。而从投资者角度看,投资基金需要“优选基金经理”、“长期持有”、“定投”、“分散投资”,而不要盲目跟风,更不能“追涨杀跌”。

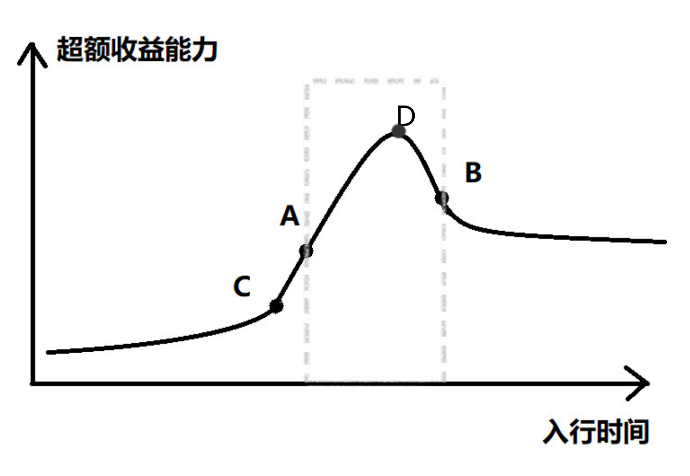

泓德基金投研总监王克玉表示,能够创出新高的基金有两个共同点,一是基金在自下而上对公司的深入研究和自上而下对优势产业的投资上都具有显著优势;二是具备规避重大风险的能力。5178点,市场近乎疯狂。如果在没有对仓位做适当控制的情况下获得了好的收益,往往只能是两种情况:一是所选个股的Alpha特别强,二是运气特别好。但这些都是可遇不可求的。所以风险控制意识格外重要。对于普通投资者来说,最好是选择长期投资非常稳健、同时具备一定超额收益的基金,做长期投资。

“经历牛熊更迭屡创新高的基金,其基金经理都作出过一些正确的研究和选择,规避了一些系统性风险,经验相对丰富。这些经验也给予基民一些启示,投资是长期的事情,在市场的短期波动中,无论是恐慌赎回还是过早获利了结都会失去一些机会,希望投资者可以长期信任我们。”国泰基金主动权益投资事业三部负责人程洲说。

博时基金研究部研究总监王俊表示,整体看,基本面选股的投资方法普遍能够创出新高,体现了专业投资者获取超额收益的能力。对于基金投资者而言,选择适合自己的基金产品非常重要。首先是明确合理的投资目标,其次是需要有一定的持有期,2到3年较为合适。

华宝基金国内投资部副总经理、华宝医药生物混合基金经理光磊认为,能够创出净值新高的基金大概率是持续投资了能够保持较快增长的行业或公司,因此也鼓励投资者坚定持有长期业绩较好的基金,或投资于发展长期方向较好的行业。

经过长期努力,公募基金的优势越发明显,逐渐被市场认可。2017年9月下旬开始,爆款基金陆续出炉,兴全、睿远等基金公司推出的主动权益类基金都引发了市场的抢购热潮。一些长期业绩优秀的基金管理人,如易方达、富国、汇添富、广发、景顺长城等,旗下的偏股基金在逆市中都募集到了可观的规模。

价值投资风向不变

5178点以来,在海外资金净流入和机构投资者占比持续攀升的大趋势下,市场更加重视企业的内生价值,更看重龙头公司。多位公募投资人士认为,A股市场价值投资“风向”不变,基本面和业绩持续增长的上市公司会受到市场的持续关注。

光磊表示,股票投资的盈利源于上市公司利润的持续增长,符合这种特征的公司一定会得到市场的持续认可。

招商医药健康产业基金经理李佳存预计,价值投资的理念会成为未来A股市场的投资主流,投资中关注企业的内生增长、龙头白马股仍是核心。

王克玉认为,长时间表现较好的公司,会通过企业内生价值的成长来支撑公司市值的扩张。这一现象在2016年后变得更加明显,而且这个趋势还将持续下去。

诺德基金胡志伟表示,从行为模式上说,机构投资者天然地会重视龙头公司,因为龙头公司具备更成熟的业务模式、更丰富的披露信息、更可预测的行为方式、更宽阔的投资者基础,也就更容易做出定价决策。

除了精选龙头个股之外,程洲会更关注行业的增长情况。他认为,投资是做大概率的决策。如果行业有较大空间,龙头企业都在赚钱,那么从中挑选出赚钱标的的概率就大很多。

不过,业内人士提醒,龙头公司的估值溢价不会无限拔高,仍要注意公司在估值上均值回归的风险。

融通转型三动力基金经理林清源表示,目前市场给予龙头公司一定的估值溢价,这种溢价需要有个度,不可能无限拔高。

下半年股市谨慎乐观

关注消费、医药、科技板块

站在当前时点,多位行业人士认为,下半年A股或震荡上行,对市场持谨慎乐观预期;消费、医药和科技类板块具备较好配置价值。

王俊对下半年市场谨慎乐观。他认为,疫情可能还有反复,但全球经济恢复的趋势不变。在这样的背景下,货币政策很难进一步宽松。下半年更关注高股息投资机会,受益于经济恢复的低估值传统行业以及新能源行业可能会有比较多的机会。

嘉实基金表示,中国疫情率先得到控制,逐步复工复产等都是乐观因素;但也不排除疫情二次反复,而且全球经济衰退深度及复苏力度等都还是不确定性因素。在具体方向与领域上,嘉实基金认为,在当前中国经济从主要依靠基建地产、出口驱动向内需消费和科技驱动转型的过程中,中长期看好受益于经济转型升级过程的大消费、大健康、科技和先进制造等四大领域的核心资产。

王克玉对下半年市场的判断是相对乐观。长期来看,以下两个领域值得长期关注:一是中国具有较大竞争优势的新兴产业和高端制造业,比较典型的是动力电池、智能驾驶、通信和电子制造业等;第二是国内需求持续增长的产业,比较典型的是医疗器械、医药和一部分消费领域等。

李佳存则比较看好具有创新能力的企业,这些公司通过产品创新或者服务创新可以获得持续稳定的增长,包括创新药及创新药产业链、疫苗、医疗器械国产化等;此外,他还看好通过技术创新带来长期增长的先进制造业相关企业,以及云游戏、VR/AR、高清视频、智能驾驶等智能化技术领域。

德邦基金黎莹对下半年A股市场的整体判断是震荡上行。随着全球疫情的逐步缓解,复工复产带动经济修复,流动性将保持较宽松的环境。在这种情况下,科技创新和消费升级是她持续关注的资产,低估值的周期金融类行业也会有阶段性机会。

程洲也认为,目前,海外的疫情也得到控制。短期内如果海外疫情没有二次暴发,那么A股的调整可能已接近尾声。同时,海外股市开始出现比较快速的反弹,这也为国内资本市场带来了信心。国内市场的机遇可能更多地来自国内经济的重启和资本市场改革举措的推进。

在具体投资方面,程洲看好以下几大方向:一是特色原料药等未来两三年企业盈利能够保持平稳增长的公司;二是以自主可控、安全可控为主线的行业,包括半导体、军工、5G等;三是寻找“剩下来的机会”,未来也许会有一些行业的龙头公司利用行业整体的不景气和经营压力实现逆势扩张,占据更大的市场份额。

林清源表示,下半年指数整体空间依然不大,但个股可能会很活跃。消费和科技都是受青睐的方向,周期也可能逆袭,毕竟周期当前估值在底部位置。

胡志伟对下半年市场的判断也是中性偏乐观,比较看好可选消费领域。“中性的意思是,市场在过去几年经历了经济增速下行、资本市场收缩、贸易摩擦、新冠疫情等重大事件的锤打,已经具有了比较强的韧性。”