全民买基金的时代来临,如何破解“基金赚钱,基民不赚钱”怪圈?如何助力广大投资者玩转基金?7月17日(周六)新浪财经2021基金嘉年华在深圳举行,大佬教你“搞钱”,劲爆盲盒大奖,有趣有料游戏,等你来!【名额有限,报名入口】

投资大师巴菲特有一句名言:“做投资永远要记住这两条,第一,不要亏钱,第二,永远记住第一条。”这句话提醒我们,在进行基金投资的时候,投资安全非常重要,直白点说,就是首先要关心的不是能赚多少钱,而是先确保自己能最大概率不亏钱。

虽然“固收+”基金主要追求绝对收益,相对股票型基金、偏股混合型基金更为平稳,但并不意味着没有风险和波动。那么,如何选择一只适合自己的“固收+”基金呢?城城认为,重要的是建立起一套可以量化的衡量指标。

根据这套指标维度,我们可以立足现在,分析过去,然后才可以判断未来。从概率而言,只有当一只基金从各个维度评判都表现优异时,我们才有理由相信它的未来表现大概率也会较好。

这一期,城城为大家总结了五大维度,教您如何科学全面地筛选“固收+”基金。

1.

看回报:关注收益率

在挑选一只“固收+”基金时,投资者最常看也最容易理解的指标估计就是收益率了。它是基金实际收益与投资成本的比率,代表了基金产品的赚钱能力。这里要提醒大家注意的是,不能只看短期收益率,也要看长期收益率,短期涨跌具有一定的偶然性,长期收益率才更能反映基金真正的质量。此外,对于基金的收益表现,我们不能只看绝对收益率,也要看相对收益率,即基金收益率相对大盘指数、业绩比较基准的差值。

2.

判风险:看波动率和最大回撤率

不过,判断一只“固收+”基金的质量,并不能简单看收益率,对于面向中低风险偏好的稳健型投资者,“固收+”基金的风险控制能力更为重要,这时候需要看另一个指标——波动率。

波动率主要反映的是基金的稳定性,波动率越大,代表基金的收益相对越不稳定,风险也就越大。在收益率水平相同的情况下,波动率较小的基金,意味着基金的投资回报越平稳。

此外,最大回撤也是衡量基金策略风险的重要指标,用来描述买入产品后可能出现的最糟糕的情况,即可能发生的最大亏损幅度。比如一支存续期10年的基金,最大回撤率为30%,意味着你以目前的净值买入后潜在的最大亏损为30%。

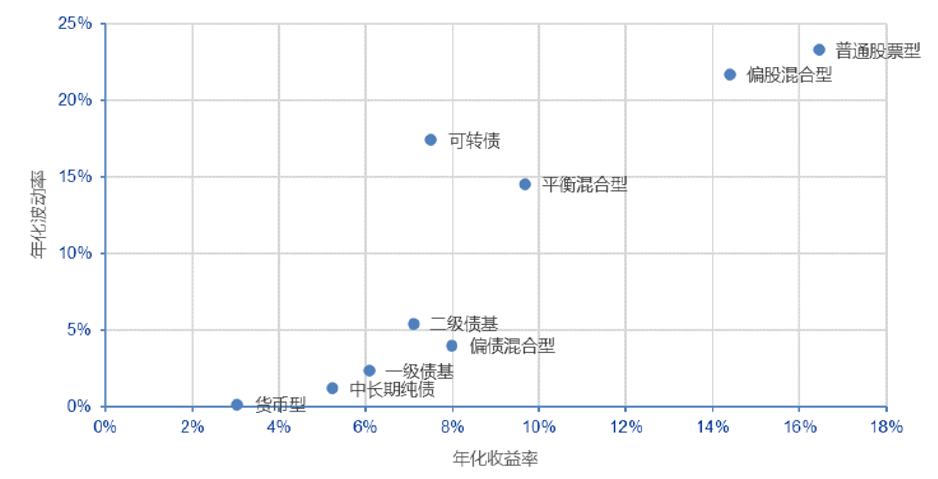

从数据统计可以发现,“固收+”基金的代表——二级债基、偏债混合型基金,波动率相对更为平稳。

图:各基金指数风险收益分布

数据来源:Wind,申万宏源研究;2012/1/1-2020/10/30

3.

看性价比:关注夏普比率和卡玛比率

许多小伙伴可能要问了:我买某支基金需要承担它的潜在风险,那么所能获得的潜在回报是多少呢?

这时候就要用到另一个指标——夏普比率。夏普比率=(预期收益率 - 无风险利率)/投资组合标准差,简单解释就是,每承受1单位的投资风险所能获得的超额回报。这个指标可以看做基金的“性价比”,夏普比率越高,意味着投资组合越好,基金的性价比越高。

不过夏普比率有一个问题,它考虑的风险是“波动率”,也就是说向上的波动也包括在其中。这时候,另一个更纯粹衡量回撤的指标就出现了,那就是卡玛比率。

卡玛比率=收益率/历史最大回撤,也就是投资者每承受1单位回撤能够得到的收益率水平。卡玛比越高,则说明该基金承受单位损失获得的回报越高。参考卡玛比率,能帮助投资者更好地筛选基金。

4.

看公司与团队:综合能力强

也有投资者朋友问,筛选“固收+”基金,除了上面提到的定量指标,还有着哪些定性的维度?

一般来说,基金公司想要管理好一只固收“+”基金,除了专业而强大的投研团队,优秀的风险管理能力和完善的信用评级研究体系也非常关键。相较而言,成熟的基金公司相对具备完善的投研体系以及较为突出的投研实力,能为“固收+”基金的投资提供强力的支撑。这方面,投资者可以通过基金公司口碑、历史获奖记录、投研团队成员等情况进行综合了解和评价。

5.

看基金经理:能力出众,大类资产配置能力强

有句话说的好,“选基金就是选基金经理”。在“固收+”基金的投资管理运作中,除了需要配置固收类资产,也需要配置权益类资产,并且根据市场情况灵活调整二者比例。所以,在选“固收+”基金的时候,我们不仅要看基金经理的管理经验和历史业绩,还要了解他们的风险偏好及能力圈,以及是否拥有丰富的大类资产配置经验。

从以上五大维度我们可以总结出,在投资理财领域内,所有忽略风险单纯去讨论收益的行为都是不理智的,并不是收益率越高的基金就越好,风险控制是考量一只基金是否值得投资的重要指标。此外,公司与团队实力、基金经理个人能力也不可忽视。希望大家能够综合以上几个维度,选择符合自己风险承受能力的基金产品。

6.

基金经理有话说

魏建

长城基金固定收益部

基金经理

“

在管理公募基金产品前,我有8年的企业年金管理经历,这让我在止盈、止损、波动性控制等方面积累了比较多的经验。比如在资产类别的选择上,我会尽量选择相关度比较低甚至负相关的资产,来尽量控制净值波动。

对于大类资产配置,我非常重视周期理论的指导意义。一方面考虑经济周期的波动,另一方面考虑政策周期,比如货币政策和财政政策。周期理论可以给我们一个投资中的锚,让我们知道在这个阶段,到底应该高配债券还是高配股票,让价格偏离价值的时间不至于太久,幅度不至于太大。

”

风险提示:

基金投资需谨慎,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》等信息披露文件的基础上,谨慎投资。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市、债市发展的所有阶段,基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。本投资观点并不构成对投资者实质性的投资建议或长城基金最终的投资观点。本公司不拟就任何依赖本文观点作出的投资行为承担责任。本产品由长城基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接收者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。

喜欢这篇点个赞,告诉我们你在看!