全民买基金的时代来临,如何破解“基金赚钱,基民不赚钱”怪圈?如何助力广大投资者玩转基金?7月17日(周六)新浪财经2021基金嘉年华在深圳举行,大佬教你“搞钱”,劲爆盲盒大奖,有趣有料游戏,等你来!【名额有限,报名入口】

摘要

作为天字辈经典旗舰基金的掌舵人之一,厉叶淼是深谙富国投资“秘笈”的中生代基金经理之一。富二总结,他身上有几个明显的标签:

1、资历深厚:2016年接棒富国天字辈经典旗舰基金之一的富国天瑞,并创造了靓眼的业绩。

2、低调务实:即使业绩优秀,但他比较低调内敛,这来自于他务实专注的性格,同样得自于富国“做靠谱的基金经理”的文化熏陶。

3、理念深刻:实践过多种投资风格,最终形成稳健的投资框架,坚守“为持有人守望长期成长”的初心。

1

正文

先和客官分享一件特别有牌面的事!

这阵子,上海地铁2号线、9号线站台赫然出现富二家的品牌广告,魔都的客官可前往世纪大道站围观:

这么唯美的画面,展示了啥内容呢?拉近瞅瞅——

文字太小,富二转述一下内容:该图展示了富国最引以为傲的几只旗舰型产品,成立以来有收益率超20倍、10倍、5倍的,无论是收益率倍数之高还是对应的产品数量之多,在圈内也是十分稀有的。

截至今年一季度末,富国旗下公募基金成立以来回报率最高的是富国天益,其次是富国天惠,相信客官们已经耳熟能详。这两只产品背后的管理人大有故事,前者的基金经理出来了两位沪上知名基金公司的总经理(富二家的总经理是其一!),后者则是“公募传奇老将”朱少醒。

而紧接着,就是富国天瑞,成立以来收益率1776.69%。相对于前两只天字辈基金来说,富国天瑞背后的基金经理厉叶淼是略显低调了些……

但是!既然能成为天字辈招牌基金的掌舵人之一,厉叶淼毫无疑问是富国的“重用之才”,加上靓眼的管理业绩,他绝对够得上“传承者”的称谓。

厉叶淼

富国基金权益投资总监助理、“中生代”基金经理

☆超10年证券从业经历,近6年基金管理经验

☆曾任国金证券研究员,2013年4月加入富国,历任助理行业研究员、行业研究员;2015年8月起任基金经理,现任富国天瑞强势、富国产业驱动、富国研究优选沪港深基金的基金经理。

今天富二就和客官来唠唠这位“重用之才”的故事。

【“天字辈”基金的优秀接棒人】

厉叶淼管理时间最长的代表作,就是富国天瑞(100022),他接棒这只基金至今已满五个年头。近五年排名前1/20的产品表现,最新海通三年、五年5星评级,充分展现其才能。

此外,厉叶淼管理的富国产业驱动(005840)、富国研究优选沪港深(001827)的业绩表现同样不俗,大幅超越业绩基准不说,近年收益率同类排名也一直处于中上游。

注1:富国天瑞、富国产业驱动、富国研究优选沪港深近年同类排名及相关数据(截至2021-05-31)来自海通证券,其中富国天瑞同类类型为偏股混合型,富国产业驱动同类类型为强股混合型,富国研究优选沪港深同类类型为灵活策略混合型,以上三只产品的业绩比较基准和上证指数表现来自wind ;评级数据来自海通证券基金业绩评价报告(截至2021-03-31)。注2:富国天瑞强势混合成立以来业绩来自基金季报,时间截至2021-03-31。注3:富国天瑞强势混合(2005年4月5日成立)2016-2020年度基金份额净值增长率与其同期业绩比较基准收益率(上证A股指数收益率*70%+上证国债指数收益率*25%+同业存款利率*5%)分别为-8.95%(-7.45%)、35.22%(4.85%)、-26.41%(-16.44%)、42.03%(16.85%)、88.86%(11.06%),数据来源∶基金定期报告,截至2020年12月31日。厉叶淼自2016年2月开始担任本基金基金经理。注4:厉叶淼在管的其它产品还有富国产业驱动(于2018年11月14日起开始任职),富国研究优选沪港深(于2020年4月15日起开始任职),其中,2019-2020年富国产业驱动基金份额净值增长率与其同期业绩比较基准收益率(沪深300指数收益率*60%+上证国债指数收益率*40%)分别为44.34%(22.93%)、90.81%(17.94%),厉叶淼自产品成立至今担任基金经理;2017-2020年富国研究优选沪港深基金份额净值增长率与其同期业绩比较基准收益率深300指数收益率*65%+中债综合财富指数收益率*35%)分别为24.21%(13.89%)、-25.89%(-14.51%)、43.17%(24.65%)、78.40%(18.86%),近5年历任基金经理为李晓铭(2016.3-2019.4)、汪孟海(2017.12-2021.1)、刘莉莉(2019.1至今)、厉叶淼(2020.4至今);数据来源于各基金定期报告,截至2020-12-31。市场有风险,投资需谨慎。基金经理管理的其他基金的业绩不构成对本基金业绩的保证。

【厉叶淼的投资方法论】

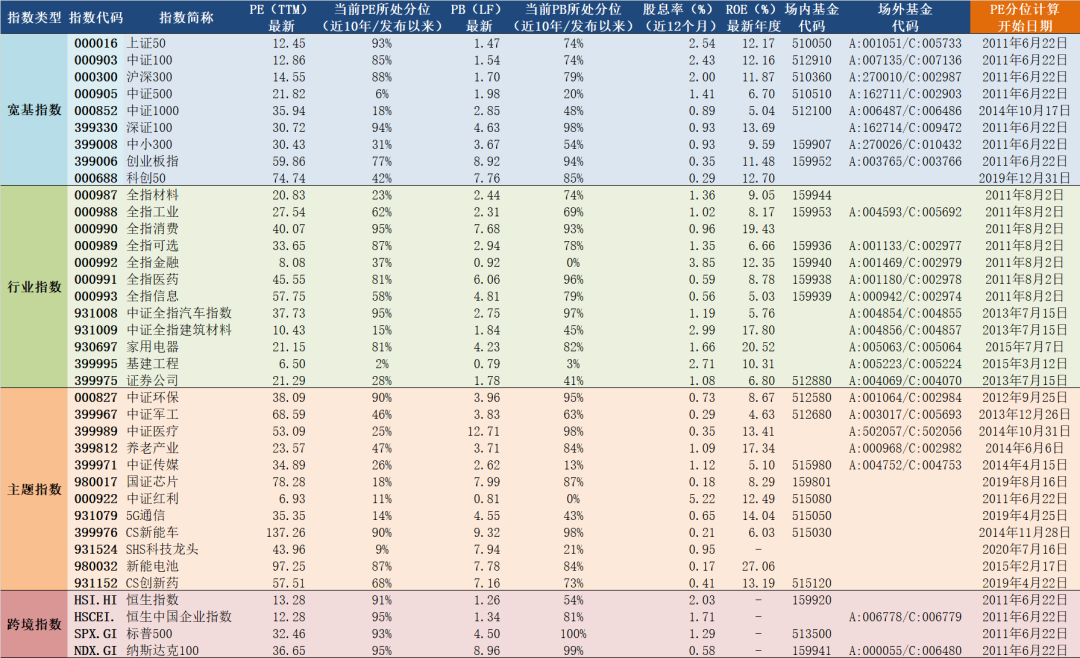

好的业绩直接对应了选股能力,而选股是个特别考验基金经理“眼力”的活儿。厉叶淼的眼里有两类好公司,一类是“好生意里的好公司”,另一类是“好行业里的好公司”。

所谓“好生意”,指的是这类公司有良好商业模式,能够具备相对较高的竞争壁垒,并使得公司有持续的自由现金流。判断好生意,首要是几个财务表现:ROE或ROIC,资本开支,现金流状况等等。与之不同,“好行业”则更看重行业景气度的提升,尤其重视出现景气上升拐点的行业。

以他的经验,这市场里既是“好生意”、又是“好行业”的机会比较稀缺。因此,这两种类型公司的配置对于一个组合而言,是可以兼顾中长期成长和中短期业绩进攻性的均衡手段。

由此,厉叶淼的投资框架清晰可见:

1)基于产业空间、竞争结构、生意模式、公司质量、股票价格5个因素去做基础选股。

2)在行业上,聚焦长期成长产业,配置较为均衡,并根据基本面变化做组合的优化。

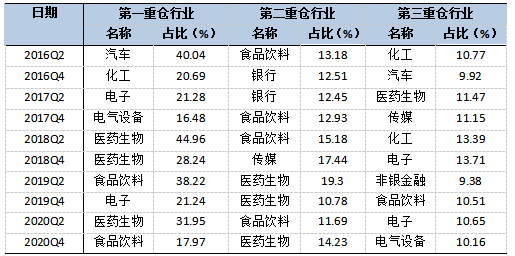

纵观往年A股,每个时期都有显著的投资主题,而对比富国天瑞往年的重仓行业,可以看到基金带着显著的时代烙印、“押对”了各年的行业大势,如2016-2017年进击的科技,2018年的医药行情,2019年至今的大消费……

数据来自:富国天瑞年报、半年报,截至2020-12-31。仅代表特定时点行业配置情况,不预示未来仓位及操作。

从持有人的角度来讲,相当于跟着厉叶淼踏上了那个时期的行业浪潮,从而把握住了经济运行的脉络。

此外,厉叶淼的产品业绩回撤并不明显,据他自己介绍,也是得益于三个方面:一是组合配置均衡,很少单押一个行业;二是重视估值,对组合设置估值上限;三是精选优质公司,受到各种外部因素的冲击时,这类公司往往能够更快、更好地调整。

【守望长期成长】

不久前的富国论坛权益分论坛上,厉叶淼发表了“和优秀的公司在一起,拥抱长期成长的产业浪潮”的动情演讲,介绍了他对处于长期成长产业浪潮企业的理解,以及“为投资者守望长期成长”的心愿。相信这样诚挚的基金经理,能对他的产品贯彻初心。

对了,厉叶淼的新基金富国长期成长混合(011037)现已发行,他在这只产品上拟采用投资理念和富国天瑞基本一致,但新基金设置了股票资产可投不超过20%港股资产的比例,而且在选股方面更加聚焦长期因素的考虑。感兴趣的客官可以在建设银行等各大银行、富国直销平台等找到该产品。

关于厉叶淼所强调的“长期成长”、当前投资所聚焦的行业,以及他更多更深入的投资心得,富二在下一篇关于他的文章中,再和客官唠。

本基金可以投资港股通标的股票,将承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股或选择不将基金资产投资于港股,基金资产并非必然投资港股。

市场有风险,投资需谨慎。基金过往业绩及其净值高低并不预示其未来业绩表现,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。基金管理人不保证基金一定盈利,也不保证最低收益。基金投资“买者自负”,投资人应当认真阅读相关法律文件,判断基金是否适合自身风险承受能力。