金牛基金公司安信基金

在第17届中国基金业金牛奖获奖名单中,由陈一峰担任基金经理的安信价值精选股票基金,荣获五年期开放式股票型持续优胜金牛基金。这是陈一峰第三次荣获金牛奖,他个人至此包揽了一年、三年、五年期金牛奖,中长期业绩实力得到行业高度认可。

在接受中国证券报记者专访时,陈一峰坦言,价值投资是自身始终坚守的投资理念,判断好企业的内在价值,在低估时买入,同时不频繁择时,着眼长期价值。谈到疫情影响下的投资,陈一峰认为从长期来看影响微小,当前需要关注企业的竞争优势与估值水平。

01

坚守价值投资 少做择时

“价值投资”是陈一峰一以贯之的投资原则。在陈一峰看来,价值投资是一种投资理念,就是买入物超所值的资产。

陈一峰表示,第一步要对买入的公司的内在价值有明确的判断;第二步,将公司价值与当前的股票价格比较,如果价格存在显著低估,就应当买入。

“我们理解价值投资就是‘投资’二字涵义的本身,与投机有本质不同。”陈一峰表示,投资关注的是被投资企业长期为股东创造的价值,任何一笔投资都可以在买入时自问:如果明天股票市场关门了,今天是否还愿意买入并持有。本质上,价值投资的收益实现可以不依赖于未来二级市场的价格。

在陈一峰看来,价值投资的基金经理通常的特征是:首先,关注企业本身的价值;其次,着眼于长期——换手率通常是偏低的,因为一个公司的内在价值短期的波动很小,在买入一个公司后,通常不会因为股价上涨20%就想急着卖出。

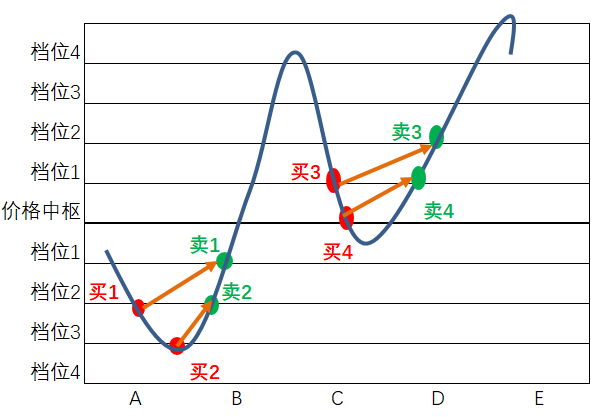

“投资是一件反人性的事情,在价格大幅波动的时候,我们需要做的是以价值为锚,敢于在价格明显低于价值的时候买入,发现市场的定价错误,长期获得价格向价值回归的收益。”陈一峰表示。

此外,“不依赖择时”也是陈一峰投资的重要标签。

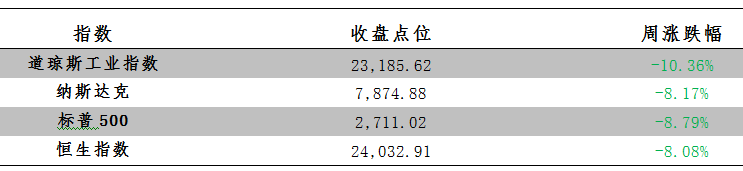

他援引数据指出,长期来看,大类资产的收益表现中,股票市场的收益是占优的。以中证全指为例,根据Wind数据,2004年年底至2019年年底,15年的累积收益率达到357%,年化复合收益率12.23%,远超债券和定期存款的收益率。但多数投资者的投资收益并没有达到这么多,原因之一就是普通投资者频繁做出似乎“高明”的“择时”交易,导致资金往往是在股市高点的时候大量涌入,而在股市低点的时候割肉离场。

“我们提出不依赖择时就是希望投资者能够把投资视野放的更长远一些,而非仅仅关注当下的两三天的股票涨跌。”陈一峰表示,举例来说,一度有观点认为新冠肺炎疫情对经济的冲击十分明显,然而放在3-5年的维度,这只不过是中国经济发展历程中的一朵浪花。

02

当下为较好投资时点

陈一峰表示,从国内整体而言,中国当下的经济基础与国际比较,其实是非常好的。国内的财政政策和货币政策,手段非常充裕。中国当下的经济相比国外潜力明显好很多。

同时,陈一峰指出,国内的估值确实是比国外很多重要市场要便宜很多。包括蓝筹指数、红利指数,都出现了历史上非常罕见的估值上的超低分位数。历史上,跌到这种情况也是不多的。因此,当下确实是比较好的投资时点。外围市场可能会持续波动,但从全球的角度来看,A股是很好的投资标的。

对于疫情影响下的投资,陈一峰表示,在疫情的背景下,他投资的企业在产业上是稳健的。组合已经对全球经济形势的压力和变化做好准备。

陈一峰指出,今年的经济增长数据肯定会承压,但考虑到流动性、周期性的原因和基数原因,明年预期会出现相当好的经济数据。综合考虑两年的复合影响,对于企业价值的影响微乎其微。

陈一峰表示,受损比较明显的耐用消费品行业中的优秀企业,未来优势将得到更大程度的提升。需要注意的是,即使是比较长时间的影响,如果不会引发需求替代或者影响竞争优势等本质,优秀企业的龙头地位和价值实际上是增强的。考虑到公司的长期价值,现在的影响微不足道,长期投资价值反而会更为凸显。

安信基金总经理助理兼研究总监 陈一峰

陈一峰,经济学硕士。注册金融分析师(CFA),12年证券从业经验,现任安信基金总经理助理兼研究总监。坚持自下而上的投资选股思路,注重调研,研究覆盖面广且兼具广度和深度,在充分研究公司商业模式、竞争优势、公司成长空间、行业竞争格局的背景下,结合估值水平、注重安全边际,选择低估值的价值股和合理估值的成长股。

来源:中国证券报