通货膨胀的概念想必大家都很熟悉,通胀会对我们的投资及养老产生什么样的影响呢?假设通货膨胀率为4%,那么10年后,现在的100元就只剩下了67.56元。通货膨胀率越高,时间越长,资产缩水越明显。

100元在不同通胀率下的实际购买力变化情况

从宏观数据来看,2001年-2016年M2增长约7倍,年化复合增长约15%,从同比10-15%逐渐回落并稳定在同比增长8%的水平。(数据来源:Wind)

要抵御通胀,就需要选择优质的资产。今天,东方小红为您推荐一类新产品——FOF,希望能为您的投资理财带来全新选择!

1、为什么选择FOF?

输入标题

FOF是“基金中基金”的简称,它的主要投资对象是基金,而不是股票、债券等标的。普通基金可以理解为基金经理帮你挑选合适的股票、债券等标的进行投资,FOF则是基金经理帮你挑选合适的基金产品进行投资。

那么为什么要选择FOF进行投资呢?以下是东方小红为您推荐FOF的三大理由:

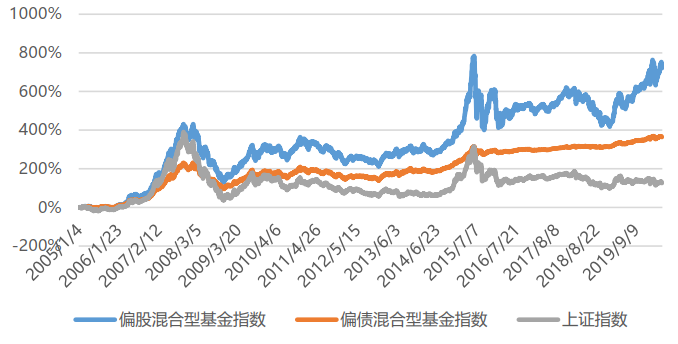

(1)基金是适合长期投资的资产

从过去15年国内资本市场的投资实践来看,不论是偏股基金还是偏债基金,基金这类投资标的都为投资者带来了长期可观的回报。根据Wind数据,从2005年1月1日到2020年5月22日,偏股混合型基金指数的总涨幅为720.86%,偏债混合型基金指数的涨幅为364.48%,而同期上证综指的涨幅为126.41%,足可见基金是长期投资的一类理想标的。

(数据来源:Wind,其中偏股混合型基金指数指数代码885001.WI:包含1077只基金;偏债混合型基金指数指数代码:885003.WI,包含390只基金;总涨幅测算方式为:以2005-01-04的指数为基准,计算指数涨幅。)

(2)专业团队为您优选基金

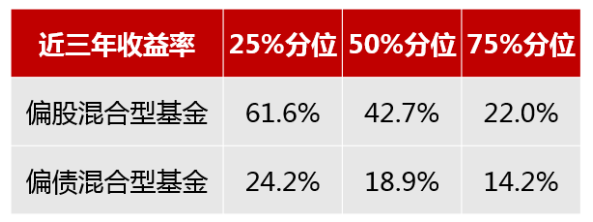

基金虽好,但随着市场发展、产品丰富,分化程度也在不断增加。而基金的好坏会对投资收益产生重要的影响。截至2020年5月19日,市场上共有各类基金6530只。基金类型多、业绩分化大,筛选难度越来越大。其中成立满三年的开放式偏股混合基金总计527只,开放式偏债混合基金总计163只,按照前25%分位、前50%分位、前75%分位的近三年收益率数据分别为:

(数据来源:Wind,截至2020-05-19,偏股混合型基金为WIND开放式基金分类中的偏股混合基金,偏债混合型基金为WIND开放式基金分类中的偏债混合基金,近三年收益率为2017-5-22至2020-5-19的基金净值增长率。)

普通投资者研究精力、分析工具有限,面对庞大的基金市场,很多投资者看了很多干货还是不知道如何挑选,索性随机选择,于是就有很多投资者因为投资了不合时宜的基金产生较大亏损。

而FOF基金作为“基金中基金”,有着更专业的团队来为你选择基金。东方红的FOF基金通过对全市场基金的筛选和组合,充分运用不同管理人的优势管理能力,使得组合更加多元化。

(3)严格风险控制,提高盈利体验

除了优选基金,FOF基金的一大特色就是对风险的严格控制。

普通基金通过分散投资降低了风险,FOF以基金为投资标的能够二次分散风险,风格更加稳健。这也就让FOF拥有了更好的投资体验,尤其是在以“牛短熊长多震荡”为特点的国内市场。

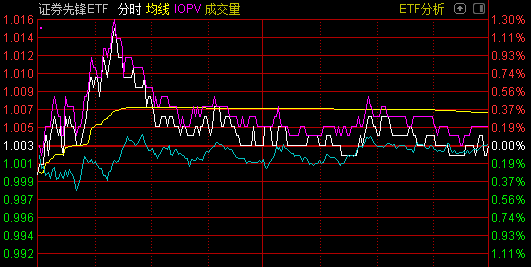

从FOF基金指数就可以看出,虽然FOF产品在市场上涨时期不会成为最耀眼的明星,但其呈现出鲜明的相对低波动、低回撤的特征,可以成为普通投资者完善资产配置的重要品种。

数据来源:WIND,时间为2018-01-01至2019-05-19。

2、为什么选择东方红的FOF

(1)了解底层资产运作方式

要选择到优秀的基金,一个前提是需要对基金底层资产的投资充分了解。东方红权益团队和固收团队都有着多年的投资管理经验,在海通证券最新公布的数据中,截至2020年3月31日,东方红旗下权益类基金绝对收益率近五年排名为2/77,固收类基金绝对收益率近三年排名为5/96。

正是由于东方红本身专注权益和固收投资,对于底层产的运作十分了解,所以在基金运作上,有足够的经验来辨别基金经理的逻辑和实际操作是否一致,保证充分的辨识度。

数据来源:海通证券研究所金融产品研究中心2020年4月2日发布的《基金公司权益及固定收益类资产业绩排行榜》,计算截止时间2020年3月31日。基金管理公司绝对收益是指基金公司管理的主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。期间管理资产规模按照可获得的期间规模进行简单平均。主动权益类基金包含主动股票开放型、强股混合型、偏股混合型、平衡混合型、灵活混合型、灵活策略混合型、对冲策略混合型和主动混合封闭型基金,不含指数型、生命周期混合型、偏债混合型基金、港股灵活策略混合型、港股偏股混合型、港股强股混合型和QDII基金,主动固定收益类基金包括纯债债券型、准债债券型、偏债债券型基金、可转债基金、短债基金和封闭债基,不包含货币基金、理财债基和指数债基。计算依据数据来源于wind、基金公司官网及海通证券研究所。

(2)基金研究团队实力雄厚

东方红FOF团队具有优秀的基金研究经验,可以通过大类资产配置和产品选择相结合的方式更好的构建组合。

拟任基金经理陈文扬为上海财经大学金融学硕士,从业经历丰富,了解各类资产投资运作情况,因此在大类资产构建上清晰的思路。一方面,通过定量的方法分析宏观,判定核心资产的长期趋势;另一方面,通过模型估算判定核心资产的风险收益比。

除此之外,东方红FOF团队中还有负责基金研究的研究员,具有优秀的基金研究经验,层层筛选,为您挑选优质的基金。

3、三只养老FOF如何选择

力求抵御通胀:东方红颐和稳健养老两年FOF

东方红颐和稳健养老两年FOF以固收类资产打底,以仓位10%-25%的权益类资产增厚,风险收益特征类似于二级债基,既可以享受固收资产的相对低波动性,又能适当参与到权益市场投资。由于固收类资产比较高,风险相对更可控,适合风险承受能力不高的投资者。当然也可以作为投资组合当中的重要配置,从而平滑组合的长期波动。

两年的产品适合具有一定的风险承受能力,能够接受净值的短期波动,对资金用途具有明确的规划,确保两年之内能够投入基金的投资者。

力求中长期保值:东方红颐和平衡养老三年FOF

东方红颐和平衡养老三年FOF 进行平衡配置,权益类基金的配置仓位为45%-60%,通过资产配置兼顾进攻防御,利用股债平衡策略,力求降低组合风险,提升组合的性价比水平。

三年的产品适合具有一定的风险承受能力,能够接受净值的短期波动,对资金用途具有明确的规划,确保三年之内能够投入基金的投资者。

力求长期增值:东方红颐和积极养老五年FOF

东方红颐和积极养老五年FOF立足权益市场,保持65%-80%的权益仓位,目标在于为投资者获得长期的投资收益,实现资产长期增值。对于希望通过长期投资来分享经济增长和转型收益的投资者来说,五年的产品是理想的选择。

五年的产品适合具有一定的风险承受能力,面对市场的短期剧烈波动依然能够保持一颗平常心,同时投资时间至少在5年以上的投资者。

风险提示

上述基金为混合型基金中基金,是目标风险型基金,其预期收益及风险水平高于货币市场基金、货币市场基金中基金、债券型基金及债券型基金中基金,低于股票型基金和股票型基金中基金。上述基金“养老”的名称不代表收益保障或其他任何形式的收益承诺,上述基金不保本,也不保证最低收益。

基金过往业绩及其净值高低并不预示未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金投资有风险,投资需谨慎。投资者投资基金前,请认真阅读《基金合同》、《招募说明书》等法律文件。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。