2020年,马龙管理的招商产业债券型证券投资基金(下称“招商产业债基金”)被评选为“七年期开放式债券型持续优胜金牛基金”,这也是招商产业债基金连续五年荣获基金业金牛奖殊荣。

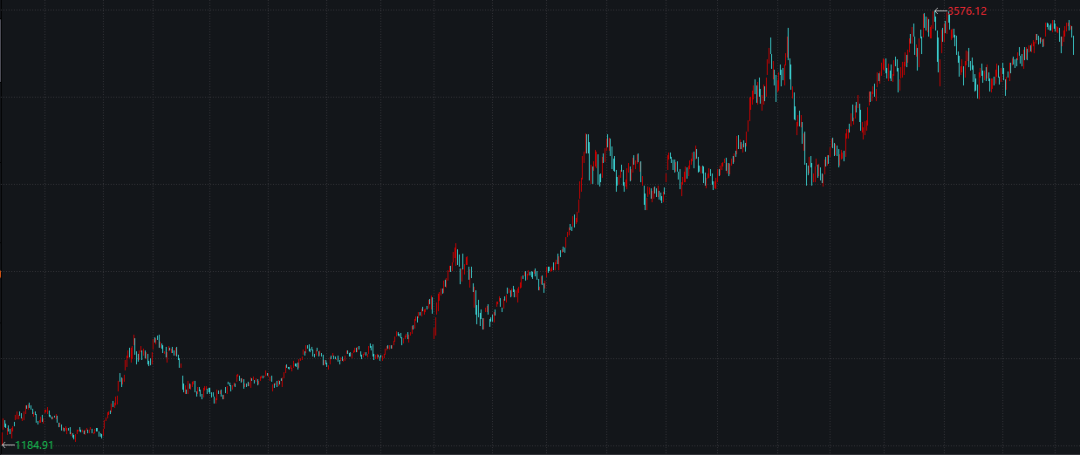

Wind数据显示,截至2020年5月27日,招商产业债基金A份额自成立以来的收益率88.73%,年化收益率8.06%。马龙在接受中国证券报记者专访时指出,固定收益投资的制胜之道,关键在于“攻守结合”。一方面,既要密切跟踪宏观经济形势,灵活运用多种策略组合把握住大类资产轮动机会;另一方面,也要严格遵守投资纪律,在做好信用、利率与流动性三大风险管理时,于市场出现不利变化时及时作出调整。

马龙,经济学博士,2009年7月加入泰达宏利基金任研究员,从事宏观经济、债券市场策略、股票市场策略研究工作,2012年11月加入招商基金固定收益投资部,曾任研究员,现任固定收益投资部副总监,任招商产业债券型证券投资基金等多只产品的基金经理。

前瞻预判 先人一步

“持有人对固收类产品的投资,首先就有‘收益稳定’期待。尽管债券市场自身有波动,但减小波动感,也是作为固定收益投资管理人的一项重要功课。”马龙认为,债券投资要做到先人一步,核心在于前瞻性预判。这需要从基本面出发,密切跟踪宏观经济形势,推断未来基本面走势和政策动向;还要不断反思市场一致预期,从边际角度考虑不利于当前市场一致预期演绎的因素,大胆猜测当前逻辑可能发生逆转的时点,然后在日常的投资研究过程中持续观察边际变化的信号。

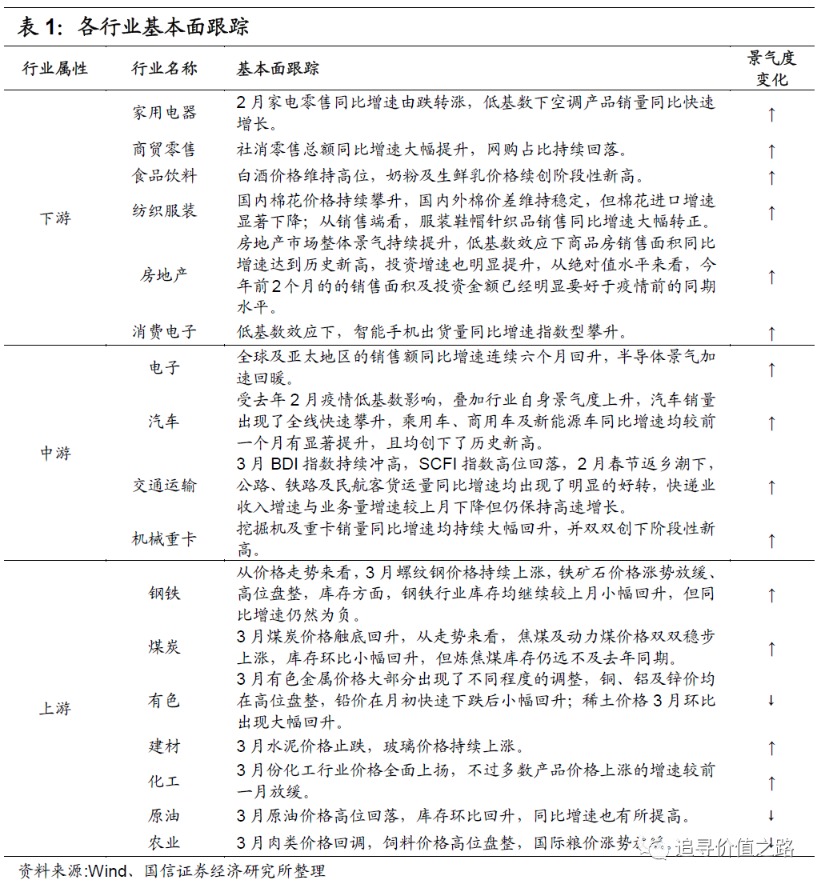

马龙告诉中国证券报记者,他在当研究员时,就形成了对经济指标高频变动密切关注的习惯。“经济数据只能反映样本和局部,资产价格、资金流向变动的最终逻辑都要回归到基本面上。这就需要对同一层面、不同层面的数据进行比较和交叉验证,才能还原经济运行的全貌,这样才能把握住基本面由因素形成的大类资产轮动机会。”

同时,马龙还特别提到,投资尤其要注意策略的灵活运用,要根据不同组合特性、不同市场环境、不同客户需求进行灵活选择。对追求稳健收益而言,可以考虑精选个券信用策略,也可以在交易中寻找错误定价的价值洼地适时布局。而在市场拐点、临近牛熊转换之际,则需要多做交易策略,及时调整久期和杠杆。

除了能力圈内的积极作为之外,马龙还指出,投资当中与研究团队、交易团队的配合和交流同样重要,这能从更为理性的角度来分析市场潜在影响因素和变化趋势。一方面,基金经理个人能在团队讨论中发现并思考自己的盲区,从而在改进基础上与团队意见充分结合,以期达到最优投资决策效果;另一方面,在分工明确基础上,从研究、投资到交易等环节的充分交流,会使得整个投资流程的决策和执行得以顺畅实现,这是投资团队专业状态和核心竞争力的重要体现。

严守纪律 控制回撤

基于上述思路分析,马龙认为,他的投资以稳健为主要思路,在获取收益的同时更加注重控制回撤。即在市场上涨阶段力争处于中上游收益水平,在市场调整阶段,则要控制回撤幅度,以确保跌幅低于平均水平。

“注意控制回撤,坚持为客户实现长期收益是我所追求的目标。要做到这点,在进行投资决策时,需要以客户长远利益为投资核心,避免激进操作;在交易过程中,则要充分考虑到可能出现的风险点,并将其纳入投资策略之中,通过事前安排予以防范。”此外,马龙认为,控制回撤还要严守投资纪律,在宏观经济和政策形势发生不利于现有投资策略的变化时,要严格按照事前设定的条件予以止损。

马龙认为,债券基金投资纪律的重点在于控制好信用、利率与流动性三大风险。其中,信用风险的应对策略主要是对持仓发行人进行日常跟踪,如果发现潜在风险则尽快卖出;如果流动性不好则要进行现场调研,以进一步了解发行人的经营状况和再融资能力,为发行人提供整改建议。利率风险防范主要是做好基本面和资金面分析,在风险因素增加的时候及时降低组合久期。流动性风险的防范方面,关键要分析组合持有人结构,尤其是对机构投资者占比较高且进入时间集中的组合,要特别防范其流动性风险。

马龙指出,当前债市行情的波动已逐步进入交易修复环节。在当前政策背景下,展望中期行情,马龙认为影响债市的关键因素在于国内经济修复的可持续性、海外疫情的演变、外部环境扰动情况等。“总之,在利率处于历史低位的时间窗口内,保持组合久期灵活性、寻找稳定票息来源,会是更优的策略选择。”

稳投资 | 乐生活 | 爱公益

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读本基金的基金合同和招募说明书等法律文件,了解本基金的具体情况。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资需谨慎。