作者简介

郑博士 财通基金固定收益部

经济学博士,深耕债市研究多年。主要负责信用债和宏观利率研究等,信用债方面主要覆盖城投、周期性行业、金融地产等,侧重系统视角全面剖析发债主体生态;宏观分析主要围绕经济数据和政策变化背后逻辑分析及预测,擅长政策分析与解读。

2月以来,债券市场走势超预期偏强,持续性长,一个直接解释是债市资产荒。何谓资产荒,资金多于资产或者杠杆意愿强。导致资产荒的重要原因或就是全球因消除疫情影响的流动性投放。而国内债市结构性资产荒,并非央行流动性投放为推动因素,更多的是财政的力量和债市供需及信用分层所致。

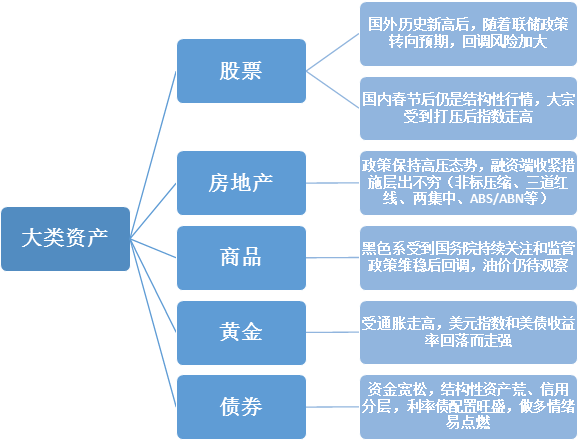

在全球疫情肆虐以来,各国流动性投放,推高了资产价格和通胀。复盘近期大类资产配置,海外股市高位震荡,国内股市横盘3个月后走强,国内房地产持续受到打压,大宗商品成了流动性泛滥的出口,叠加经济周期和疫苗的普及,供需不匹配,各类大宗工业商品价格纷创历史新高。基于对稳增长和压降企业成本,防止向消费端商品价格传导,高层持续重视和监管释放维稳信号后,大宗商品出现明显回落,缓和了对未来的通胀预期,进一步点燃了债市资产荒,其另一副产品就是国内股票市场在大宗商品回落后也一改过去一个季度的横盘震荡,沪指上扬突破3600。

资料来源:作者整理,财通基金

资产荒的重要原因或是因为疫情放出去的水,还没有收回来,而且各市场主体都不愿意花钱:居民不愿意消费,企业不愿意投资(制造业)、政府不愿意花钱(财政支出和发债速度偏慢);一定程度上抑制了大宗商品价格传导,但导致经济修复斜率不够,大类资产的价格更多的体现流动性泛滥,而非基于基本面的预期。在后疫情时代,国内经济普遍进入休养生息期,海外疫情尚未退却叠加前期放水负效应逐步显现。

导致债市资产荒的另一个因素就是信用分层、非标监管高压不下,地方债供给低于预期,实际上无论广义货币供给(M2)还是公开市场上央行的操作,都没有表现出放水之意。

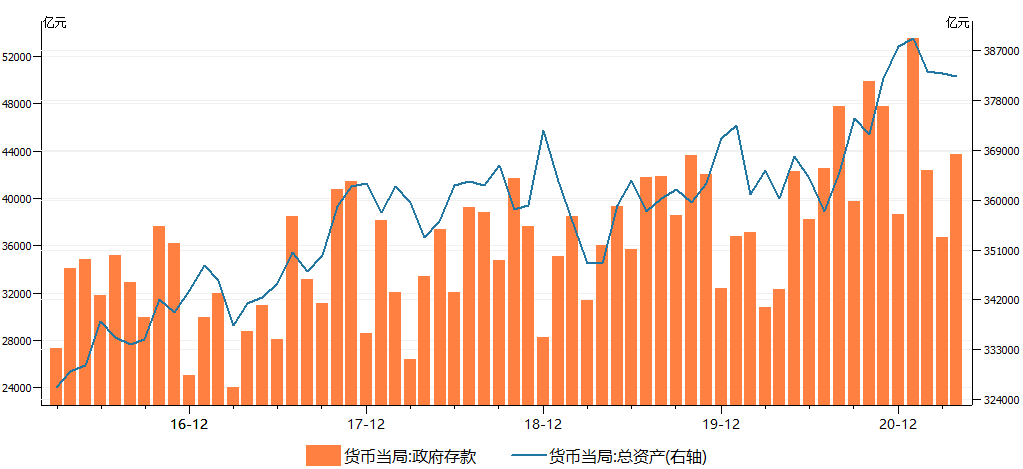

从M2来看,其增速的回落已经快于社融,已经略低于名义GDP增速;公开市场操作来看,2月18日之后,央行保持工作日100亿逆回购操作,MLF持续平做,LPR连续13个月价格不变,但是市场上的配置资金还是相对“过剩”。此外,今年财政政策休养生息,随着宏观经济和企业盈利恢复,税收收入上升,叠加基建投资下滑,财政支出较少,使得财政收支呈现出“多收少支”的特征,导致目前国库存款库容水平较高。4月末财政存款余额为4.9万亿元,自去年11月以来连续5个月(今年2月除外)维持在同期高点;另一方面去年结转的专项债资金支撑下,虽然政府发债较慢,财政支出并不缺少资金来源,2-3月政府存款合计减少近1.7万亿,同样远超历史同期水平。

因此,政府存款多推高了基础货币,部分时段投放不慢,增加了市场资金供给,而政府债券发行慢,又减少了资金需求,财政的力量成为货币狭义宽松的主要推动力。

资料来源:Wind,财通基金

往后看,国内经济在财政休整后,政府支出或有所加速,地方债发行可能回归正常速度,否则影响后疫情时代经济平稳运行,因为在微观主体消费和制造业投资不振的情况,来自政府的需求仍是支撑经济稳增长的不可或缺的必要政策。

海外疫情已经显著变好,大宗预计不会快速回落,基本面向好不变,只是斜率尚待陡峭化,如果经济修复的斜率持续平坦将会影响资产价格的方向和深度,债券收益率曲线平坦化,货币政策无法开启退出。尽管联储4月议息会议纪要已经传递缩减QE的信号,但需要更直接的数据支持。反观国内,正如当初珍惜货币政策空间一样,疫情期间没有大放水,在全球货币政策转向后,海外政策退出预计也会先于国内央行,且幅度更大,债市不改震荡格局。

风险提示:市场有风险,投资需谨慎;文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。