【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:基少成多

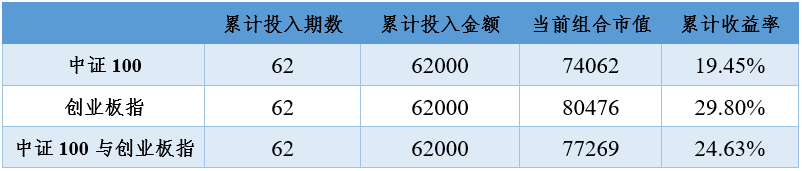

本周白酒、家电和医药等大消费板块继续领涨,整个5月则是大消费和科技轮番领涨,中证白酒月涨10.11%,主要配置大消费的“熊指”/雄霸天下【配置】月涨8.78%/8.85%,组合净值再创新高。周四跟随定投的网友,立马又赚钱了。

与此同时,地产、保险、券商和银行等收跌,地产等权和保险主题分别下跌5.14%和5.78%,行业分化达到极致。

当前,消费行业估值已经不低,大消费还能牛多久?赚到钱的基金还能持有吗?

首先弄明白,投资大消费,主要赚什么钱。

投资公式:盈利=业绩+估值+分红。

这里以数据较全的1000消费为例。

2011年,A股刚经历完一轮暴跌,从该年年底(能取到的最长时间)到2020年5月底。

1000消费含分红的指数上涨222%,不含分红的指数上涨180.90%,市盈率估值从29.73上涨31.07,涨幅为4.51%。分红贡献的收益=222%-180.9%=41.1%,估值贡献4.51%,业绩贡献180.9%-4.51%=176.39%。

换句话说,在8年多的时间中,1000消费指数的涨幅中,业绩、分红和估值分别贡献涨幅的79.5%、18.5%和2%,即投资消费指数主要赚取的是业绩和分红,估值贡献微乎其微。

且按月观察,期间最大的估值和最小的估值差距为105%(对应2013年6月底至2015年5月底)。即如果你能精准把握估值的低点和高点,可以依靠估值赚105%,但中间只有一次机会,期间指数的全收益涨幅仅为89.94%【业绩和分红合计贡献了负收益】。

你愿意精准地把握估值赚89.94%,还是希望躺赢赚取222%?

此外,前面的89.94%其实更难赚。

因为即便你希望精准把握估值,也很难做到,这就是残酷的现实。相反,如果我们观察全市场的估值水平去投资消费,大的风险和底部也能准确把握。例如2013年6月是整个市场的大底,而2015年5月的整个市场的大顶。只在市场整体明显高估阶段规避,其他时间一直持有消费组合,有希望赚取更不错的收益。

我们每周四定投基金,也是基于上述逻辑做的仓位配置。

大消费能够牛多久呢?

如果我们观察1000消费指数,会发现指数也会下跌。但是2003年至今的18年中,年度跌幅大于15%的只有2004年(-15.39%)、2008年(55.28%)、2011年(17.95%)和2018年(21.34%),其他时间多数都在上涨。

这是因为,大消费行业业绩增长相对稳健,未来能赚多赚少很容易算,市场很少给予明显的高估和低估,多数人都奔着“蹲坑”赚业绩的钱。

当前代表全市场的国证A股市盈率为17.01,显著低于2015年5月底的27.21,也低于2017年底的18.99。相对自身的估值而言,当前31.07市盈率,与2015年底、2017年底和2019年底的市盈率30.07、32.28和31.91比较接近。

如果没有大的不利影响,赚取企业业绩的钱没问题,赚估值的钱空间不大。

从时间周期看,年内可能继续震荡上涨,走个连续两年的牛市。

如果按季度或年度实施动态平衡,有节奏地实施高抛低吸,只要有波动就能实现稳健长赢。聚宝盆就是按照上述规律编制的指数,2003年至今累计上涨了59.63倍,2012年至今上涨了380%,比1000消费还要牛气很多。

小结一下:

1.大消费行业主要是赚业绩的钱,当前估值偏高但风险不大。

2.对于已经赚钱的大消费基金,实现满意的收益可以分步止盈,并布局地产、金融等低估值的周期行业。

3.如果资金不急用,希望躺赢赚钱,可以继续持有和定投,碰到阶段性的急跌再大幅加仓。

场外基金组合

在大消费的走牛背景下,本周熊指表现靠前,周涨幅达到4.48%,表现靠前,本年累计收益达到12.39%。受债券市场和科技类行业走弱影响,月月赚现金和守正出奇两个组合本周微跌。

点赞加油,赚钱无忧~