来源:养基司令

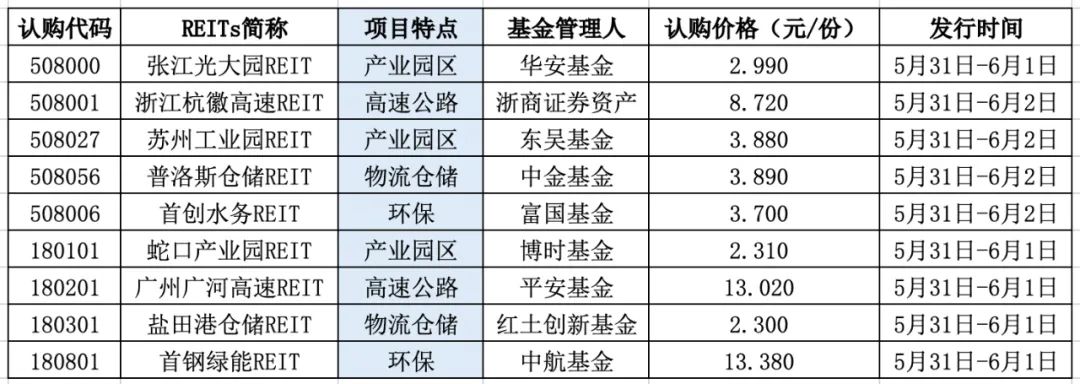

从今天起,首批9只公募REITs产品齐齐闪亮登场!由于认购门槛不高,只要100元或者1000元起,不少小伙伴抱着体验一把的心态想购买一点。但是,看到购买后的封闭期长达20年甚至50年之久,于是就有人留言问司令:到底值不值得买?应该如何挑选?

先来看看目前市场上,已有的两只REITs基金回报表现。Choice数据显示,截至2021年5月28日,鹏华前海万科REITs(主动型)近一年收益率7.03%,近三年收益率23.83%。最近连续四个季度的股票平均仓位占比为7.27%,2021Q1前十大重仓股依次为:中国平安、迈瑞医疗、三一重工、海尔智家、潍柴动力、贝达药业、格力电器、恒瑞医药、华设集团、万科A。上投富时发达市场REITs(指数型)近一年收益率18.86%,近三年收益率18.18%,没有股票仓位,投资标的为REITs项目。

司令先说结论:1)如果是抱着比纯债基金收益高一些,且希望长期持续分红心态的小伙伴,并且短时间内一定不会卖出,可以考虑购买!2)如果是抱着博取短线收益,吃不准自己能拿多久,那么可以等(转)场内的份额上市后再购买!3)挑选哪只REIT产品,不要看单位净值高低,应该是由看好哪个项目的长期收益所决定。

注意啦,尽管REITs项目有定期拿出90%利润进行强制分红的要求,大家可以归类于具有高派息率特点的固收产品。但也不是说“旱涝保收”的,项目同样存在潜在的亏损风险。所以,如何挑选REITs产品的关键,还是要看投资项目的派息率高低以及长期是否稳定!

REITs,是Real Estate Investment Trust的缩写,从字面意思理解就是“不动产信托基金”,或者大家就直接理解为“不动产资产ABS(证券化)”。目前上市的9只REITs产品,虽然都属于基础设施范畴,但是根据项目特点可以分为不动产类和收益权类两种,兼顾“股性”和“债性”。

作为基础设施REITs,收益主要来自于两部分:1、收费权或者租金收益;2、资产潜在的增值收益。所以,在挑选此类产品时,重点应该关注项目的资本化率、现金流分派率等指标。

具体来看,目前正在发行的9只REITs产品名字简称分别为:张江光大园REIT(华安基金),浙江杭徽高速REIT(浙商证券资产)、苏州工业园REIT(东吴基金)、普洛斯仓储REIT(中金基金)、首创水务REIT(富国基金)、蛇口产业园REIT(博时基金)、广州广河高速REIT(平安基金)、盐田港仓储REIT(红土创新基金)、首钢绿能REIT(中航基金),500万元以下认购费多数为0.5%。

其中3个项目属于产业园区范畴,2个项目属于高速公路范畴,2个项目属于物流仓位范畴,2个项目属于环保范畴。可见,杭徽高速、广河高速、首创水务、首钢绿能属于收益权类项目,招商蛇口、张江光大园、苏州工业园、普洛斯仓储、盐田港仓储处于不动产类项目。从项目背后的企业特点来看,除了普洛斯仓储以外,其它均为大型央企或者地方国企。

产业园区类,收入主要来源于租金、物业费、停车费等,风险主要是入驻率、续租率;高速公路类,收入主要来源于车辆通行费,风险在于高铁或周边其它新造高速公路的分流;物流仓储类收入主要来源于物流园运营的租金、管理费,风险同样是入驻率、续租率;市政建设类(比如上述两个环保项目),收入来自于向政府收取的服务费(比如垃圾发电),风险主要在于补贴是否会退坡。

所以,大家在挑选收益权类项目(杭徽高速、广河高速、首创水务、首钢绿能)投资时,可以关注现金流的稳定性,比如两个高速公路项目,现金流稳定性可能更高一些,而环保项目的潜在成长性可能会更好一些。

在挑选不动产类项目(招商蛇口、张江光大园、苏州工业园、普洛斯仓储、盐田港仓储)投资时,更应该关注综合收益,现金流分派率较高的项目不一定是最好,也可能是因为基础资产增值较少的结果,所以还要看项目增值空间。比如三个产业园项目中,苏州工业园项目的现金流分派率预计会略高于招商蛇口和张江光大园,但是从招商蛇口产业园项目增值空间可能较大;再比如说盐田港项目的优势是国企背景,但是普洛斯的市场化运营更成熟些。

综上所述,公募REITs具有强制高派息分红的特点,项目收入来源相对比较稳定,比较适合注重大类资产配置的投资者,可以当做固收类资产的补充。另外,由于REITs属于封闭型基金,为了照顾资金流动性,募集结束后也会择机转场内进行交易(相当于LOF),大概率会出现折价现象哦。