一季报是当前A股最大的利好支撑,近期相当多“核心资产”相关品种的反弹也是对此的反应。

业绩公布、优胜劣汰、持仓结构调整、风格再平衡的多重因素作用下,需要重视与警惕业绩不及预期或微观结构尚未完全得到改善的“明星股”可能面临第二轮调整压力。

进入一季报窗口期,仍需要围绕2021年投资主基调,盈利为王。市场经过一段时间调整后,诸多板块的估值性价比在逐步凸显。此时围绕经济复苏、业绩景气方向进行布局是4月份较好的选择,基本面改善的方向是当前投资较强的确定性。

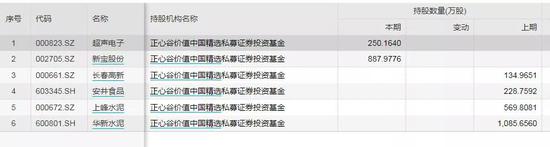

正在此时,机构一季度持仓变动情况,也正慢慢浮出水面。

机构持股最新变动情况

根据东方财富Choice数据统计,截止至4月15日,2021年一季度基金共增持37股,其中格林美被基金增持3027.97万股、通威股份被增持2483.64万股。

除此之外,梅花生物、新洋丰、振芯科技和飞亚达被增持超1000万股,分别被增持1732.70万股、1269.73万股、1143.90万股和1031.05万股。

数据来源:东方财富Choice数据

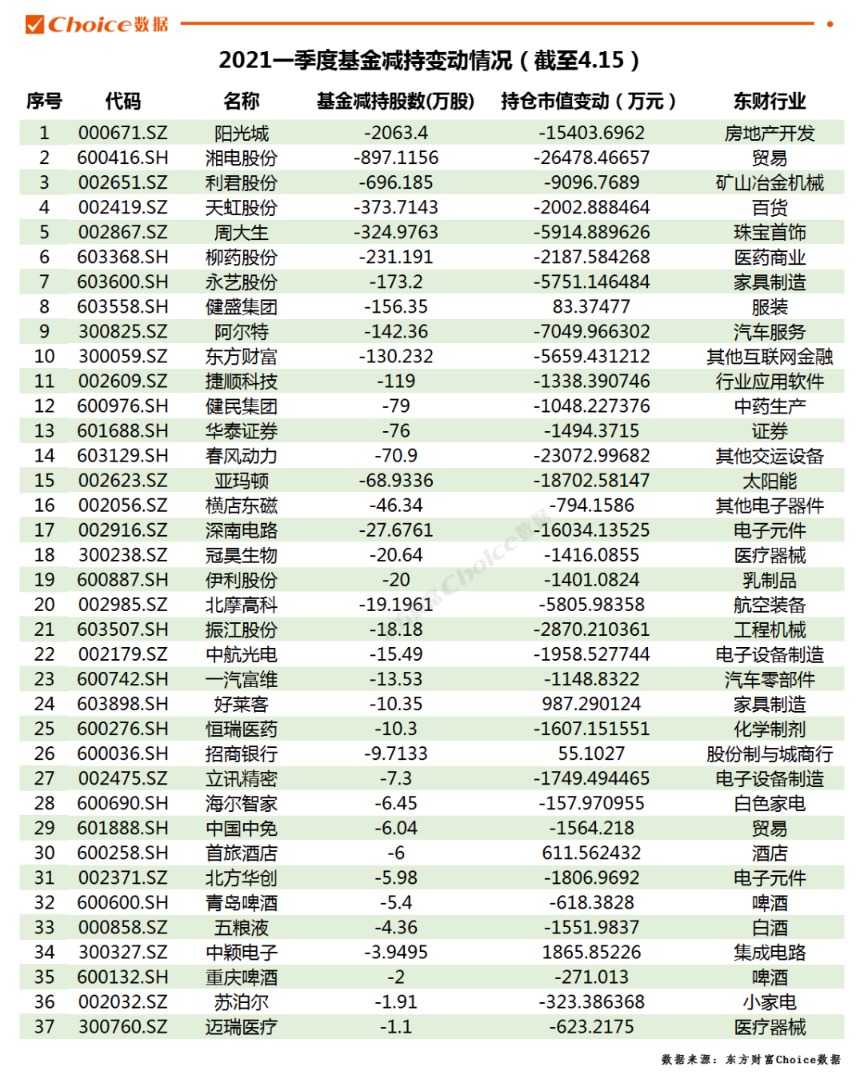

从基金减持情况上来看,阳光城被减持最多,合计被基金减持2063.4万股,是目前唯一一只被减持超1000万的个股。

除阳光城之外,还有10只个股被减持超100万股,分别是湘电股份、利君股份、天虹股份、周大生、柳药股份、永艺股份、健盛集团、阿尔特、东方财富和捷顺科技。

数据来源:东方财富Choice数据

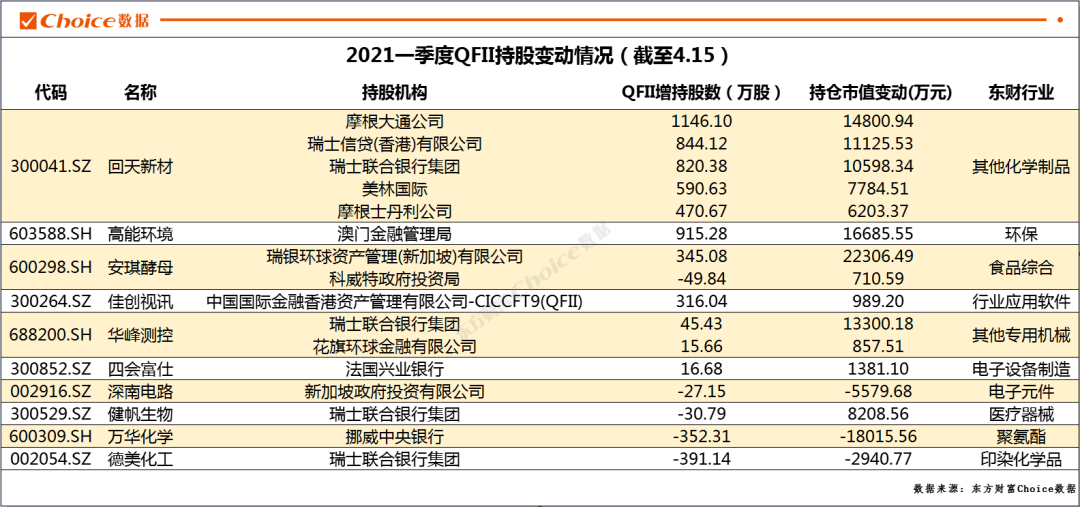

从一季度QFII持仓情况上来看,回天新材得到了QFII的青睐,被摩根大通、

瑞士信贷(香港)有限公司、瑞士联合银行集团、美林国际和摩根士丹利共同增持,合计增持股份3871.90万股。

数据来源:东方财富Choice数据

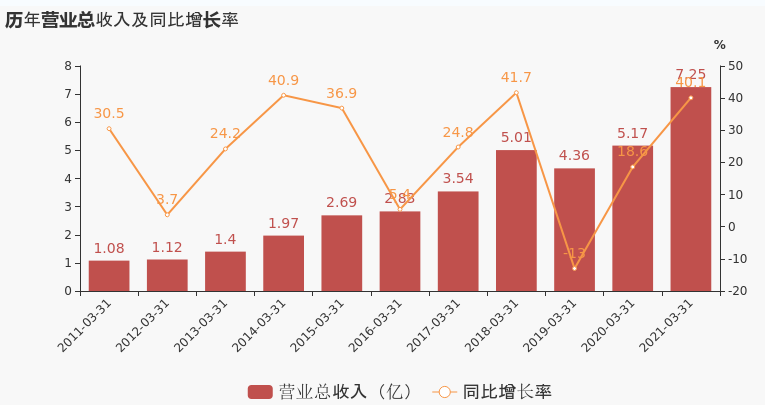

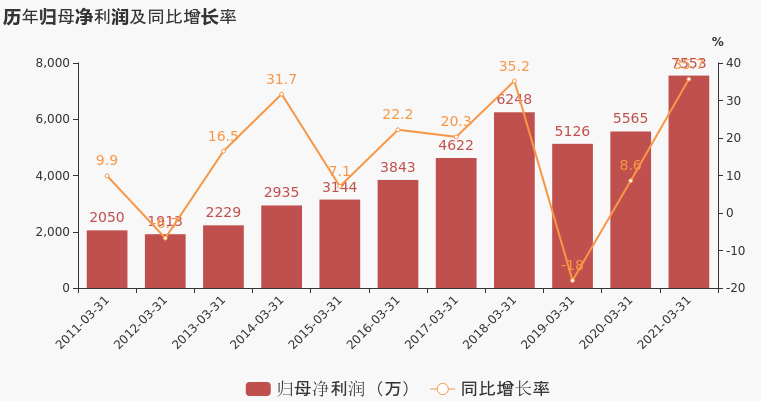

根据东方财富Choice数据显示,2021年一季度回天新材实现营业总收入7.2亿,同比增长40.1%;归母净利润7552.5万,同比增长35.7%。

数据来源:东方财富Choice数据

数据来源:东方财富Choice数据

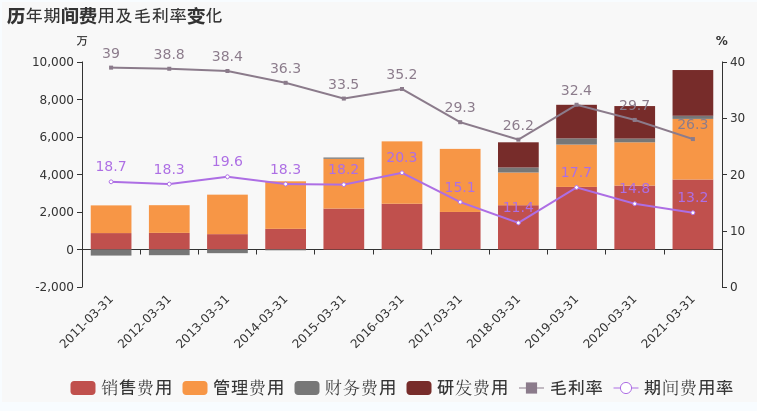

回天新材2021一季度营业成本5.3亿,同比增长46.8%,高于营业收入40.1%的增速,导致毛利率下降3.4%。期间费用率为13.2%,较去年下降1.6%,费用控制合理。经营性现金流由-421.6万增加至4788.4万,同比上升1235.9%。

数据来源:东方财富Choice数据

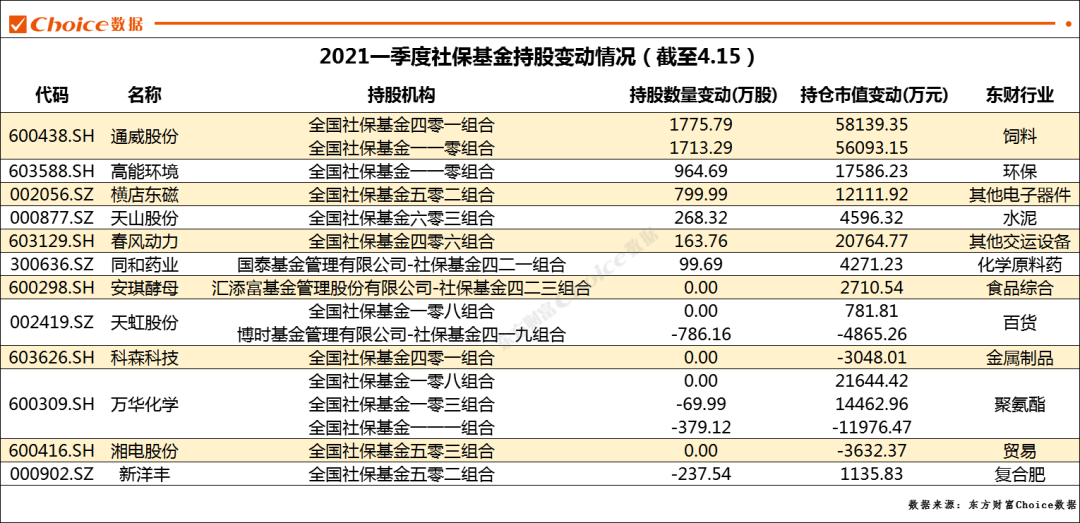

从社保基金上来看,通威股份获得社保基金的重点增持,全国社保基金四零一组合和全国社保基金一一零组合分别增持通威股份1775.79万股和1713.29万股,合计增持近3500万股。

数据来源:东方财富Choice数据

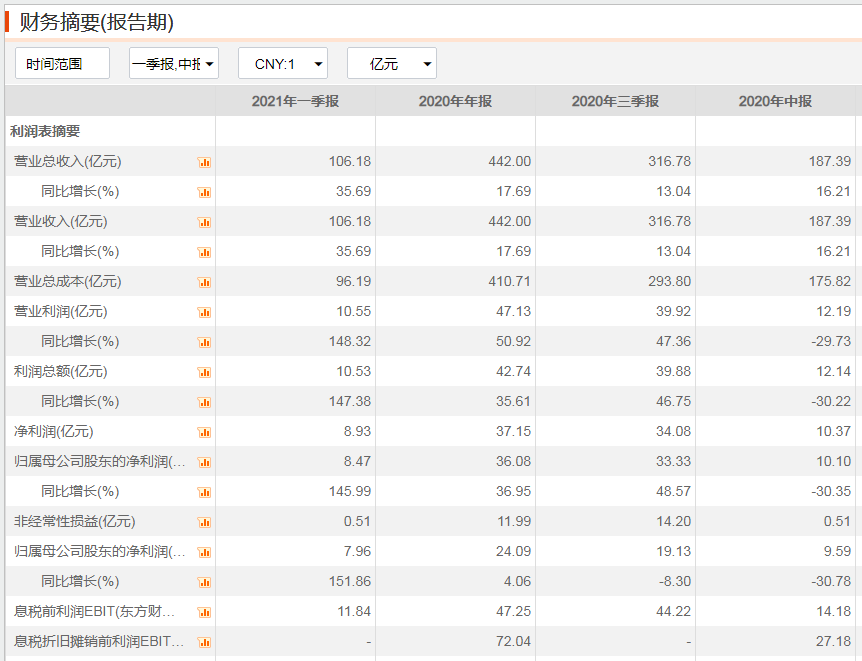

通威股份发布2020年年报,全年实现收入442.00亿元,同比增长17.69%,实现归属于上市公司股东的净利润36.08亿元,同比增长36.95%,扣非后盈利24.09亿元,同比增长4.06%。公司年报业绩符合业绩快报数据。

数据来源:东方财富Choice数据

2021Q1盈利同比大幅增长146%:公司同时发布2021年一季报,2021Q1实现收入106.18亿元,同比增长35.69%;实现盈利8.47亿元,同比增长145.99%;经营现金流净额同比增长288.22%至16.85亿元;我们判断公司一季度业绩主要受益于近期多晶硅料价格大幅上涨。

太平洋证券在4月15日发布研报称,给予通威股份买入评级。评级理由主要包括:

(1)硅料业务持续降本增效;

(2)电池片出货全球第一,大尺寸新技术助力领先优势;

(3)“渔光一体”复合效应显著,全面进入平价上网;

(4)饲料业务稳定增长。

核心资产估值仍待消化

总体上来看,当前国内经济与政策逐步回归常态化,海外经济复苏对国内经济的提振相对有限,核心资产估值仍待消化,市场短期整体反弹空间可能受限。

中泰证券表示,经过近一个月的震荡整理,市场紧张情绪已得到有效恢复,近期成交量持续缩量,显示多空双方都比较谨慎。从量价关系来看,目前20日均线已经走平,短期有发散上扬的潜力,需关注3450点能否有效突破。近期是一季报的密集披露期,应主动回避可能爆雷的企业。

兴业证券指出,站在当前,业绩公布、优胜劣汰、持仓结构调整、风格再平衡的多重因素作用下,需要重视与警惕业绩不及预期或微观结构尚未完全得到改善的“明星股”可能面临第二轮调整压力。进入一季报窗口期,仍需要围绕2021年投资主基调,盈利为王。市场经过一段时间调整后,诸多板块的估值性价比在逐步凸显。此时围绕经济复苏、业绩景气方向进行布局是4月份较好的选择,基本面改善的方向是当前投资较强的确定性。服务业+半导体医药+顺周期是当前配置业绩景气向上的三条主线。

上海证券认为,中国经济复苏预期在强劲回升中见顶预期上升。中期看,流动性逐步趋紧,随之而来的可能是估值下修,尤其是估值仍在历史中枢上方的核心资产,投资者仍需注重防御性,在选股时结合估值和业绩的匹配情况。