2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

在经历了农历新年后的短促急跌,在3月底,“抱团股”一度是基金投资者非常厌恶的词,但是最近几日因为市场消息对中小盘股投资情绪形成了打击,以茅指数为代表的抱团股涨势再起,一时间投资者又对抱团股不再厌恶和悲观了。

1.超出想象的估值提升

从厌恶、恐惧到又想急切买入,仅仅两个月的时间里,人性的变化就是如此之快。股价P=每股收益(EPS)*市盈率(PE),前者代表了商业世界中的企业,后者则代表了人心的出价。大科学家牛顿也计算不出人心的疯狂,我们也很难想象,大多数历史悠久、业绩稳定增长的上市公司,过去10年里市盈率的最高值和最低值也能相差数倍。

即便在2016年之后,贵州茅台的市盈率变化仍然不小

我今天做了一件没有多大意义的事情,相关的预测也肯定是偏差极大的。带有偏差的数据,有时并不妨碍一些定性的认知。我从理杏仁网站摘录了相关公司过去10年或上市以来(针对上市不足10年的公司)的市盈率数据,摘录了10年平均值,50%和80%分位(该数值比过去50%和80%时间段都高)的三个值。在业绩预测上,选取了券商对2023年每股收益预测的平均值。在不考虑股息的情况下,用预测PE*预测EPS对相关公司进行了不准确的估值。

完全不构成投资建议,纯属机械且充满谬误的估值

在进行统计的过程中,我从茅指数的41个成分股里,选取了12家周期性较弱,业绩稳定性强,上市时间较长公司进行研究。我最直观的一个感受就是相关公司的估值中枢在最近两三年的时间里大幅抬升,这种突破历史高值的上升,有点像一线城市的地产价格,超出我们的想象,明知很贵但依然在涨。

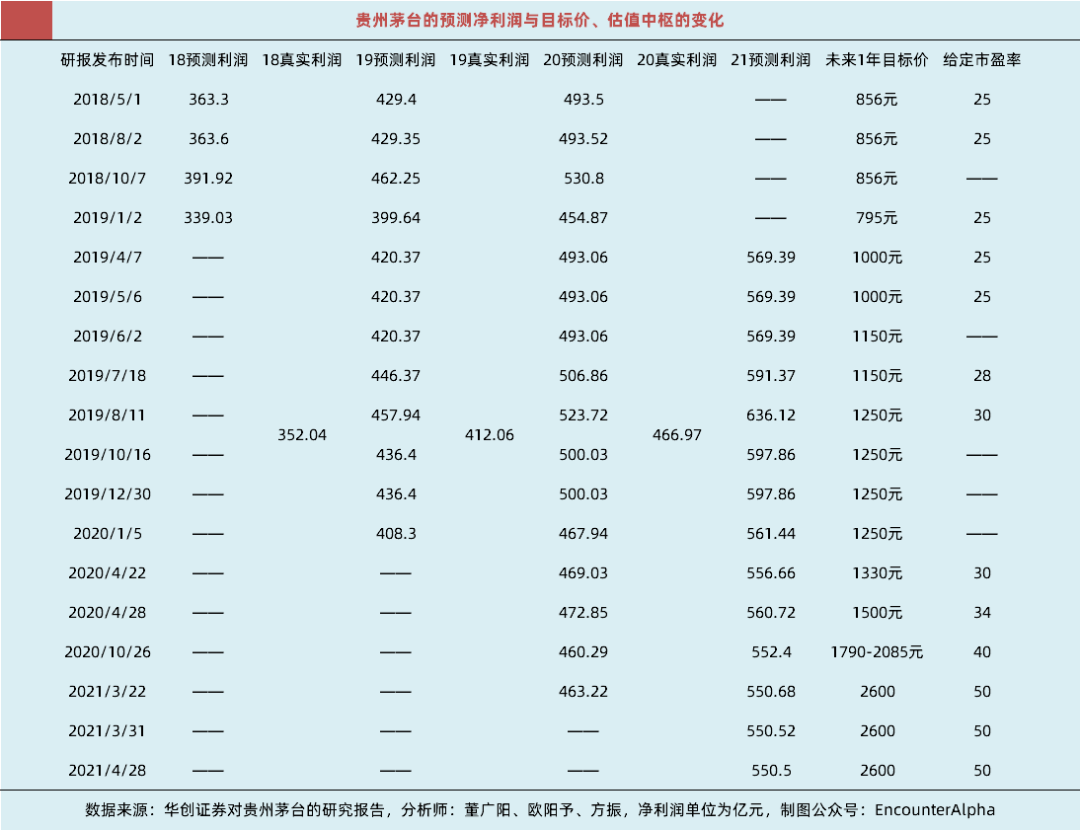

近三年,贵州茅台估值中枢的上行

从最简单的认知看,我们可以将这种不合理的高价格视为泡沫,但是这种高价格的背后,有没有反映我们暂时不知道的预期,我也不得而知。探究相关公司的估值与定价逻辑,也是我最近在做的事情。后面我会以贵州茅台为例,来梳理一下最近三年的时间,为何在证券分析师眼里,贵州茅台的市盈率估值从预期25倍涨到了50倍,目标价从800多抬升到了2600元。

2.一个注定不准确的预测

从后视镜给出的历史市盈率范围,以及券商预测的2023年公司每股收益来看,我列举的12家公司里,仍有7家的市盈率估值位于近10年或上市以来的90%分位之上,即便是2月18日市场调整了一波,相关公司的价格却一点不便宜。

用2023年每股收益预测的平均值乘以过去10年该公司80%分位的市盈率估值,可以看到,贵州茅台、五粮液和片仔癀都偏向于高估。但最真实的情况可能还是机构投资者对上述三家确定性很强的公司额外给予了估值溢价,我给出的过去10年80%的估值分位根本不够看(比如,贵州茅台的市盈率当前要给出四五十倍)。

与此同时,我们也能看到,好像用过去80%分位的市盈率乘以2023年的预测每股收益,有的公司距离2023年的推测价格还有空间一定的涨幅。需注意,市盈率估值怎么给定比较合理,这需要结合上市公司的成长以及同行业其他公司的估值。

并非市盈率压缩,股价就不能上涨

并不是所有公司都是处于市盈率扩张的估值逻辑中,比如海螺水泥、东方雨虹等建材类公司,它们的市盈率估值中枢甚至是下行的。完全不了解上市公司的生意以及现实中的情况,仅依靠市盈率的高低去研判公司的投资价值,这是不可取的。我们也要看到,的确有些公司历史市盈率的均值一直是四五十倍,它们从来没有特别便宜过。

3.基金投资者需思考与回答的

对于核心资产的估值与投资价值,不少人盯着流动性数据,盯着美债、美股的数据变化,这些宏观层面的数据或影响,预期起来很难。比起短期变化的宏观,我认为“房住不炒”之下,居民财富大搬家、我国人口结构的长期变迁,这些可能更是影响核心资产类股票长远估值的重要因素。

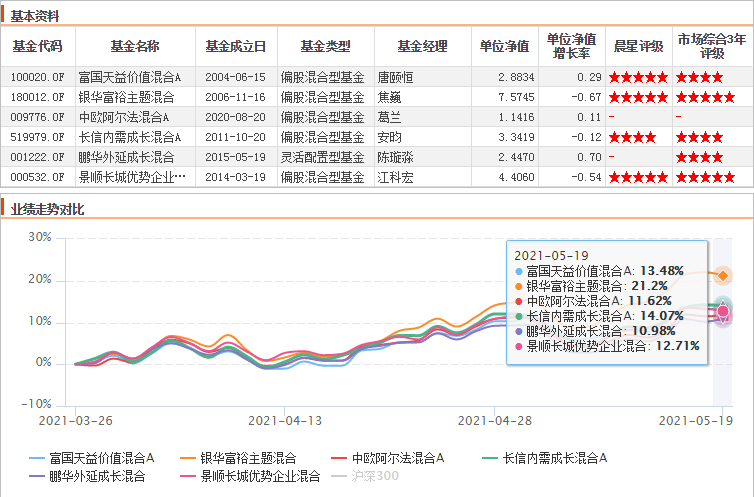

部分质量风格(剔除港股拖累的)基金,近期反弹迅猛

重仓核心资产的基金暂时得到了喘息,基金净值有所反弹,但是相关的龙头股估值不便宜也是一个不容忽视的事实。如何对待偏向抱团股配置的基金,对这个问题的不同回答,可能将极大影响投资者在未来1-2年的基金投资回报。这个问题需要深入研究,切莫把坚持重仓配置核心资产的基金经理当做傻瓜,也不要不加思考做口号式的投资,比如白酒是永远滴神这种……

比起承担高波动、高不确定性来获取极致收益,想办法控制好自己的投资心态,想办法让自己的基金组合在下一次回撤中,不至于给自己带来惶恐,想办法能让自己长久坚持并走得更远,这是我们当前需要思考和进行调整的。