2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

原标题:金鹰基金:流动性担忧缓解,加速风格转向

金鹰基金权益研究部策略研究员 金达莱

首席经济学家兼权益研究部总经理 杨刚

在A股横盘2个月多之际,5月17日大盘突破震荡箱体上沿,单日明显上涨。截止5月17日收盘,上证综指涨0.78%,创业板指涨3.60%,中证1000跌0.08%,分化依然明显,成交额9300亿元。

结构上,茅指数大涨2.79%,电气设备、食品饮料、有色领涨,分别上涨2.77%、2.19%、2.19%;非银、纺服、商贸下跌明显,分别回调1.36%、1.36%、1.28%。

最近一期周报中,我们已提示,在国内通胀数据公布和社融走弱后,周期行业出现回调,同时食品饮料、医药、电子等抱团板块出现反弹,呈现较明显的存量资金下的风格轮动。上周周五,北上资金再现较大金额的反向流入。5月17日A股终于突破最近2个月的箱体震荡而继续有较明显涨幅,我们认为可能与以下因素相关:

一方面,海外流动性担忧的释放,市场信心有所修复。4月美国CPI破“4”,市场担忧因高通胀,美联储将加快缩减购债、回收流动性。从美国4月CPI来看,分项上主要由交运和住房拉动,分别受益于补贴刺激和疫情好转后的服务业消费,随着疫苗注射铺开和刺激补贴的退出,美国通胀水平也会向常态化回归。

此外,2020年美联储的货币政策框架已发生重大调整,对通胀容忍度有所升高。在目前联储主席鲍威尔的公开发言中,也将通胀定性为是“暂时的”,而近期多位美联储官员也认为,美国经济处于复苏的道路上,虽仍面临风险,但讨论减码宽松仍为时尚早。

近期全球通胀的担忧更多来源于供给端,前期印度等新兴市场国家疫情加剧引发供需矛盾。目前可以观察到,印度疫情小幅缓解,日均新增病例回落至35.5万(七天移动平均),日均死亡病例已经低于4000例。

随着海外流动性担忧的缓解,外资流入成为打破A股前期震荡箱体的资金力量。5月11日以来,随着美债利率上行,北上资金呈现带有连续性的流出,但彼时A股节奏受北上资金流出影响并不大。不过,北上资金流动在5月14日呈现大幅反向流入(90亿),5月17日则延续强势,继续出现小幅流入(23亿)。

另一方面,国内经济仍存韧性,基本面有支撑。生产端,预期内转弱。4月工业增加值同比9.8%(前值14.1%),两年平均增速为6.8%,较3月提升0.6%;4月环比0.52%,相较于2017年-2019年环比,符合季节性正常水平。4月生产端转弱存在合理预期,来自于3月“就地复工”红利的消退、大宗价格上涨抑制利润、同期PMI生产已有环比走弱。

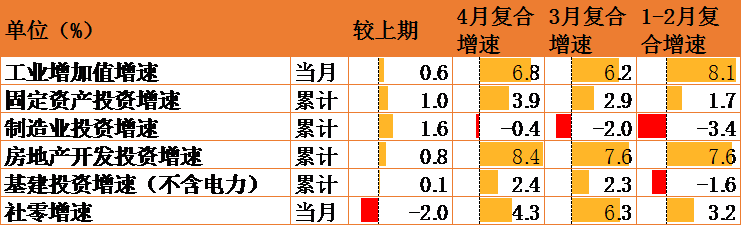

投资端,制造业投资持续回升。4月固投累计同比19.9%(前值25.6%),但环比增长1.49%,两年年均复合增长提升至3.9%(前值2.9%)。结构上,1-4月基建(不含电力,2.4%)、地产(8.4%)、制造业(-0.4%)投资均较1-3月有所好转,地产和制造业改善更明显。其中,基建投资改善相对落后,对应着4月广义信贷收紧对于基建项目的制约,后续政府债加速发行或将改善基建投资;地产方面,拿地建安均放缓,房企开工意愿呈现不足,地产景气度虽然较高,但有减速;在我国出口供需错位优势和地产韧性下,制造业投资改善仍均有支撑。

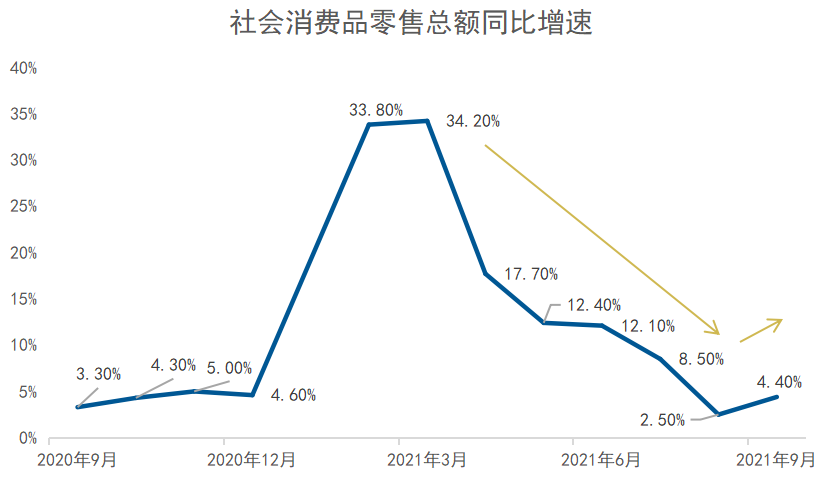

消费端,修复偏慢,服务型消费复苏延续。4月社零同比增17.7%(前值34.2%),较2019年同期增长8.39%(前值11.85%),两年平均增速亦有环比回落。分类型来看,4月金银珠宝(19.7%)、烟酒类(26.1%)、通讯器材(28.6%)等可选消费品较2019年同期表现快于整体,且较3月改善加速;餐饮收入同比46.4%,较2019年同期增长3.0%(此前3月为3.5%,1-2月还不及2019年同期),疫情受损的服务型消费改善延续。

除上述来自基本面的因素影响外,最近几天有关某私募人士实名举报引发的较大市场轰动以及监管部门的迅速介入,一定程度也对今天的市场风格演绎产生影响。我们观察到,一批小市值绩差股日内出现较显著下跌,与此同时,前期跌幅已较大但基本面仍可靠的机构重仓品种出现强劲上涨。拉长看,在A股市场生态进一步改进,投资者合法权益受到更有效保护的前景预期下,基本面优异、有良好发展前景的好公司有望持续受到普遍关注并可能享受到长期的估值溢价,而公司经营平淡、却“醉心”于题材炮制和资金推动的绩差公司,将被越来越多的理性投资者所抛弃。换个角度讲,“向阳而生”,也是最终能推动国内资产管理行业实现“基业长青”的最基本保障。

展望后市,我们认为,国内经济将延续向好趋势,行业景气度整体并不差,在担忧政策收紧、估值待消化的A股投资者纠结情绪进一步消化后,市场有望开启新一轮行情。

新能源、医药等前期抱团的赛道型品种,可重点围绕性价比择股。另外,近期可关注被通胀担忧所错杀、但下游需求不差的部分中游制造,尤其是行业龙头,如出口链相关的家电、汽车、纺服、机械等;在2季度PPI加速冲高背景下,低估值的顺周期存在短线机会。而受益于疫后经济修复、基本面在持续改善但估值并不贵的金融股也仍可持续关注。

风险提示:

数据来源:wind,截至2021.5.17 本资料所引用的观点、分析及预测仅为研究人员个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

扫二维码,注册即可领取6.xx%理财券>>