【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:好买臻财VIP

“

好买说:

今年以来医药生物板块领跑市场,一季度医药主题公募基金出现霸榜的状态。

不论是从短期还是长期来看,医药主题始终是一个比较优秀的赛道。据不完全统计,公募市场主动权益型医药基金大约100多只。“如何选择医药主题基金”、“哪只基金未来空间更大”,成为越来越多的投资者关心的问题。

本文将对众多医药主题基金做一个判断和筛选,并选择几只优质的基金进行对比。

”

1

医疗主题基金有哪些?

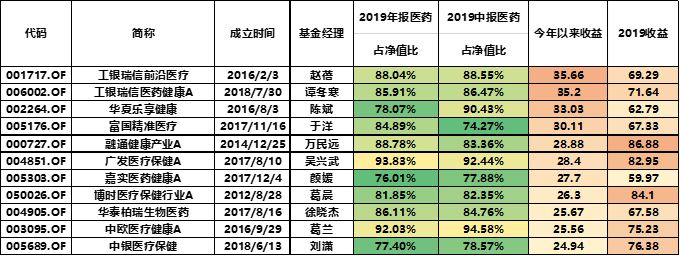

本文对医疗主题基金的定义是,2019年前成立,2019年中报和年报第一大重仓行业为医药生物(申万一级),且两个报告期行业市值占基金资产净值的50%以上的主动权益型基金(普通股票型+偏股混合型+灵活配置型)。筛选后得到47只(不同份额取A)。下文所说的医药主题基金均指这47只基金。

这47只基金如下图所示。

数据来源:Wind、好买基金研究中心(截至2020-04-25)

本文界定的医药生物主题基金较为宽泛,行业市值占净值过半就算作医药主题基金,这样做的原因也是为了避免排除掉医药头寸中等但业绩表现优秀的基金。其实从仓位来看,以上47只基金在医药生物的头寸差距较大,最高的超过90%,最低的就是我们定义的界限50%,但从数量来看,有85%以上的基金医药的占比在70%以上,57%的基金医药占比在80%以上,而有15%的基金医药头寸在90%以上,也就是说以上大部分基金在医药上的头寸都较高。

从2019年中报和年报来看,大部分基金在医药生物上的头寸变化不大。有16只基金变化绝对值在10%以上,6只基金变化的绝对值在20%以上。也就是说6成以上的基金医药生物行业市值占净值比变化不超过10%,当然其中也有基金净值变化的影响。

2

定量筛选

那么将近50只医药主题基金如何选择呢?第一层我们用量化指标来筛选。首先要看基金在医药上占比的波动情况,如果一只基金一会儿大幅加仓医药,一会儿又大幅减仓去重仓科技,即使业绩表现优秀,也不符合我们选择医药主题基金的标准,更多的投资者也更愿意选择行业偏好、持股策略稳定的基金。

1. 我们用基金成立以来中报和年报医药占比数据来筛选,筛选标准是2019年中报和年报医药生物占基金净值比变化不超过15%。得到医药头寸比较稳定的37只基金。

2. 基金经理管理该基金时间要超过1年。

3. 主题型基金最大的风险点就是行业回调,在市场低迷的情况下如何平滑回撤,让投资者有信心长期持有是考验基金经理能力的关键点之一。因为各基金经理管理时点不同,有的穿越牛熊,有的只经历了牛市,所以按某个区间最大回撤比较不公平,所以我们在分析风险上,拿申万医药生物指数来比较。要求基金经理管理以来最大回撤小于指数自管理日期开始至今的最大回撤。筛选后剩余34只基金。

4. 业绩是最硬性的指标,基金业绩的持续性则是评价其业绩的重中之重。2019年以及2020年以来排名都在34只基金前1/2的基金入选我们的基金池。拿业绩的硬性指标筛选,结果有12只基金。

5. 最后再选择12只基金中规模较大的基金,即规模大于5亿元,有11只基金。

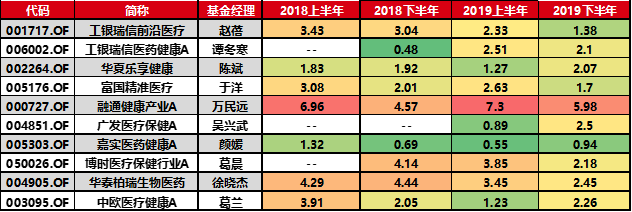

筛选结果如图所示:

数据来源:Wind、好买基金研究中心(截至2020-04-25

3

定性判断

医药基金与其他多数行业不同,需要基金经理在医药领域有深刻的研究,最好是有专业的医学背景,再者能够有多年丰富的医药行研经验也不错。

1. 以上11只基金的基金经理年限均在2年以上,我们认为在基金经理年限这个指标上,各位基金经理都符合标准(中银医疗保健——刘潇接近2年)。

2. 按照WIND数据以及访谈等不完全数据统计,11位基金经理在学历及研究方向上符合医药主题基金对背景的要求。下面列举几位学术派和研究派资深人士:

数据来源:Wind、好买基金研究中心(截至2020-04-25)

结合定量化和定性化判断,我们总结出比较优秀的10只基金如下。

数据来源:Wind、好买基金研究中心(截至2020-04-25)

4

基金对比

行业配置

下图是10只基金,2019年年报持仓个股在申万三级行业上的分布,数据为个股持仓市值对股票投资总市值占比按照行业求和。

很明显的结果是各只基金虽然统一来讲都是优秀的医药主题基金,但在细分领域的侧重点相差非常大。从我们对医药主题基金经理的调研过程中发现,大部分基金经理未来看好细分板块包括创新药及产业链、药店、医疗服务、医疗器械以及血制品疫苗等方向,基本也涵盖了申万医药三级行业。从这10只基金的持仓状态,大部分在医疗服务、医疗器械上的敞口较大。当然市值持仓占比也与细分领域市值以及公司市值有关。

首先从医疗服务来看,中欧医疗健康(葛兰)、广发医疗保健(吴兴武)、富国精准医疗(于洋)有近1/3的仓位都在医疗服务上。

医疗器械方面,占比最高的是工银瑞信的两只,基金经理分别是赵蓓和谭冬寒,两只在各领域的配置差别不大。

化学制剂这块仓位最高的是博时医疗健康,有1/3仓位,其次是嘉实医药健康。

原料药上占比最高的是融通健康产业(22%),其次是华夏乐享健康(20%)、嘉实医药健康(19%)。

生物制品上各基金仓位基本保持在10-20%左右,而在中药和医药商业上分化比较大。

中药方面,只有5只基金在中药上有配置,且配置不超过10%,最多的是富国精准医疗。

医药商业上,工银瑞信的两只没有配,其他几只配比从2-16%不等,最多的是融通健康产业。

▼申万三级行业配置(2019年报)

数据来源:Wind、好买基金研究中心(截至2020-04-25)

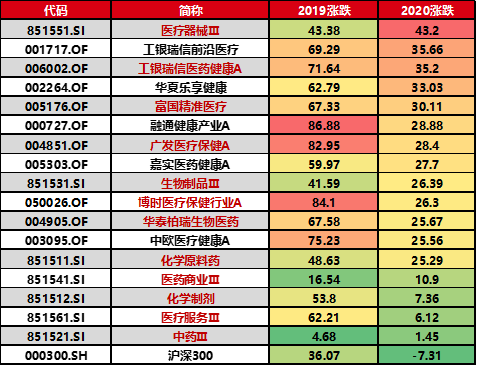

从指数收益情况来看,医药细分领域板块差距非常大。截至2020年4月24日,2020年医疗器械涨幅超过43%,领跑所有公募权益型基金,我们精选的10只基金中业绩最好的工银瑞信与器械的涨幅也相差10个点,并且医疗器械2019年涨幅也40%。而生物制品和化学原料药两块表现比较中庸,医药商业2019年和2020年都有10左右收益。医疗服务和化学制剂两个板块波动非常大,2019年收益都超过50%,而2020年按目前的收益来看远不理想,也是因为年初受到疫情影响,服务下滑比较大。再者就是中药涨幅较小。

数据来源:Wind、好买基金研究中心(截至2020-04-25)

简单小结一下,10只基金在细分领域上的配置分化很大,按照明显特点来看,工银瑞信的两只以及广发医疗保健更侧重器械和服务;中欧医疗健康和富国精准医疗除重配服务以外,其他配置比较均衡;博时医疗保健和嘉实医药健康重配化学制剂;其他几只基金配置比较均衡。建议投资者可根据自身对行业前景的判断决定投资标的,从目前的涨幅情况来看,可以选择细分领域涨幅较小,且重仓的基金。

操作风格

▼基金换手率

数据来源:Wind、好买基金研究中心(截至2020-04-25)

换手率 = 0.5*(报告期买入股票总成本 + 报告期卖出股票总收入)/ (报告期管理费 / 管理费率)

基金经理在区间内未管理满的不计算换手率。基金的换手率可以体现基金经理的操作风格,换手率低,基金在持股上稳定,更善于聚焦个股精选并通过长期持有与公司共同成长。而对于高换手的基金,更倾向于通过交易和择时来获得超额收益。

按照本文的换手率计算方式,这10只基金的区间换手率都不是很高。比较而言,融通健康产业的换手相对高一些,近两年换手在5-7倍左右。换手率最低的是嘉实医药健康。中欧医疗健康、工银瑞信前沿医疗、富国精准医疗三只在换手上保持在2-3左右,且比较稳定。

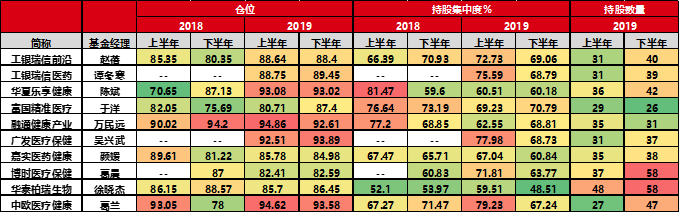

▼基金持股集中度

数据来源:Wind、好买基金研究中心(2018、2019定期报告数据)

基金经理管理区间未覆盖报告期区间的数据不计,因为基金可能在建仓期或并不能完全反映基金经理个人的投资逻辑,上图中均以“——”代替。

2018年宏观环境较差,所以2018年和2019年连续两年的仓位变化可以很明显的看出基金经理根据自上而下宏观角度对仓位的控制逻辑。一类基金经理是下跌市场中降低仓位,一类基金经理是淡化宏观择时的影响,保持仓位不变。如果能够正确判断仓位控制的时点,是可以对收益带来正贡献的,反之如果判断错误反而适得其反。

首先横向比较仓位变化,2018年仓位明显下降(超过5%)的是中欧医疗健康、富国精准医疗、嘉实医药健康。仓位基本不变的是工银瑞信前沿医疗、华泰柏瑞生物医药。还有逆势加仓的如华夏乐享健康。

前十大集中度上来看,10只基金基本都在60%以上,且横向来看比较稳定。华泰柏瑞生物医药集中度略低,在50%左右。

总结来看,10位基金经理对宏观仓位的控制思路差别比较大,这也反映出不同医药基金经理在投资理念上的差别。其次10只基金的持股集中度都很高,基本在60%以上,在持股数量方面最高不超过50,最少基本不低于30,是一个比较合适的数量,一方面体现出基金经理对公司的深入研究,一方面又利于组合分散化。

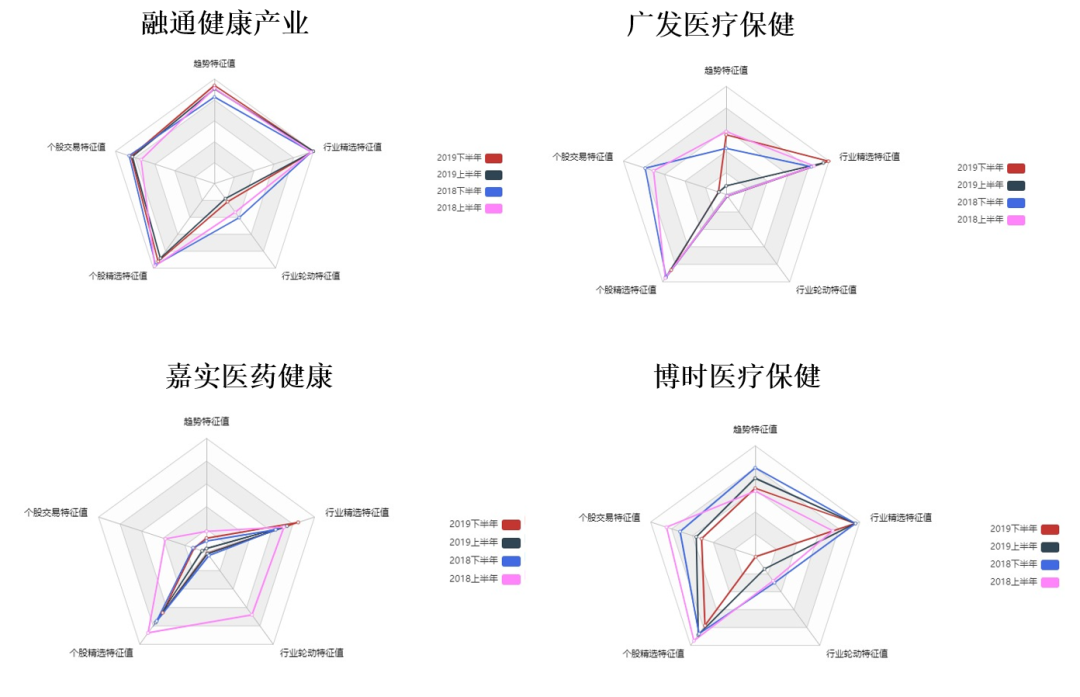

基金风格蛛网图

以好买独创的基金经理操作风格蛛网图来看,10只基金基本呈梯形状态。也就是说在行业精选(因为是医药主题基金)和个股精选上具有非常显著的特征,并且从各年来看,多数基金在以上两个风格特征值上保持稳定。

从细节上来看,工银瑞信前沿医疗风格面积有减少趋势,说明基金经理有逐步做减法的过程,减少个股交易和趋势操作带来的影响,专注于个股精选,同样的还有中欧医疗健康和华泰柏瑞生物医药。一般来看,基金经理在管理初期会有风格扩散现象,随着管理运作的不断完善基金经理会聚焦于自己最擅长的操作风格来减少其他操作模式带来的波动和影响。

此外,华夏乐享健康在个股交易风格上有一些加强;嘉实医药健康在个股交易、趋势上的特征几乎为0;融通健康产业在个股交易和趋势上均有比较明显的特征,并且近两年梯形形状几乎没有变化,说明基金经理万民远擅长通过多维度操作方式来获得超额收益,也符合其换手率较高的测算结果。

数据来源:Wind、好买基金研究中心(截至2020-04-25)

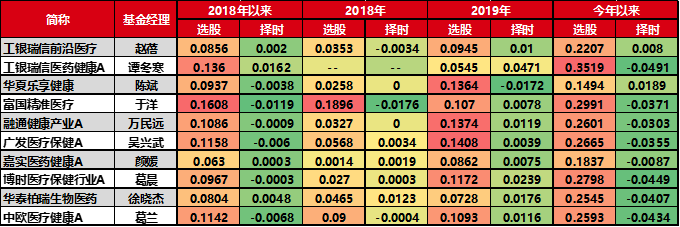

择时 VS 选股

我们用经典的T-M择时选股能力归因来分析基金获得超额收益的来源,基准指数用中证医药卫生指数,以考察基金经理在选股和择时两方面的能力,数值为正且越显著,说明基金经理就越具备这方面的能力。

数据来源:Wind、好买基金研究中心(2018-01-01至2020-04-24)

以上医药主题基金在择时能力上普遍不佳,但在选股能力上表现优异,分年度来看从2018年至今每年都具备正选股能力。基金对比的角度看,选股能力持续性较好的是中欧医疗健康和富国精准医疗。

5

医药基金展望

此处我们用文章最初的47只医药主题基金2019年年报数据,只统计47只基金重仓股的市值合计。只列举市值最高的前30只股票。持仓市值最大的几只股票是恒瑞、长春、药明、爱尔、迈瑞、泰格、通策等,这几只股票重仓的基金数基本都在20只以上,其中恒瑞和长春有80%的基金重仓,药明康德有70%的基金重仓,可见医药主题基金在行业龙头上有聚集性。从行业板块上看,持仓市值最高的前10只公司以医疗器械和医疗服务居多,而医疗器械在今年以来涨幅最大,一方面要得益于疫情的利好,而服务相比而言则表现一般,但近一个月有所反弹,比如通策和爱尔,而医疗器械公司有调整趋势。

▼医疗主题基金重仓持股

数据来源:Wind、好买基金研究中心(2018-01-01至2020-04-25)

下图为申万医药7个三级行业与其他申万一级行业PE历史分位数对比。数据取截至2020年4月24日近5年的市盈率(TTM)。可以看到医药生物整体已经达到历史高位,细分行业来看,生物制品和化学制剂的估值达到历史高位。医疗器械经过一波涨幅也处于高位。化学原料药和重要处于历史中等水平。医疗服务在经历3月份比较大的回调之后位于历史均值以下,按估值来看仍有比较大的提升空间。而医药商业是7个板块分位数最低的,大约在30%左右。估值分位数可以辅助判断板块在未来的提升空间,但并不能做决定性判断。从目前的估值状态来看,医疗服务的空间比较大;化学制剂、生物制品、器械短期可能面临回调风险,但并不能否定长期向好的趋势。

▼指数估值

数据来源:Wind、好买基金研究中心(2016-04-24至2020-04-24)

6

结论

公募市场中包含医药关键字的主动权益型基金有一百多只,但如果按照2019年中报和年报第一大重仓行业为医药生物且占净值超过50%的筛选,就只有47只。我们认为这47只基金符合医药主题基金的定义。

那么47只医药主题基金该如何选择呢?

本文认为首先在医药敞口上波动不能太大,本文的规则是1)2019中报和年报在医药上的仓位变化不能超过15%,如果变化过大,后面可能会出现大幅偏移的情形;2)基金经理的管理时长不能低于1年,用来完全过度建仓期和团队磨合的问题;3)风险控制上基金经理管理以来在最大回撤上至少要低于医药生物指数,这样筛选后还有34只基金4)拿业绩来说话,2019年和2020年以来回报在这34只中都能排在前1/2,这样表明业绩的持续性强;5)最后选择最近报告期规模较大(大于5亿)和基金经理年限在2年以上,得到10只基金。

这十只基金的基金经理在业内拥有非常资深的经验,一半医学博士,一半10年以上行研经验+医学相关专业。那么这十只基金如何选择呢?我们不妨从基金经理的风格和持仓入手。

首先在全部持股的行业配置上,10只基金差别比较大。工银瑞信的两只以及广发医疗保健重配器械和服务;中欧医疗健康和富国精准医疗除重配服务以外,其他配置比较均衡;博时医疗保健和嘉实医药健康重配化学制剂;其他几只基金配置比较均衡。

此外,每位基金经理的操作风格和投资理念不同,也直接导致换手率不同。不过从测算数据来看,以上10只基金的换手率基本在2-3左右,操作风格基本都是个股精选性。当然也有比较高的,比如融通健康产业,从操作蛛网图来看也是交易型+个股精选型。从换手稳定性上来看,中欧医疗健康、工银瑞信前沿医疗、富国精准医疗三只在换手上保持在2-3左右,是比较合理的水平。

持股风格上,10只基金全部是成长型风格,如果从风格稳定性来看,工银瑞信前沿医疗、工银瑞信医药健康、广发医疗保健以及中欧医疗健康,这几只近一年来主要偏向大盘成长且风格比较稳定。

择时和选股能力方面,我们比较倾向于选股能力,因为过去择时正确不能保证未来择时正确,但好的公司未来大概率还是好公司。从T-M模型分析来看,这10只医药基金均在选股上能力优异而在择时上欠佳。如果从选股回报稳定上来看,中欧医疗健康和富国精准医疗稳定性高一些。

综上所述,本文对比的10只基金是比较优秀的医药主题基金,但并不否定其他医药主题基金未来的业绩,毕竟历史数据不能预测未来。从10只优选基金细化来看,在持仓细分领域、操作风格等方面均有不同,未来走势如何就要看几位基金经理对各领域提升空间的判断了。这当中如何选择,本文列举了几种方法供投资者参考,适合自己的才是最好的。