【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

文/前海开源基金首席经济学家杨德龙

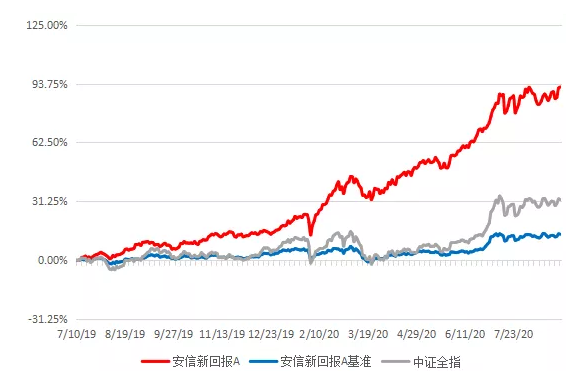

周一三大股指早盘高开后,指数出现了一定的震荡,创业板指数表现较弱。从板块来看,水泥、汽车、农业等板块表现较强,而油服、环保等板块则处于跌幅板前列,市场的赚钱效应一般,近期A股市场在完成探底后进入到筑底反弹阶段,但反弹的过程依然一波三折。值得关注的是,前期建议大家重点配置的消费白马股,在龙头股价不断创出新高的带领之下,消费股的超额收益很大,远远跑赢指数,也跑赢大多数股票。

上周A股市场迎来开门红行情,做多热情高涨,沪深两市一路高开高走,无论是消费还是科技都走出了强势走势,而沉寂已久的银行等金融板块也强势上攻,带领指数回升,虽然上周只有三个交易日,但上证指数、中小板指数和创业板指数全周分别上涨1.23%,2.04%和2.7%,上证指数则在盘中突破2900点整数关口。值得关注的是, 4月份外资重新流回A股市场,流入A股高达533亿,之前流出的部分几乎已经大部分流回,随着市场的回暖,外资流入步伐还将进一步加快。上周外资继续扫货白龙马股以及一些科技类龙头股。上周除了白酒板块集体大涨之外,已经低迷许久的科技板块出现了不同程度的反弹,特别是像半导体、计算机软件服务等出现了较好的回升。

根据统计,5G和芯片在上周涨幅都超过了10%,美股方面,科技股也出现大幅上涨,以科技股为主的纳斯达克指数,收回了今年以来的失地,在年内转为上涨。从3月下旬美股见底以来,纳斯达克指数反弹,已经超过30%,是美股三大指数里面反弹力度最大的,这一方面是由于海外疫情的扩散对科技股并没有太大的影响,主要影响的是消费服务业,那另外一点是美国科技股的实力较强,拥有比较强劲的现金流和庞大的客户群体,因此受到各路资金的追捧,美股科技股的走强对全球科技股的走势都有一定的提振作用。从2019年初我就建议大家关注消费、券商和科技这三大板块,过去一年多的时间,正是这三大板块轮番表现,带动了指数多次回到3000点之上,这一次上证指数逼近2900点,将来要想收复3000点无疑还是要靠这三大方向的股票。消费白马股代表了传统行业的一些优质的公司,科技龙头股则代表了未来经济转型的方向,既符合政策支持的领域,同时未来的增长空间也比较大,所以科技板块也有比较好的表现机会。券商作为行情的风向标,往往是在行情确立的时候才会有比较强劲的表现,所以在短期之内,券商股的表现还比较低迷,但是等到行情一旦确立突破3000点,券商股应该不会错过这轮行情。这次为了应对疫情的冲击,我国推出新基建计划达20多万亿,重点推动的就是像5G、新能源汽车、人工智能、半导体、大数据中心等行业,同时老基建仍然是占用资金量比较大的,因为老基建往往都是大项目,所以像水泥建材等板块也受到资金的关注,在今年发展新经济的同时来巩固原有行业的增长,这样才能够保障了我国经济率先复苏。

我一直倡导价值投资理念,从2010年起,我连续4年到美国奥马哈参加巴菲特股东大会,第一时间向大家推荐巴菲特的价值投资理念。巴菲特在过去55年创造2万倍的投资回报,让价值投资真正成为全球投资人最认可的一种普世的投资理念,很多人质疑价值投资不适合A股,而适合美股等成熟市场,但事实上过去几年价值投资在A股已经生根发芽,A股市场一些绩优股不断创出新高,特别是白酒龙头股已经不断创出新高,和16年相比涨了好几倍,反过来低价股特别是夕阳行业以及业绩持续亏损的公司,股价已经跌破2元,甚至有的跌破1元,现在2元以下股票的数量已经激增到100支以上,类似于香港股市的夕阳股,资金不断地边缘化这些低价股,导致这些低价股有退市风险,一元面值退市是一个利器,相当于清理了很多垃圾股、低价股,同时也会让投资者在实践中认识到只有买好公司,做好公司的股东,才能分享市场的成长,否则很容易被边缘化,两极分化的现象会越来越严重,特别是现在A股进入到机构投资者时代,机构的占比已经达到了50%左右,将来势必会进一步增长,特别是在外资持续流入的情况下,资金会一直偏好于白龙马股。

从2016年我提出白龙马的概念以来,很多白龙马已经不断地创出新高,涨了好几倍,这一点需要大家密切注意,白龙马即白马加行业龙头,这是真正代表中国改革开放以来的成果,这些公司的股权价值会越来越高,由于中国好的企业数量有限,所以这些好公司的股权有较强的稀缺性,公司股权随着越来越多资金的认可将会有更高的估值,在居民储蓄大转移的背景之下,好公司的估值还将进一步提升,建议大家一定要坚持价值投资,做好公司的股东,才能分享A股市场长期的投资回报,绩差股和题材股要果断远离,换到绩优股上,这也是我过去几年反复给大家讲的价值投资理念。巴菲特曾经说过,我宁愿以普通的价格买一个伟大的公司,也不会以一个伟大的价格买一个普通的公司,现在A股市场的分化已经非常明显,这不是一个短期现象,而是长期的发展趋势。事实上美股同样是属于分化的市场,过去十年美股大牛市实际上主要是有前七大科技龙头股的带动,美股前十大股票的市值都是几千亿甚至上万亿美元,美股也存在一些无人问津的小盘股,市值只有几十亿美元甚至更低,其实在任何市场资金都是追逐能够带来长期回报的好公司,传统上人们认为小公司相比大公司有更大的增长潜力,实际上在头部效应之下,真正的龙头公司才会有更大的发展空间,才会有更好更持续的表现,就像微软、亚马逊、苹果一样,他们在一千亿美元的时候,就被认为是巨无霸了,但现在市值达到万亿美元的级别,又涨了10倍,而很多小公司被市场淘汰,直到退市,这一点值得每个投资者反思。