【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

本篇摘要:

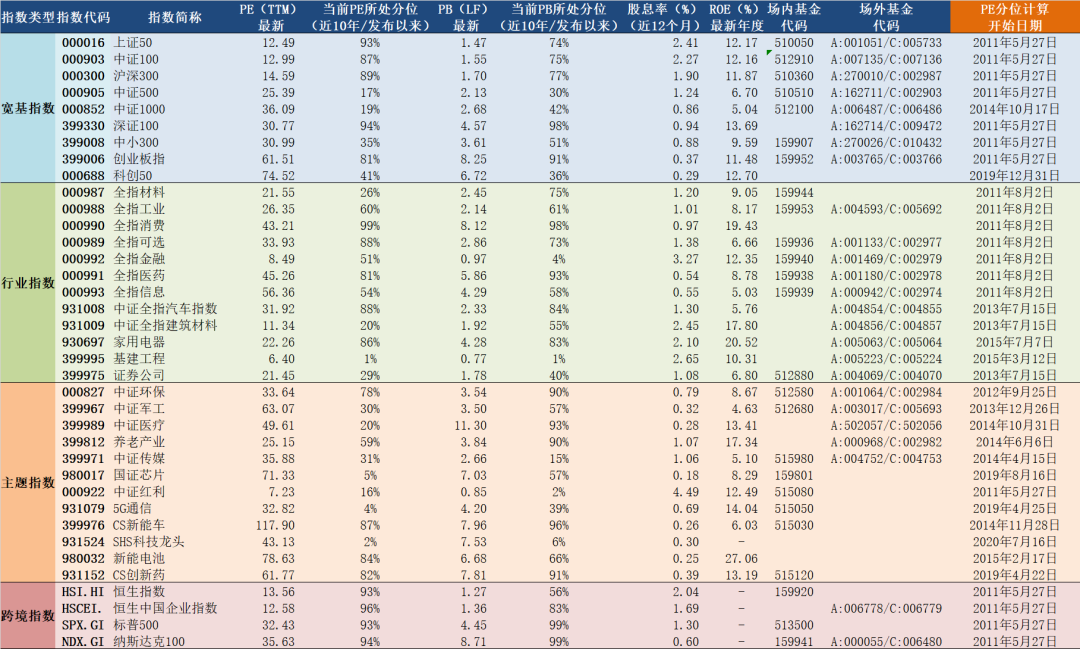

【市场观察1】海外:再通胀交易卷土重来,铜与道指齐创新高

【市场观察2】A股:政治局会议重申政策不急转,结构性改革有望继续发力

【市场观察3】高息股:高息股今年超赢显著,亚太地区值得重点关注

盈利增长与股息收益驱动今年全球股市回报

△资料来源:FactSet,MSCI,标准普尔,摩根资产管理。*所有回报基于MSCI回报总额指数(正式)数据,但美国回报基于标准普尔500指数。**市盈率扩张基于预期市盈率。***每股盈利增长预期基于未来12个月综合盈利预测。反映截至2021年3月31日的最新数据。

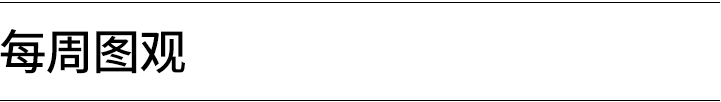

海外:再通胀交易卷土重来,铜与道指齐创新高

■ 美财长称或需加息以防经济过热,再通胀交易卷土重来:

本周通胀预期再度主导全球市场,铜等大宗商品齐阶段新高,股市上顺周期行业、价值股领涨,成长股和科技股显著回调。美国财长、前美联储主席耶伦周一接受媒体采访时表示,可能需要适度加息,以防美国经济因政府支出水平提高而过热。这一表态引发市场巨震,尽管随后她澄清此非预测或建议,其尊重美联储独立性。在此背景下,再通胀成为本周全球市场的主导逻辑,铜价和道琼斯指数创出历史新高,锡、铝、镍等其他有色金属也创出数年来的阶段新高。

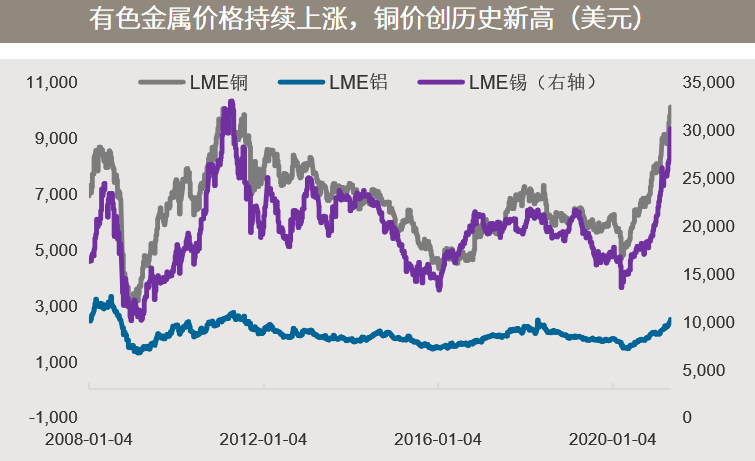

■ 短中长周期兼顾,把握区域与行业轮动机遇:

历史上看,许多周期性行业,包括金融和银行、原材料、工业和能源,会在收益率上行的环境下跑赢基准指数。这些行业也会得益于全球范围内的经济复苏。从指数的行业构成来看,周期性行业的反弹可能利好去年表现相对落后的地区,包括欧洲、东盟各国和亚洲以外的新兴市场。尽管中国股票、美国股票和科技股整体上属于长线战略性配置的核心资产,但在未来几个月中,投资者或可在不同的行业和地区分散投资,从而更好地把握全球经济复苏带来的机会。

△资料来源:(上)万得,数据区间2008.01.01-2021.05.07;(下)MSCI各个区域指数,行业占比来自指数单张,数据截至2021.04.30。

△资料来源:(上)万得,数据区间2008.01.01-2021.05.07;(下)MSCI各个区域指数,行业占比来自指数单张,数据截至2021.04.30。A股:政治局会议重申政策不急转,结构性改革有望继续发力

■ 重申政策不急转弯,结构性改革继续发力:

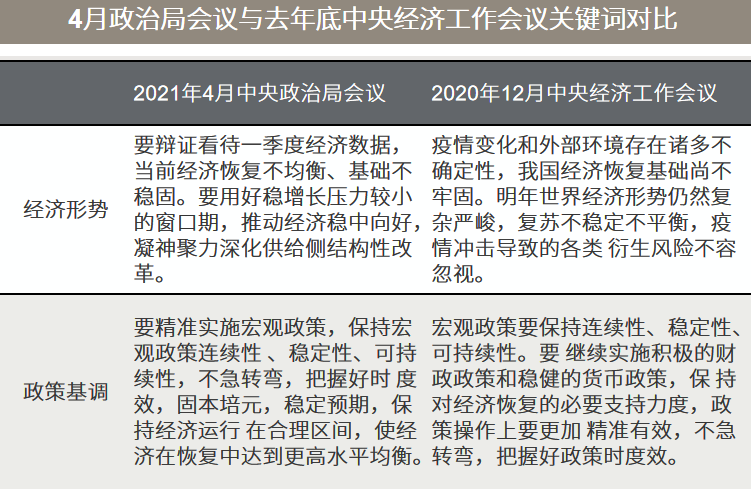

中共中央政治局4月30日召开会议,分析研究当前经济形势和经济工作。会议指出,要辩证看待一季度经济数据,要利用“稳增长压力较小的窗口期”推动结构性调整。“辩证看待经济数据”一方面是指一季度经济大幅反弹很大程度上得益于低基数,另一方面也指当前的经济复苏仍不平衡,例如外需修复好于内需、生产端的修复好于需求端。尽管会议再次重申宏观政策“不急转弯”,但“稳增长压力较小的窗口期”的表述或意味后续政策将向结构性改革和“重质量的发展”倾斜。

■ 顺周期资产再度领涨,行业与风格均衡配置:

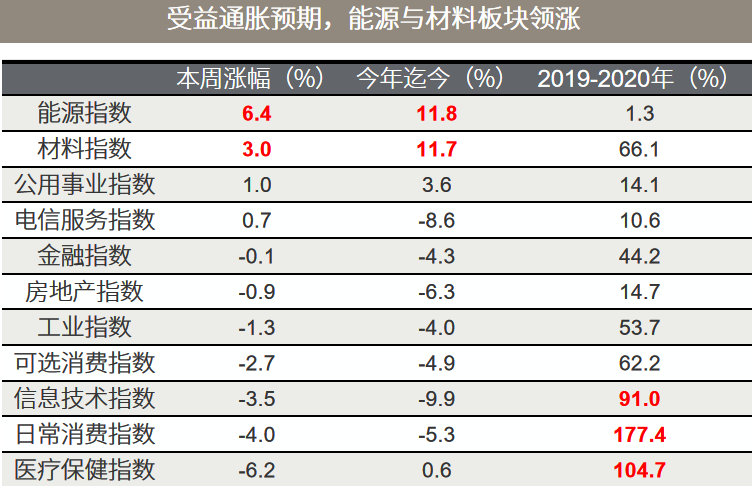

本周A股也秉承全球市场再通胀交易的逻辑,价值和周期股领涨,成长板块显著回调,行业上能源与原材料领涨,医疗保健、日用消费和信息技术领跌,其中美国关于放弃疫苗专利的表态也加剧了医药板块的波动。尽管今年以来大盘整体处于宽幅震荡的格局,但在经济复苏的背景下,顺周期行业和价值股的结构性机会显著,成长板块的超跌反弹机遇也很大,例如创业板指在4月份大涨超12%。站在当前时点,顺周期资产过去2年显著落后的局面已经得到一定纠正,行业与风格配置上可以更加均衡,短中长期的结构性机遇需要兼顾,避免投资组合出现过大的波动。

△资料来源:(上)万得,数据截至2021.05.07;(下)根据官媒资料整理。

△资料来源:(上)万得,数据截至2021.05.07;(下)根据官媒资料整理。高息股:高息股今年超赢显著,亚太地区值得重点关注

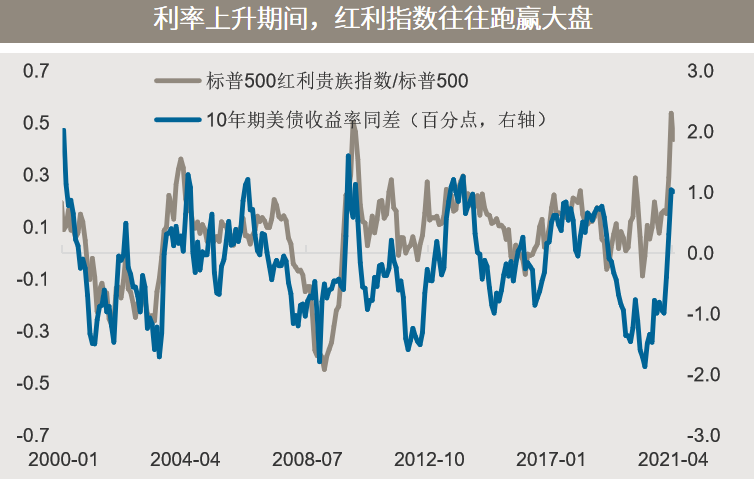

■ 受益今年宏观环境,高息股显著跑赢大盘:

在今年经济复苏、利率回升的背景下,高股息策略备受全球投资者市场追捧。截至周五,无论是海外还是中国股票市场,红利指数均大幅跑赢大盘指数。一方面,高息股大多来自成熟行业和顺周期行业,经济复苏的大环境有助于加速相关企业的盈利修复和增长;另一方面,高息股往往偏价值,估值水平本就较低,因此即便利率回升,对其估值的拖累也并不显著。因而,在今年的宏观环境下,高息股呈现出攻守兼备的特征。

■ 强劲盈利增长支撑股息派发,亚太高息股可重点关注:

从过往历史来看,企业盈利与股息增长息息相关。在今年全球疫苗加速施打、经济加速复苏的背景下,预计企业盈利的强劲增长有望带动企业增发股息,从而惠及高息股。尽管今年迄今涨幅领先,但在海外复苏加速的趋势下,全球高息股的估值仍有进一步修复的空间。受益全球经济复苏的亚太地区的高息股值得重点关注,尤其是A股和港股中的高息股。根据摩根资产管理对MSCI综合世界指数成分股按区域的分拆,截至3月末,亚太(除日本)拥有最多的股息超3%的股票(241家),欧洲(110家),美国(96家),新兴市场(除亚洲),日本(56家)。