【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

自我隔离的闭关修炼期

家里那些蒙尘的厨具终于翻身

成为被重用的宝贝

超市的面粉和酵母也卖脱销

众多人们满怀信心 磨刀霍霍向厨房

化身为黑暗料理师

首先,请先观赏小华家同事前期杰作

No.1 真の烧面?

No.2 真の碳烤虾?

No.3 变异的可乐鸡翅?

还有那些“爆炸”全黑的蛋糕

饺子煮了之后馅料全散开变成饺子汤的事儿

咱们也就不说了...

虽然这位同事历经多次挫败

但造就了坚强勇于尝试的好品质

终于在居家隔离期间进阶到“能咽下去”的级别了

例如,“碳烤虾”回魂了

再例如,变异的可乐鸡翅也看起来正常了

虽然厨艺这件事,不是人人有天份

但在“吃肉”这件事上

就真的是人人与生俱来

有句俗语是这么说的

“吃过的肉都是会还回来的”

那些天马行空的美食

最后都变成了体重秤上

不断向上飙升的数字

人是铁 肉是钢

你知道吗?咱们中国人

一年要吃掉约七亿头猪、70亿只鸡

煎、炒、炖、煮、灼、溜

中国人吃肉的那些事儿

都可以写出一部简史

正因此

背后的养殖产业链也是一个非常大的产业

其中潜藏非常大的投资机遇

尤其是眼下中国的养殖产业

还发生了一些新的变化

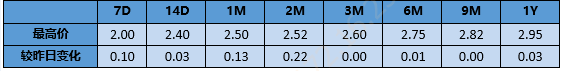

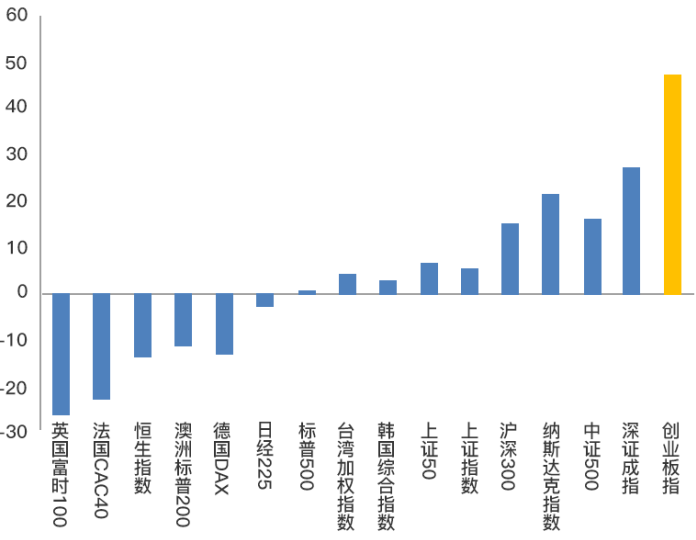

(数据来源:Wind;时间截至2020.4.23)

银华内需精选基金经理刘辉

尤其看好农业板块养殖产业的投资机会

以及转基因带来的种业机会

他表示——

➤非洲猪瘟影响下的猪肉养殖龙头公司。

中国原有的养殖产业是非常分散的,主要是个人散养户来完成肉食的提供。以猪肉为例,中国那么多的上市公司的猪肉供应量其实加起来也不超过10%。但在非洲猪瘟影响下,产业本身极度分散化的供应结构会发生变化。

这意味着企业需要大规模的提高防护成本,而且要求企业对这个防护过程中要有很高的成本控制能力,擅长这种精细化管理、工业化的大型生猪养殖企业具有非常明显的优势,其供应份额会得到快速提升。

划重点:这个过程是当前养殖业的最主要投资逻辑,是一个成长的投资逻辑,越是龙头的公司就越应该受到关注。

➤转基因技术发展下的种业龙头公司。

除了猪肉养殖以外,转基因也有望带来种子行业格局的变化。种子行业的供应结构也非常分散,而龙头公司的市场份额是很低的。转基因的出现会推动中国种子行业公司的结构转型,未来很可能也会出现像养猪产业集中度不断上升的过程。

划重点:由于转基因的高技术特征、以及生物农业对农业生产的介入,使得龙头公司和非龙头公司之间的技术差出现重大变化,预计未来的种子行业会逐渐向龙头公司集中。

从古至今,中国都是一个农业大国

也使得中国人的饮食文化博大精深

一样食材20种吃法是国人特有的本领

这不居家隔离刚刚结束

各地方政府就开始狂派消费券

关怀国人的吃穿住行用,刺激经济

因此,消费板块在政策和内需的刺激下

也迎来新一轮的发展机会

而这也是刘辉后一阶段的布局重点

➤大规模消费政策利好必选消费。

预计未来会有消费刺激政策,估计更多还是体现在必选消费品上,比如肉类、粮食、家庭日常生活必须用品等等。

➤白酒+医药,注重挖掘长牛股。

白酒和医药都是看好的行业,也同样都是内部有较大分化的板块。

白酒方面,主要是国内中高端白酒的重大投资机会,它们有望赢得更大的市场份额;

医药方面,医药属于长牛板块,但内部分化更厉害,需要找准方向、找准长牛公司。目前银华内需也在医药板块里做了一些布局,目前来看整个进展还是不错的,希望能在这里面挖掘出一些长牛股。

除了农业和消费中的白酒、医药

刘辉最看好的板块仍然包含科技股

毕竟5G浪潮正扑面而来

新能源也已经融入到生活的方方面面

此前的科技股行情只走了一半

因为疫情戛然而止反复震荡

但立足产业看未来

科技板块确实值得重点布局

对于此前一直看好科技股的刘辉表示——

➤科技股至少是三年的长周期机会。

非常看好科技股后市。2018年的下半年,科技股出现了较大跌幅,我从中看到重大投资机会的出现,而且是一个至少三年(2019年到2021年)维度的长周期投资机会。目前整体调整幅度基本上接近到位,但是调整、震荡的时间可能还不太够。因此,我们还在静静地等待整个科技股调整的时间和空间都基本到位。

➤细分板块看好5G、云计算、半导体等。

谈到细分板块,首先新基建像5G建设、数据中心、云计算、存储等,本来今年业绩的确定性相对比较好,所以后续应该还会有一些机会。而半导体现在的跌幅比较大,是由于前面涨幅太大,调整的时间可能比较长,需要多一点耐心。银华内需基金对科技股保持密切的关注,对科技股中长期的投资比较有信心。

综合来看——

刘辉所管理的银华内需精选,目前重点布局及看好三大领域:

➯首先,农业股方面,看好养殖业、种植业的龙头;

➯其次,看好必选消费行业,白酒、医药都是重点关注领域;

➯最后,长期看好科技股的机会,但科技股短期仍然需要震荡蓄势。

在A股估值低位和经济复工回暖之际,3000点之下的“黄金坑”更值得布局权益资产,选择银华内需精选布局未来的三大投资主线,将更大机会获利!

该基金的掌舵人刘辉,是一位经过实战证明,能够横跨,新兴行业和传统行业的绩优基金经理,他精准预判了2019年农业基本面反转和科技产业的爆发,并提前于低位布局。从业绩来看,近两年银华内需精选净值保持波动向上。他对产业的深入理解和前瞻布局,是该基金净值不断新高的法宝。

(2019年、近两年、成立以来累计净值增长率、同类排名的数据来源于银河证券;刘辉任职回报、同期业绩比较基准涨幅的数据来源于Wind;时间截至2020年5月1日)

风险提示:

刘辉履历:2011-2013年任中信证券臻选价值成长、中信证券稳健回报投资经理。2016年11月加入银华基金。2017年-2018年任银华道琼斯88精选证券投资基金基金经理。自2017年3月15日至今任银华内需精选混合型证券投资基金(LOF)基金经理,2019年12月13日起兼任银华成长先锋混合型证券投资基金基金经理。

银华内需精选于2009年07月01日成立,2010、2011、2012、2013、2014、2015、2016、2017、2018年、2019年的净值增长率依次为5.96%、-41.78%、2.27%、20.38%、25.03%、86.95%、-13.70%、-0.12%、-33.25%、100.36%。(数据来源:基金定期报告)

刘辉管理的银华成长先锋于2010年10月8日成立,2011年、2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年的净值增长率依次为-21.31%、-2.98%、14.34%、26.99%、40.12%、-29.64%、-3.94%、-26.72%、58.96%。(数据来源:基金定期报告)

本材料由银华基金管理股份有限公司提供,不构成投资建议或承诺。我国基金运作时间短,不能反映股市债市发展的所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金的业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低不预示未来业绩表现,完整业绩见产品详情页。基金有收益波动风险,投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征和相关风险,具备相应风险承受能力。市场有风险,投资需谨慎。

本基金可根据投资策略需要或市场环境的变化,选择将部分基金资产投资于科创板股票或选择不将基金资产投资于科创板股票,基金资产并非必然投资于科创板股票。基金资产投资于科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于市场风险、流动性风险、信用风险、集中度风险、系统性风险、政策风险等。