【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:老罗话指数投资

01 传媒行业一季报解读

(数据来源:Wind,东吴证券研究所)

整体:今年一季度游戏板块表现亮眼,影视板块受疫情影响较大。

2019Q4/2020Q1传媒行业整体收入2017/1143亿元,同比增速分别为14%/-19%。行业在2019Q4延续了收入增速反弹的趋势,显示在没有疫情因素影响下,行业底部复苏得到了延续。2019Q4中,除影视及广电行业外,所有细分领域收入均实现正增长。2020Q1,除游戏及营销板块外,其他板块收入均不同程度下滑,游戏板块增幅领先,影视板块下滑幅度最大。

利润方面,传媒行业2019Q4/2020Q1合计实现归母净利润-317/62亿元,2020Q1同比下滑46%。2019Q4大幅亏损主要是由于商誉减值,但减值额相比18Q4 有大幅减少,趋势向好。220Q1,游戏及互联网服务板块利润分别实现37%/43%的增长,影视板块出现明显亏损拖累明显。

下面我们按传媒板块子行业分别来谈谈季报的情况

游戏:疫情期间增长提速,龙头市占率提升趋势延续。

2020年第一季度,中国游戏市场实际销售收入732.03亿元,同比增长29.71%,环比增长25.22%。就上市公司层面而言,游戏板块2019Q4/2020Q1收入增速分别为 12%/24%,在传媒行业所有板块中表现最佳,符合我们再疫情期间对于行业的判断。

2019Q4/2020Q1 行业归母净利分别为-58.2/43.3亿元,对应增速为-59%/37%,2019Q4受到商誉减值、坏账计提等一次性因素影响,行业整体亏损,但相比2018Q4情况已经大为改观。2020Q1行业在收入高增长及利润率提升背景下,归母净利润同比实现了亮眼的增速。经营性现金流方面,2020Q1行业经营性净现金流为46.6亿元,同比增长386%。

龙头企业表现优于行业平均,其在收入端实现更高增长,行业增长修复叠加格局改善,看好行业重点龙头公司基本面持续改善,当前估值仍然具有吸引力。

影视:疫情冲击最大板块,院线Q1大幅亏损。

2019Q4/2020Q1影视行业收入同比增速分别为-12%/-63%,一季度影视板块为传媒行业受疫情冲击最大板块。在影视剧制作公司中,仅华策影视在2020Q1实现收入正增长,主要得益于数部影视项目收入的确认,包括《拾光里的我们》、《完美关系》等电视剧及《天使陷落》等电影。

疫情为行业发展、公司经营带来了更多不确定因素,也影响了2019年开始的去库存及现金流回暖的趋势,但研究员依然看好当前行业处于底部的长期投资价值,具有充裕现金储备及优质产品研发能力的龙头企业依然值得重点关注。

院线行业受到疫情影响最为直接,行业至今仍未恢复营业,导致2020Q1收入普遍迎来较大幅度的下滑。行业在传媒板块中也属于经营杠杆最高的子行业,因此,在疫情影响下,行业利润及现金流也面临较大的考验。

就利润端来看,行业归母净利同比有较大幅度下滑。亏损额度最高的上市公司为万达电影,2020Q1实现归母净利润-6.0亿元,同比减少10.3亿元。其次为中国电影及文投控股,分别亏损2.3/1.7亿元。预计院线行业未来有望出台帮扶刺激政策,包括协调出租方减免租金,推动电影专项资金给予贷款贴息,支持各地购买发放电影票券等,未来行业有望逐步复苏。

出版报刊:线下发行零售仍待恢复,盈利能力保持较高水平。

疫情导致线下零售书店暂时停业,发行及线下零售业务受到较大影响,根据开卷图书统计,2020Q1整体图书零售市场同比下降15.93%,网店渠道同比上升了3.02%,实体店渠道同比下降了54.79%,2-3月实体书店停业造成行业大幅度下滑。2019Q4/2020Q1出版报刊行业收入增速分别为5%/-18%,一向稳健的出版行业在一季度也受到了来自疫情的影响,今年一季度出现收入增速大幅下滑。

2019Q4/2020Q1行业归母净利润34.1/18.2亿元,同比增长-234%/-39%。2020Q1 行业净利率为9.1%,同比下滑3个百分点,销售费用率及管理费用率均略有提升。

广电:竞争依然激烈,疫情下产品升级及区域整合更显紧迫。

广电行业2019Q4/2020Q1 收入同比下滑6%/3%,其中仅东方明珠、华数传媒、天威视讯在一季度同比实现正增长,其他地方广电企业在2020Q1收入均同比负增长。利润端普遍下滑,行业2019Q4/2020Q1 归母净利润同比下滑32%/87%,受到互联网媒体及IPTV、OTT等大屏新媒体的冲击,传统广电产品亟待升级,当前行业仍处于投入及整合阶段,未来期待全国一张网取得进展及5G相关业务落地带来增量。

营销:游戏、电商营销需求高增长

营销全行业在2019Q4/2020Q1实现收入481.0/364.7亿元,同比增长6%/1%,行业增速主要受到龙头企业的增速影响,整体来看,游戏、电商行业营销业务高增长,分众传媒、蓝色光标等龙头企业表现优于行业整体水平。

营销全行业在2019Q4/2020Q1实现归母净利润-82.3/1.7亿元。

02 传媒行业公募(前十大)持仓分析

(数据来源:Wind,中信证券研究所)

整体:基金重仓传媒行业连续两个季度实现超配,龙头股受公募青睐。

一季度基金重仓股规模占其A股持仓规模约50%,对跟踪基金各行业配置变化具有重要的指向意义。2020Q1,传媒行业基金重仓规模环比增长27.89%超450 亿元,超配0.75个百分点,连续第二个季度实现超配。其中,主动型基金成为增持传媒行业的主力,其中偏股混合型基金贡献行业重仓增量的75.34%,显示公募基金尤其是主动型基金配置传媒行业的热度继续提升。从配置方向来看,行业龙头依然是基金热门配置领域,基金重仓前10的公司占整体重仓近9成,主要为游戏、大屏新媒体以及院线等龙头企业,且成为基金加仓的主要方向,其中芒果超媒、三七互娱、吉比特、完美世界、华策影视的基金增持规模均超10亿元。

2020Q1公募基金重仓规模占其A 股总持仓规模的50.38%:

2020Q1公募基金合计资产总值达到17.97万亿元,环比2019Q4增长15.78%;其资产净值规模达16.38万亿元,环比2019Q4增长14.5%。其中,2020Q1公募基金持股A股市值达到2.69万亿元,环比2019Q4增长5.0%,同比2019Q1增长31.09%;公募基金持股A股市值占基金净值比例达16.4%,环比2019Q4减少1.48个百分点,同比2019Q1增长1.51个百分点。

2020Q1公募基金A股重仓股市值规模合计1.35万亿元,环比2019Q4增长6.63%,同比2019Q1增长36.07%。纵向来看,2019Q1-2020Q1公募基金重仓A股规模占其持股A股市值规模的比例分别为48.53%、50.48%、53.89%、49.61%、50.38%。基金重仓股市值规模占基金A股总持仓的比例稳定在50%上下,对基金配置特点具有重要的指向意义和跟踪价值。

传媒行业连续两个季度收获超配:

结合公募基金披露季报数据显示,2020Q1公募基金重仓传媒行业市值规模达到452.85亿元,环比2019Q4增长27.89%,占传媒行业流通市值的4.31%,环比增长1.12个百分点。

2020Q1基金重仓传媒行业市值规模占基金重仓股总规模的3.35%,较2019Q4的2.79%增长0.56个百分点,相较传媒行业标准配置比例超配了0.75个百分点,成为2019Q4行业实现公募基金自18Q3以来首次超配后连续第2个季度实现超配,基金配置比例创近8个季度新高,显示基金配置传媒行业的趋势继续提升。

主动型基金重仓配置占主流,贡献9成行业重仓规模及增量:

从基金配置类型来看,一季度偏股混合+灵活配置+普通股票型三类主动型基金合计重仓传媒行业市值规模达413亿元,环比增长27%,占基金重仓传媒行业市值的91.29%,贡献基金重仓传媒行业市值增量的89.01%。

主动型基金配置传媒板块的热度继续提升。其中偏股混合型基金重仓传媒行业市值规模近207亿元,环比增长56.12%,贡献基金重仓市值增量的75.34%,显示偏股型基金成为加仓传媒行业的主力。

其中,偏股型基金是文化娱乐以及互联网媒体板块的配置主力,而灵活配置型基金则是广告营销与传统媒体板块的配置主力;部分基金公司持仓规模有明显提升。

细分龙头依然获得重配,院线及内容制作的龙头企业获基金增持:

从细分行业来看,基金重仓文化娱乐与互联网媒体板块规模显著提升,重仓规模分别为267.4亿和110.5亿元,环比分别提升43.43%和40.66%,二者合计获得行业基金重仓规模的83.45%,而广告营销与传统媒体板块的重仓规模环比均有下降。

从个股来看,大屏新媒体、游戏、影视和院线等行业龙头依然是基金重仓的方向,基金重仓行业内TOP10个股规模合计达到393.45亿元,环比提升26.6%,占行业重仓规模的86.9%,基金持仓行业集中度依然较高。纵向来看,2020Q1基金继续增持大屏新媒体(芒果超媒、新媒股份)及游戏头部企业(三七互娱、吉比特、完美世界、世纪华通以及巨人网络等),院线龙头万达电影以及剧集头部企业华策影视、大众图书领域的新经典均位于基金重仓增持TOP10序列。

附:重点个股机构持仓情况

(数据来源:Wind,中信证券研究所)

2020Q1公募基金持仓市值前10名个股:芒果超媒(96.3亿元)、完美世界(70.01亿元)、三七互娱(66.59亿元)、分众传媒(53.43亿元)、吉比特(40.75亿元)、顺网科技(15.98亿元)、万达电影(13.83亿元)、新媒股份(12.95亿元)、华策影视(12.54亿元)、掌趣科技(11.07亿元)。

2020Q1公募基金持仓市值占流通市值前10 名个股:新经典(30.87%)、芒果超媒(26.49%)、新媒股份(26.19%)、顺网科技(15.57%)、中信出版(14.68%)、三七互娱(14.37%)、吉比特(13.86%)、华策影视(13.65%)、奥飞娱乐(12.71%)、完美世界(12.69%)。

2020Q1基金重仓市值增加额前5名个股:芒果超媒(26.26亿元)、三七互娱(25.11亿元)、吉比特(24.46亿元)、完美世界(23.37亿元)、华策影视(11.04亿元)。

2020Q1基金重仓市值减少额前5名个股:分众传媒(-18.08亿元)、游族网络(-5.53亿元)、掌趣科技(-4.39亿元)、光线传媒(-2.89亿元)、顺网科技(-2.43亿元)。

2020Q1基金重仓占流通盘比例增加前5名个股:新经典(14.12pct)、华策影视(12.18pct)、新媒股份(8.93pct)、中信出版(6.06pct)、中广天择(4.21pct)。

2020Q1基金重仓占流通盘比例减少前5名个股:元隆雅图(-10.85pct)、横店影视(-8.09pct)、游族网络(-2.83pct)、掌趣科技(-1.42pct)、引力传媒(-1.31pct)。

03 高效便捷地布局传媒行业——中证传媒指数

1. 基本情况

中证传媒指数是未来响应政府在2014年工作报告中提出的“以创新支撑和引领经济结构优化升级”这一目标而编制的反映传媒板块整体走势的指数。它以中证全指为样本,将其中的广播与有线电视、出版、广告、电影与娱乐、互联网与售货目录零售、互联网软件与服务、家庭娱乐软件、数据处理与外包服务等行业的股票纳入中证传媒主题,并最终选取50只股票构成指数,其基本信息如下:

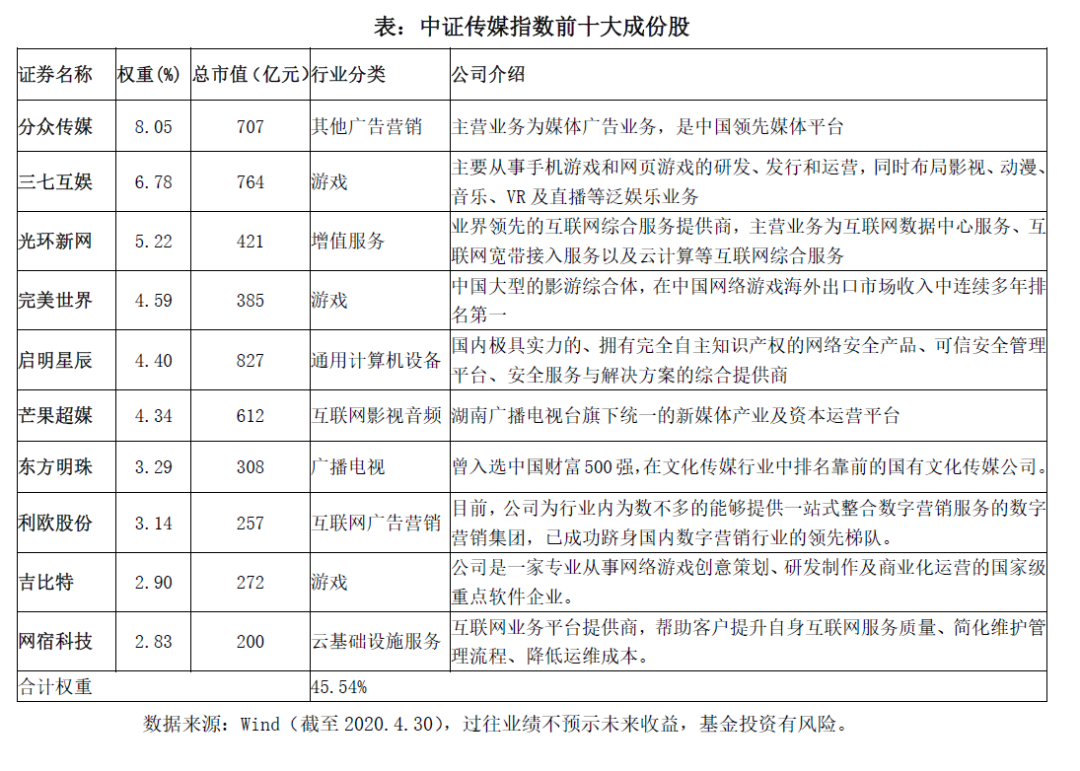

2. 行业分布与主要成份股

按公司行业属性分类,中证传媒指数主要分布于游戏、广告、影视、广播电视和出版五大行业。可以看到的是,影视板块在指数中的占比仅为9%,因此,在电影端,疫情对中证传媒指数的影响相对较小。而中证传媒指数前十大权重股大多是游戏、广播电视等受益于疫情的企业,因此未来成长空间大。

3. 历史走势

自上市以来,中证传媒指数就表现出了较高的波动性,因此将在市场前景较好时表现更好(如2013年4G开始商用),市场低迷时表现则较差。从年度走势来看,自2016年以来中证传媒指数已经经历了深度回调,未来下跌空间相对有限,当前具有较好的投资价值。

4. 估值

截至2020年4月30日,中证传媒指数动态市盈率PE(TTM)为73.99倍,位于上市以来94%分位数;市净率PB(LF)为2.94倍,位于上市以来21%分位数。然而,考虑到2018、2019年传媒板块存在较多商誉、应收款及存货减值,动态市盈率PE(TTM)和市净率(LF)并不能十分全面的反映传媒指数的估值水平,因此我们以动态市销率PS(TTM) 作为板块估值基准,而当前动态市销率PS(TTM)仅为2.89倍,位于上市以来10%分位数,仍在一个较低的水平。

5. 盈利预测

就盈利预测数据来看,中证传媒指数成长性十足,净利润增长率和每股收益增长率(摊薄)在2018、2019年受商誉减值等影响以后,2020年深蹲起跳,预计将分别实现83.02%和159.60%的大幅增长(Wind数据)。同时,上述指标在2021年也都将保持高速增长,预期净利润增长率2021为:24.43%,预期每股收益增长率(摊薄)2021为:24.45%。

良好的成长性对于估值仍然处于修复期的传媒指数来说,有望实现戴维斯双击。