【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

文丨陶辉东

来源丨投中网

2021年5月6日,耶鲁大学发布消息称,耶鲁大学首席投资官、投资大师大卫·史文森于5月5日因癌症去世,享年67岁。

大卫·史文森生前执掌耶鲁大学捐赠基金长达36年时间,是一位收获了无数赞誉的传奇投资家,机构投资的教父级人物。摩根士丹利投资管理公司前董事长巴顿·比格斯曾经说,世界上只有两位真正伟大的投资者,他们是巴菲特和史文森。

在全球VC/PE行业的发展史上,大卫·史文森也是一位绕不去的人物。大卫·史文森是PE基金的最早支持者之一,正是他开创了大学基金会投资于VC/PE基金的做法,也很大程度上影响了全球其它机构投资者对VC/PE基金的资产配置理念。

在中国,大卫·史文森也影响了很多投资家。他是高瓴创始人张磊在耶鲁求学时的导师,也是高瓴资本的第一位LP。

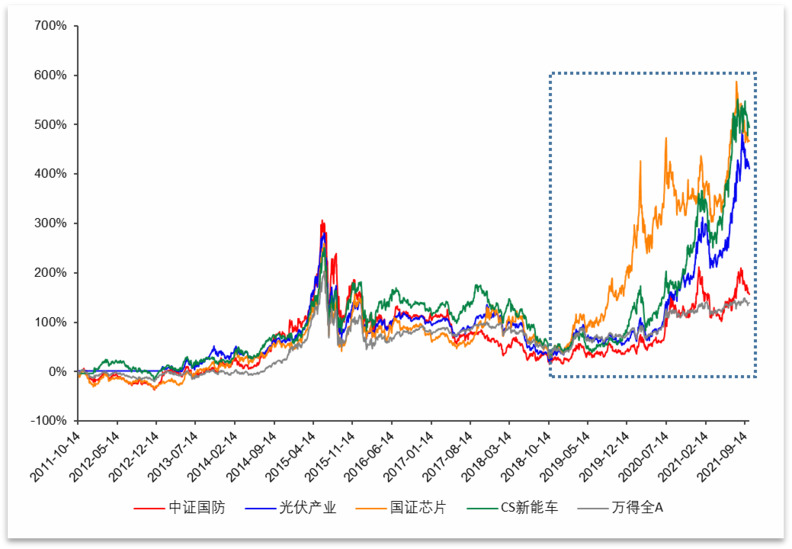

创奇之路:30年300亿美元超额收益

在大卫·史文森执掌期间,耶鲁大学捐赠基金穿越了数次周期,包括2000年的互联网泡沫,2008年的金融危机,创造了傲人的长期业绩。在过去20年间,耶鲁大学捐赠基金的年化收益率为9.9%,相对于市场平均收益率,创造了257亿美元的超额收益;过去30年间,耶鲁大学捐赠基金的年化收益率是12.4%,创造了341亿美元的超额收益。在过去三十年间,耶鲁大学捐赠基金是美国最成功的机构投资者之一。

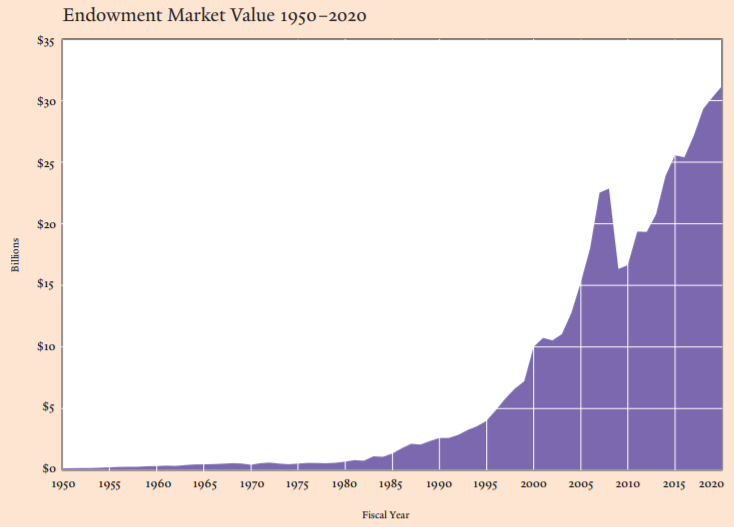

耶鲁大学捐赠基金的市场价值变化

根据耶鲁大学投资办公室披露的数据,截至2020年6月30日,耶鲁大学捐赠基金总额为312亿美元。大卫·史文森创造的投资收益超过了耶鲁大学获得的捐赠收入,等同于再造了一只捐赠基金。

耶鲁大学捐赠基金是耶鲁大学最大的财政来源,教师薪水、学生奖学金、运营开支都要从捐赠基金里出。在2020财年,耶鲁大学捐赠基金为耶鲁大学提供了15亿美元的支出。因此耶鲁大学作为世界名校的成功,与耶鲁大学捐赠基金成功是分不开的。

“耶鲁模式”的基石:重仓VC/PE

1985年,大卫·史文森放弃了在雷曼兄弟的高薪工作,毅然接受母校的召唤出任耶鲁大学投资办公室CEO,据报道他为此接受了80%的降薪。

回到耶鲁之后,大卫·史文森对耶鲁捐赠基金的投资组合进行了大刀阔斧的改革。在大卫·史文森入主前,耶鲁大学捐赠基金跟其它的大学捐赠基金一样,把绝大部分资金投向国债、债券、美国国内股票等高流动性、低收益率的资产类别。而大卫·史文森大手一挥,大幅降低了对这些传统资产类别的投资,把目光转向了当时还不在主流机构投资者视野中的另类投资,尤其是私募股权。

在1980年代,PE先驱KKR才刚刚起步,耶鲁大学捐赠基金就是KKR早期基金的重要LP。当时的杠杆并购生意堪称暴利,年化30%~50%的收益率属于稀松平常。

大卫·史文森的“大胆”还体现在,2005年张磊创立高瓴资本时,虽然当时张磊还从未管理过任何投资基金,但耶鲁大学捐赠基金依然决定出资3000万美元。张磊在怀念大卫·史文森的文章终回忆,他曾经问过大卫为什么要投资高瓴,在当时没有任何其他机构会冒这个险。大卫·史文森的回答是:“当你和合适的人一起工作时,一定会有好事发生。”

大卫·史文森做法在当时看起来很激进,随着耶鲁大学捐赠基金持续成功,这一模式逐渐得到了认可,被称为“耶鲁模式”。今天全球的机构投资者都或多或少受这一模式的影响,大卫·史文森成了机构投资的教父级人物,他的著作《机构投资的创新之路》在美国是机构投资必读的“圣经”。

时至今日,“耶鲁模式”最大的特点依然是对VC和PE的重视。耶鲁大学捐赠基金2020财年的年报显示,其51%的资金配置在杠杆并购、风险投资、自然资源、不动产等另类资产类别中,仅有2.3%的资金投资于国内股票。将一半的资金配置于另类资产,是耶鲁大学捐赠基金的长期配置目标。但在另类资产当中,杠杆并购、风险投资的配置比例近年来又在持续上升。从2016年至2020年的5年时间,风险投资的配置比例从16.2%上升至22.6%,成为第一大配置类别。同时杠杆并购的配置比例则从14.7%上升至15.8%。VC、PE相加已经占到耶鲁大学捐赠基金总资产配置的38.4%。

可以说,对VC/PE的重视,是“耶鲁模式”成功的基石。大学捐赠基金配置VC/PE基金在1980年代还是件骇人听闻的事情,但在耶鲁大学捐赠基金的成功示范下,如今已经成为常规做法。

值得一提的是,大卫·史文森本人对VC/PE基金的风险、鱼龙混杂有者深刻的认识,也不吝发布批评意见。在《机构投资的创新之路》一书中,大卫·史文森直言VC/PE基金的整体回报率并不高,因为能够为LP带来超额回报的GP只是很一小部分。如果不能投到市场上最优秀的那一小部分GP,就不应该盲目效仿耶鲁大学捐赠基金的做法。大卫·史文森对PE基金收取的高额管理费也非常不满,认为很多PE基金的收益看起来很高,但大部分都被GP拿走了,落到LP手里的时候已经所剩无几。为此大卫·史文森在1980年代就与KKR创始人克拉维斯打过嘴仗。

严谨的学院派投资大师

与巴菲特、芒格等投资大师常常嘲弄学院派理论不同的是,大卫·史文森却是一位不折不扣的学院派投资人,相信有效市场理论,相信资产组合理论。大卫·史文森在耶鲁大学读博士的时候,导师之一正是现代资产组合理论开创者之一、诺贝尔经济学奖得主詹姆斯·托宾。终其一生,大卫·史文森都是资产组合理论的践行者。

大卫·史文森甚至认为,因为市场有效的,投资中“择股”、“择时”等做法就是徒劳的,投资者应该把精力放在资产配置以及降低成本上。在《机构投资的创新之路》一书中,大卫·史文森几乎没有谈论“选股”或挑选GP的技巧,大量篇幅都在分析、比较各种投资方式的交易成本、管理费用,认为这是决定长期收益率的关键因素。

耶鲁大学捐赠基金对其投资理念的阐释非常强调其学术背景,称理论框架是获得过诺贝尔奖的两位耶鲁大学经济学家——托宾与马科维茨——建立的均值-方差模型。“耶鲁模式”削减对美国国内股票和债券的投资并加大对另类资产投资的做法,在外界看起来提高了风险。但耶鲁大学投资办公室认为,这样的转变显著的提高了收益率,但并没有提高风险,这就是多样化投资组合的魅力。

尽管在夸耀学术理论功底上不吝笔墨,耶鲁大学投资办公室依然非常强调“人”在投资决策中的作用:

· 在投资管理中,艺术的成分与科学一样多,定性思考在投资组合决策中扮演了极端重要的角色。甚至对资产类别的定义也是主观的,要在本没有区别的地方寻找精细的不同。

· 回报率与相关性难以预测,历史数据可以作为参考,但因为某段时期的异常或结构性变化,而必须做出调整。

· 定量分析工具在“复合型因素”面前无能为力,例如市场流动性、小概率事件的影响等等。

当然,尽管有这么多“艺术”成分,大卫·史文森归根揭底依然是学术理论的信徒。他曾表示:“尽管面临诸多操作上的挑战,均值-方差模型的严谨性仍然可以在资产配置的过程中提供重要的全景判断。”