【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

投资很简单但不容易 ,但投资的简单在于就买入和卖出这二招,任何一个投资人只要想,快的都可以在一分钟里面完成好几笔这样的交易,那不容易又是因为什么呢?那肯定是要通过这二个动作盈利了。股市上有句谚语:“会买的是徒弟,会卖的是师傅”,真的是这样吗?事实上这完全是投机者的思维,只有买好的买的好才是价值投资者的思维。

在价值投资者的眼里买入是慎之又慎的,也是最不容易的。在价值投资体系里,买入是有一系列必须遵循的原则:如买股票就是买公司,注重买入时的安全边际,不懂不买的能力圈原则。至于卖出就要宽泛的多,并且认为一项好的投资:在你买入的那一刻就决定了,最好的投资是永远没有卖出的那刻等。巴菲特还有个著名的打卡机理论:你只能有20次打卡的机会——这代表你一生中所能拥有的投资次数。当你把卡打完之后,就再也不能进行投资了。在这样的规则之下,你将会真正地慎重考虑你做的事情,不得不花大笔资金在真正想投资的项目上,这样你的表现将会好得多。而对于卖出,巴菲特似乎没有特别强调过,并多次表示对几家旗下的公司打死也不卖。

在今年巴菲特在2020年度伯克希尔股东大会上说:不论是投资公司还是指数基金,投资者必须先“上船”,才能有机会获得收益。至于上哪条“船”也是需要深思熟虑的,上对“船”会有非常好的结果。我中翻中一下,也就是说做投资你必须先买入,但买入还是要慎重,只有买好的才会有好的收益 ,而买好的只有在自己的能力圈范围才可以。这也就是为什么巴菲特为什么没有买微软、亚马逊、谷歌等卓越公司的原因,就是买后来的苹果也是姗姗来迟,一个原因,老巴也有看不懂的生意和公司,但这也没有阻碍其成为世界上最伟大的投资家。

所以作为一个价值投资者真正重要的决策是买入,因为你的收益情况在买入这个公司后就与这个公司的经营息息相关了。所以作为一个价值投资者要慎买:不好不买,贵了也不买。核心只有一个就是在在自己的能力圈范围内买入,不懂不买。下面是我对这个认识的一些初浅思考 ,并不表示一定对。

一、是否真的了解公司的生意,是否真正属于自己能力圈范围

1、公司的生产经营方式以及盈利模式

公司主要靠什么产品和服务盈利;产品和服务的技术更新如何?公司的产品和服务相对于其他公司有什么优势(是成本优势、差异化优势、品牌优势抑或其他)?

2、企业的经营史

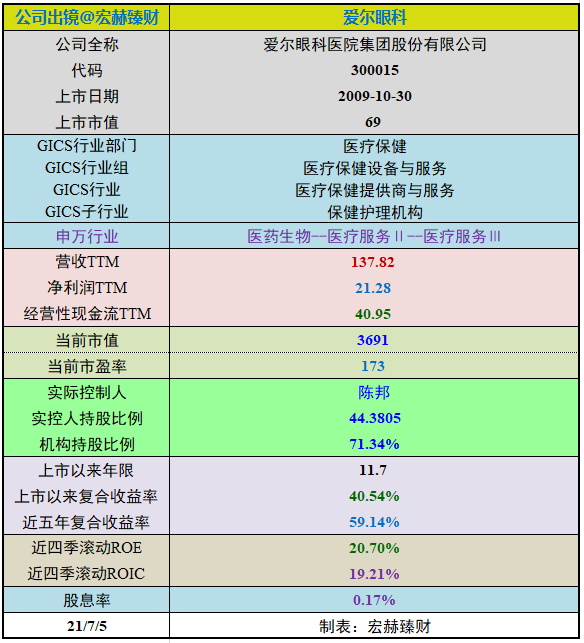

过去5年甚至10年以上的公司主营业务是否稳定?经营及业绩情况如何 ?财务情况如何?经营回报率如何?

按照老巴的看法,最好的企业就是轻资产低杠杆高回报,这个应该是投资的一个总方向。

3、所处的行业前景

行业稳定性如何?未来空间如何 ?是否已经经过激烈的市场竞争?公司在行业中的地位如何 ?

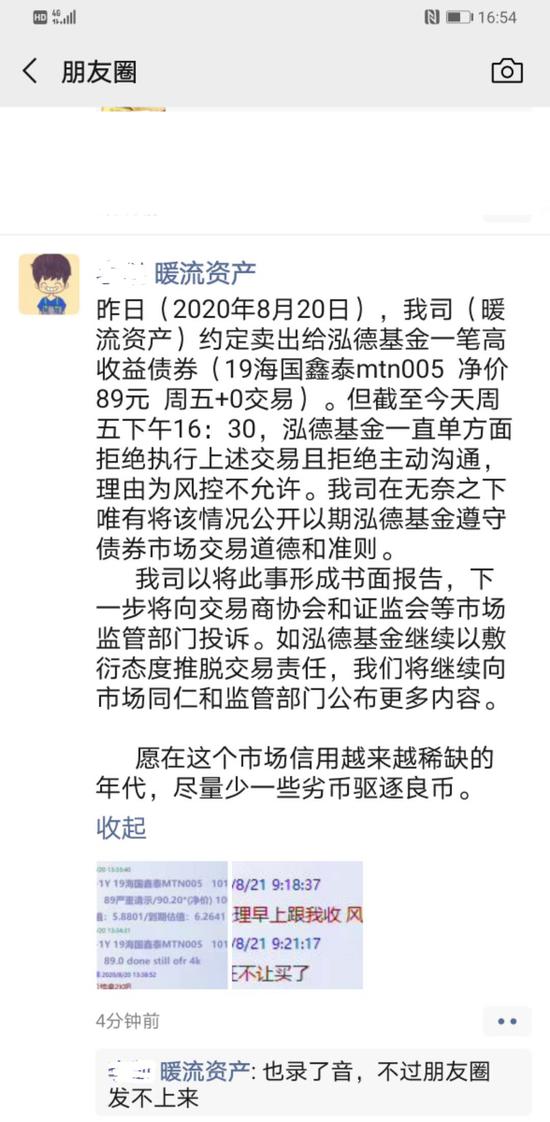

4、管理层状况

管理层是否德才兼备?是否以股东利益为导向?过往有没有不良污点?

5、核心竞争力

运用波特五力模型,从长期的角度出发来衡量公司的核心竞争力,公司是否已构筑了宽宽的护城河。

我们也可以用简化版的来代替:公司盈利靠什么;凭什么可以盈利(客户的粘性);有没有核心竞争力(护城河);从长远看这个护城河有没有可能被填平。

以上几条可能比较枯燥,但如何看懂一家企业,是投资者无法回避的课题,这个课题没有统一标准答案,但若非如此,又怎么可能成就一个普通投资者的自由之路呢?在投资上我经常这样劝诫自己,不容易才意味着有自己的机会,否则自己何德何能。幸好这种能力圈也是复利,就是你懂了一家公司后,就是一种积累,等真正懂10家甚至20家企业的时候,你的投资基本上就会很有把握了。

那这样评估以后是不是可以万事大吉了呢?正如唐朝所说:企业保持长期的竞争优势很难,是因为市场竞争的本质,就是所有的超额利润,都会有无数资本和无数大脑殚精竭虑地想取而代之。所以我们还是要隔段时间拿出来检验一下,避免刻舟求剑。

二、是否可以预测自由现金流量并给公司估值

1、确认利润的含金量

企业赚的钱是不是真金白银,维持当前利润需不需要大的资本投入即所赚利润是否属于股东利润。

如果不能满足这个条件,这就意味着不符合买入条件,就被排除在外。不要泄气,真正在你能力圈范围内且能满足你的要求的公司一定不会很多,有5-10家肯定已经是很了不起了。

2、预测未来的自由现金流量

事实上这步是对上述所有步骤的聚集,这步做对了那估值基本八九不离十了。

自由现金流量这个在财务报表上是没有的,财务报表上只提供经营现金流量净额,所以我们可以用保守的方法去预估这个自由现金流量。自由现金流量≈经营现金流量净额-购建固定资产、无形资产、和其他长期资产所支付的现金。

但这个公式的应用还是需要提醒二条:一是这个计算出来的自由现金流量是大于实际存在的,因为公式中减去的“购建固定资产、无形资产、和其他长期资产所支付的现金”不仅包含了维持性资本投入而且也包含了扩张性资本投入。如果能够对后者的投入加以识别就更好了。二是经营现金流量净额有可能因为公司在一些年份因为特殊需要多购置原材料以及银行票据增加,造成当年甚至一些年份的经营现金流量净额远小于净利润的情况发生,所以我们还是要实事求是加以区分,从一个更长的时间纬度的角度去看待,譬如2、3年甚至5年以上。

3、进行估值

查理·芒格说过“巴菲特常常提到现金流量,但我却从未看到他做过什么计算。”巴菲特也坦承:“我们只是对于估计一小部分股票的内在价值还有点自信,但也只限于一个价值区间,而绝非那些貌似精确实为谬误的数字。价值评估既是艺术,又是科学。”所以说用自由现金流量给公司估值只提供了一个思路,一个方向。我个人认为,重要的还是要检测利润与自由现金流量的比例关系,这个可以去参考一下我上一篇文章聊聊怎么给万科估值,在这里就不展开了。

但前提就是一定要尽量保守,防止过于乐观。

三、股票的价格是否合理甚至低估

当然这一步是很轻松的,已经有估值又有价格,一比较就是了,重要的是不能被股票的波动所影响。说一千道一万,别忘了买入时的安全边际。有安全边际不是因为想赚的更多,而是当你看错了的时候也不至于损失太大。

四、买入前的灵魂拷问

到了这一步,当然就是买入了。

但买入前还是要再一次拷问自己:你真的是了解了企业及企业的生意,并且坚信可以比市场上95%以上的人更了解。

因为投资的前提就是预测,这个预测不是预测市场的喜好而是预测企业未来的经营,这个时候就考验对自己知识的诚实了。只有在自己能力圈范围内的东西,你所有的预测才会越有把握,那么自然确定性也就越高。

试金石:

1、你是不是不会再去征询别人的看法?

只有当你不知道你买的到底是什么的时候,你才会犯难才会焦虑 ,才会在意市场的波动,在意别人的看法或容不得别人相反的观点。

当市场、大多数人、聪明的优秀的甚至值得尊敬的投资人得出与你相反的结论,在不断拷问自己后你还坚持已见的话,那么说明你是真正懂了。另一方面也说明投资确实不容易,有时候就是比守寡还难,因为太孤独,这不符合人性。段永平却认为孤独有时候价值连城,因为在他当年买网易时,有一段时间每天的买单可能有一半是他的。

所以如果你要征询过别人的意见后才决定是否买入,我觉得你可能还没有真懂。

2、你是不是秉承长期主义?

如果你的买入不是秉承长期主义而是基于短期的交易 ,而短期的股价波动恰恰与公司基本面没有必然的联系,所以你的潜意识中就会认为无需真懂这家公司。短期交易与无需真懂就成了互为因果。如果你真懂这家公司,就会觉得无需去摸别人的口袋,就无需太在意市场先生的报价,因为公司的成长已经足够满足你对投资收益率的需求,甚至上不上市对你来说也没有什么影响,所以检验你真懂的一个重要标志就是你是不是以一个长期的视角。对于一家5年甚至10年后注定优秀的公司,短期交易对你来说并没有什么意义。

3、你是不是觉得重仓买入不需要勇气和信仰?

当股票大幅下跌时,你是否觉得是更大的机会来临。

投资是不需要勇气甚至信仰的,因为当你确认市场上的金子确实是在用银甚至铜的价格出售时,你唯一的动作就是全力买入。当银或者铜的价格又变成铜和铁的价格时,你更应该倾囊而出才对。你至始至终唯一要做的就是确认这个是不是真的是金子。

当你真的被市场的波动所左右时,说明你对这家公司没有信心,无法确认其是不是金子,归根到底还是你是不懂或者是不真懂。

以上啰里啰唆说了一大通,意思也就一个,在能力圈范围内的买入才能保证你买入的正确率,而正确的买入才是你取得良好收益的保障,我想这应该是价值投资的核心。