3月31日,据上清所消息,华侨城集团有限公司拟发行2021年度第二期超短期融资券。

募集说明书显示,本期债券拟发行金额20亿元,发行期限165天。债券主承销商、簿记管理人为中国工商银行,联席主承销商为中国农业银行。发行首日2021年4月1日,起息日2021年4月6日,上市流通日2021年4月7日。

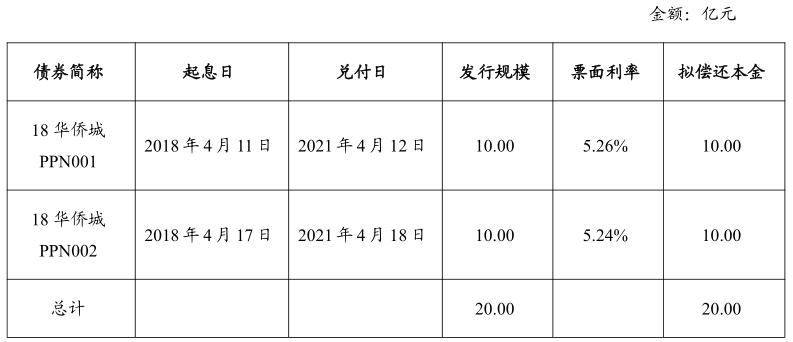

据悉,本期债券募集资金拟用于偿还2021年4月12日到期的18华侨城PPN001及2021年4月18日到期的18华侨城PPN002,明细如下:

截至本募集说明书签署日,发行人及下属企业累计债务融资合计人民币2072.35亿元,美元16亿元。其中待偿还债务融资余额人民币758.81亿元及美元8亿,包括华侨城集团本部中期票据50亿元、长期限含权中期票据335亿元、超短期融资券15亿元、非公开定向债务融资工具40亿元、公司债85亿元,以及子公司华侨城股份公司债122.40亿元、REITs19.35亿元、资产支持票据20亿元、华侨城(亚洲)8亿美元永续债和云南世博旅游控股集团有限公司公司债1.6亿元、康佳集团股份有限公司50亿元公司债、湖南华侨城文旅投资有限公司20.46亿元公司债。

(文章来源:中国网地产)