2021年以来,通胀上行和经济复苏预期导致全球无风险利率的中枢(美债收益率)快速上行,压制市场估值再扩张,特别是前期估值较高的“核心资产”。本篇报告我们将复盘上世纪70年代的美股“漂亮50退潮”后,对当下的投资启示。市场风格快速切换到“小而美”公司的价值发现,美股开启了数年的“小而美行情”,类比当前中国资产所处的宏观环境,我们认为此轮全球经济重启、行业加速出清,中国资产同样有望迎来“漂亮50”的退潮和细分领域“小而美”公司的价值发现。从配置上寻找市场低估值的隐形冠军和高景气赛道的优质龙头,重点关注:1)碳中和框架下的风电/光伏、公用环保、建筑建材等细分赛道;2)新经济和港股稀缺资产中的物业管理、传媒及互联网以及教育板块的细分赛道龙头。

美股“漂亮50”退潮后,在通胀上行的预期下,市场关注点逐渐转向成长小票。

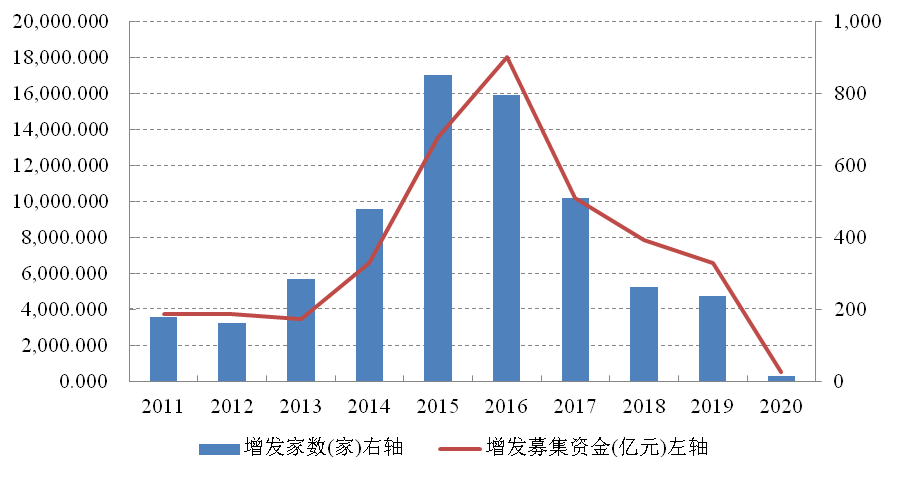

上世纪50年代以来,经济腾飞下的美股走出四轮牛市。最终“漂亮50”行情在石油危机和粮食危机下的高通胀倒逼美联储货币政策收紧中退潮。70年代中,两次石油危机在一定程度上改变了美国经济和资本市场的发展,美国经济在1976年初重见曙光,通胀触底后快速反弹,市场普遍担忧通胀上行倒逼美联储提前收紧货币政策,在这样的背景下,美股风格转向“小而美”的公司,美股市场迎来数年的“小而美行情”,其中非“漂亮50”组合自1976年累计跑赢“漂亮50”组合120pcts,同时按照市值分布来看,在随后的5-6年时间里,美股中小市值(市值分布在20%-80%)公司明显跑赢大盘股。

70年代促成美股的“小而美”更多是宏观和行业层面的必然结果。

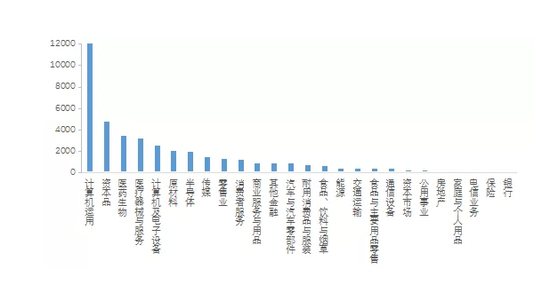

在宏观经济基本面的支撑下,我们认为促成此轮长时期的“小而美”更多的是细分赛道龙头公司在行业加速出清的背景下的高业绩弹性。根据我们的计算,美股市场中小市值公司在1975年后业绩增速稳定高于同时期的“漂亮50”成份股,其中在1976、1977年的盈利增速分别达到36.2%和25.7%,同时期中小市值公司的PE仅为9.44x,而“漂亮50”成份股的估值在13.79x。进一步来看,新技术革命的出现,推动中小市值公司加大研发开支。从行业层面上来看,龙头的集聚效应推动产业生产效率的提高,彼时顺周期的工业、原材料以及“新经济”板块包括消费、医药、科技等细分领域均迎来不同程度集聚效应,同时催生了英特尔、卡特彼勒、波音等至今仍引领全球的龙头公司。

中国“漂亮50”退潮后,市场在关注什么?

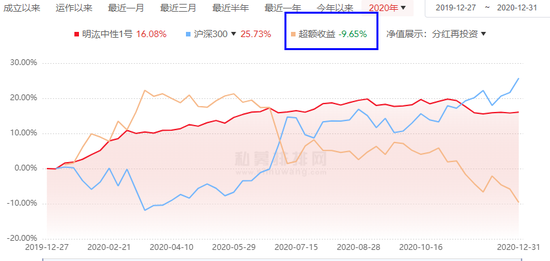

2020年低通胀和低利率的环境下,估值驱动的行情加深了中国资产的估值分化,港股市场市值在前10%的公司2020年估值扩张幅度接近60%。进入2月,英、美、欧盟等主要发达国家疫苗接种和普及速度进一步加快,市场对于全球经济复苏的预期快速上修。通胀预期叠加美国经济增长的预期差推动长端美债收益率快速上行,甚至一度突破1.6%,长端美债收益率作为全球资金无风险利率的利率中枢,利率上行进一步压制前期抱团的“核心资产”。

港股“新经济”板块节后估值明显下滑,在全球经济重启的背景下,全球化的工业和技术革命也在掀起新一波浪潮,我国作为全球产业链中的重要一环,在“碳中和”长远目标和“十四五”规划中推动企业自主创新,行业高质量发展的框架下不断变革,产业格局进一步优化。相较于欧美国家,我国当前细分产业的集中度仍有较大的提升空间,后疫情时代,伴随着行业的加速出清,类比70年代中期的美股,我们认为中国“漂亮50”退潮后,市场将重回基本面的价值发现,前期被明显低估的细分赛道“小而美”的龙头公司具备较高的配置价值。

配置建议:低估值的“隐形冠军”+高景气赛道的成长龙头。

当前在海外市场上累积了一大批中小市值的“隐形冠军”,这类公司作为被低估的细分赛道的龙头,盈利能力强,增速稳定,配置性价比高。因此我们在充分考虑估值性价比的前提下,建议重点关注两条配置主线:1)增速稳定、低估值的细分赛道龙头,重点关注“碳中和”框架下的风电、光伏和公用环保,同时建议关注工程机械、装配置建筑、造纸等细分赛道的优质中小市值龙头。2)高景气赛道的优质成长股,重点关注传媒与互联网、物业管理以及教育等。

风险因素:

新冠疫情全球蔓延超预期,全球需求不振;中美摩擦升级;内地流动性收紧;人民币汇率大幅波动。

(文章来源:中信证券研究)