原标题:银华基金养老金投资团队:立足长远蓄能提质 创新优化养老金投研体系来源:中国证券报·中证网

立足长远蓄能提质 创新优化养老金投研体系

——专访银华基金养老金投资团队

杨艺(左),从业10年,现任银华基金投资管理三部副总监、专户投资总监,董事总经理。2010年-2013年就职于中信证券资金运营部,2013年加入银华基金固定收益部。

姚荻帆(右),13年以上证券投资研究经验,曾先后就职于中金公司、安信基金、银华基金。现任银华基金养老金投资部总经理,同时任银华基金固收投委会、主动权益投委会和养老金投委会委员。

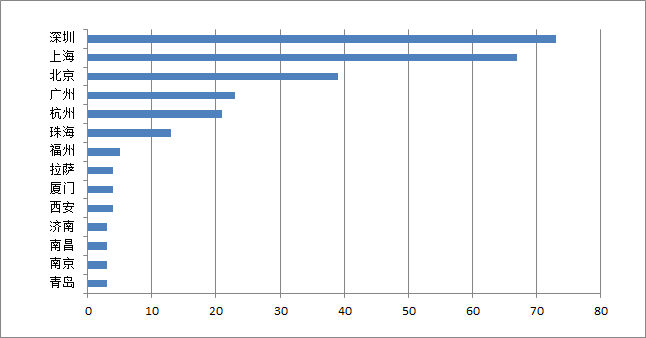

在人社部近日公布的2019年度企业年金成绩单中,银华基金管理的单一计划和集合计划含权益类组合,加权平均收益率分别为10.26%和9.62%,在基金公司中均位列前三,固定收益类组合加权平均收益率为6.08%,显著超越平均水平,展现了优秀的综合管理能力。

银华基金作为业内首批获得企业年金投资管理人资格的专业机构,将包括社保和年金在内的养老金业务定位为公司的长期战略性业务。2018年下半年,在一系列的流程梳理、团队重整和资源注入之后,银华基金的养老金业务迎来向上拐点。银华养老金投资团队相关负责人表示:“去年企业年金管理业绩排名靠前得益于有效的资产配置战术再平衡和优秀的细分资产管理能力。”

科学配置 提升组合整体收益

银华基金养老金投资部总经理姚荻帆认为,养老金是现实意义上的长钱。管理养老金,就要真正为委托人做到保值增值。“长期来看,保值增值的两个指标是不低于名义GDP增速和城镇职工可支配收入增速,大约为7%-8%。只有达到这样的长期收益目标,才能让企事业单位员工的退休金跟得上社会平均财富的增长,这也是我们作为养老金投资管理人的价值所在。”

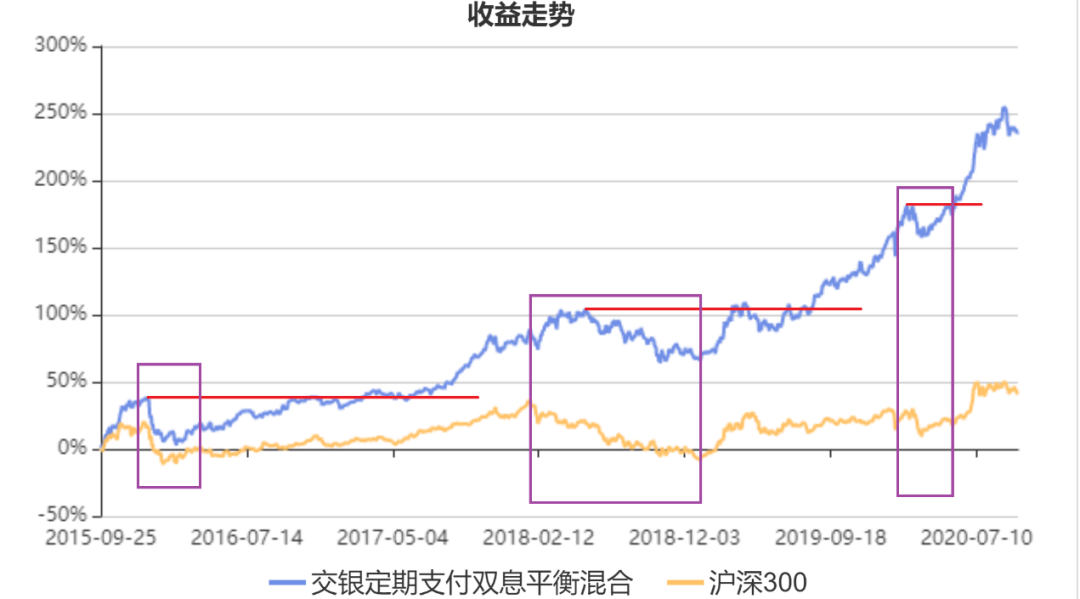

去年,从资产配置上看,银华基金管理的企业年金含权益组合以10%的权益仓位为中枢,在战略资产配置目标基础上进行了战术再平衡。而在权益和固收细分资产中,去年年金股票组合平均收益约50%,跑赢基准20个百分点,在权益细分资产上获得了超额收益。固收资产通过积极管理也取得了约2个百分点的超额收益,进一步提升了组合整体的收益水平。

姚荻帆说,今年受疫情影响,年金的资产配置受到一定扰动,但从权益资产与各类资产比较看,沪指跌破2700点后,权益资产隐含的风险溢价在90%以上的历史平均分位数。在这样的估值水平下,持有权益资产在未来3年获得较高收益的概率极大。虽然疫情的短期影响仍然具备不确定性,但这些因素很大程度已经在股票估值里得到了反映。

他说:“疫情对经济和生活秩序的冲击,最长不超过两、三个季度,相对年金需要跨越的长周期而言,市场短期的不确定性和波动都微不足道。我们希望在股市估值低位时维持相对较高的权益仓位,并在固收资产积累的安全垫基础上,为年金的长期收益打下基础。”

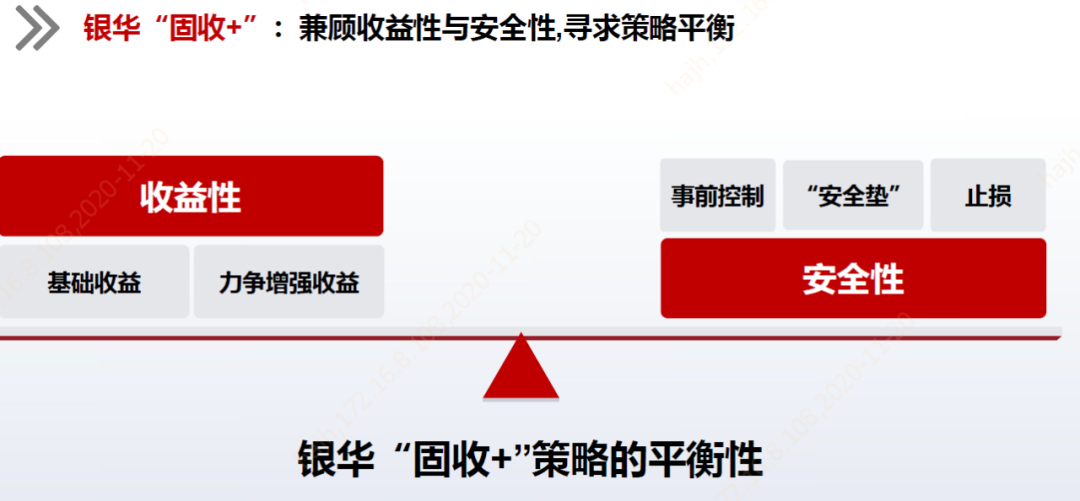

银华基金固定收益部副总监、固收专户投资总监杨艺则表示,在投资上给投资策略做加法,给投资经理做减法。“我们的策略是丰富的。丰富的策略能在不同时点帮助我们增厚收益,这样就有了抵御市场波动的安全垫。同时,我们希望投资经理不要太在意短期波动而导致重压之下的投资动作变形,而要选择坦然面对波动,并积极寻找一些逆市加仓、获取超额收益的机会。只要相信大类资产配置的逻辑、理念和方法论是正确的,我们就有理由在市场波动中看得更长远一些。”

123下一页

创新探索 优化投资管理框架和决策流程

“年金业务是平凡而伟大的事业,因为它与企事业职工的退休待遇息息相关。管理养老金的投资经理,虽然很少出现在‘聚光灯’下,但却是体现自身社会价值、社会责任感的岗位,也是基金公司乃至资产管理行业履行社会责任的价值之所在。”杨艺说。

正因为养老金投资责任重大,银华基金在2018年下半年对年金业务的架构做出重大调整,将年金业务转入投研实力强大的固定收益部,并成立二级部门养老金投资部牵头负责年金投资业务。与其他基金公司不同的是,银华基金固定收益部的开放式架构使部门内优秀的投资经理和投资团队都可以加入年金业务投资中,从而形成了独特的投资管理框架和决策流程。杨艺带领的专户团队正是在这样的背景下加入年金投资业务的。

“我在银华基金固定收益部负责固收专户投资近6年,专户规模从零发展到千亿元。我们团队对于债券投资特别是绝对收益策略投资有深刻的认识。”杨艺说,“我们希望发挥固收团队整体投研优势,以大类资产配置理念为指导,将债券基础配置的价值和股票长期的回报结合在一起。”

针对企业年金、职业年金的风险收益特征,银华基金从管理架构和投资管理框架上对年金投资管理进行了创新探索:首先,在资产配置方面,公司在养老金业务上确立了长期价值投资理念,充分利用资产配置的优势并挖掘各个细分领域资产的超额收益机会,有效提高了组合收益的稳定性。其次,在人员配备方面,公司把养老金投资业务打造成开放平台,公司内优秀的投资人员均可参与到养老金投资业务中来。再次,在投资工具上,公司完善了养老金产品的产品序列,使企业年金的资产配置工具丰富度大大提升,这也有效提高了企业年金产品的资产配置效率。最后,在投后管理方面,公司强化了养老金业务在客户、销售、投资等环节上的沟通工作,提升了年金客户的满意度。

杨艺介绍,银华基金年金业务投资决策流程可以分为“投研核心决策+大类资产比较+细分资产挖掘”。投研核心决策是指固定收益部的核心投研人员都会参与养老金投资的大类资产配置决策;大类资产比较是指与传统的股票和债券分开管理不同,银华基金从大类资产比较的视角评估各类资产的相对价值,以决定股债的配置仓位中枢;细分资产挖掘是指在大类资产仓位确定后,股债投资经理将专注做好细分资产的挖掘,在各自负责的投资领域做出超额收益。

“运用这套模式后,我们的业绩明显改善了,优秀的基金经理参与养老金投资的积极性也明显提高,业绩的稳定性也得到了进一步体现。”杨艺总结说。人社部公布的数据显示,在2019年上半年单一计划固定收益类组合和单一计划含权益类组合排名中,银华基金是唯一双双位居行业前三的投资管理机构。

上一页123下一页

长期投资 充分发挥大投研平台优势

随着职业年金落地和养老第三支柱建设进一步推进,养老金领域未来发展空间巨大,竞争也将十分激烈。“只有那些真正能坚持长期资产配置,秉持长期投资理念和弘扬专业精神的资产管理机构,才可能在未来的市场竞争中胜出,通过长期业绩来证明自己。”姚荻帆说。

据悉,在整合优化养老金业务链条的过程中,银华基金将养老金投资管理与公司大投研平台进一步融合,重点发挥团队优势,并依托已积淀多年的强大的社保基金、基本养老金和公募基金管理能力,打造尖端的养老金投资管理机构,为投资者提供优质的一站式养老服务。

早在2005年,银华基金就成为首批获得企业年金基金投资管理人资格的基金管理公司;2010年,获得社保基金境内委托投资管理人资格;2016年,成为首批基本养老保险基金证券投资管理机构。

银华基金固定收益投资团队管理的公募基金、专户、社保基金组合的规模,不仅已突破5000亿元,旗下所管理的固定收益类产品数量和规模亦均位于行业前列,且团队构造在基金业界堪称“豪华”。

银华基金固定收益投资团队现有70余人,平均从业年限近8年,涵盖投资、研究和交易三个领域。

其中,投资团队涵盖公募基金、专户和社保及养老金投资,长期业绩稳定居前;研究团队涵盖宏观经济和信用债券的研究工作,搭建了自上而下的宏观、行业研究与自下而上的个券分析相结合的研究体系,有效提升了对投资的支持;交易团队分工合理,全面覆盖一二级市场,交易执行迅速、高效。

公开信息显示,银华基金业务副总经理、固定收益领军者姜永康管理的社保1008组合曾连续三年获得了最高的综合考评A档。凭借优秀的业绩,他在2015年、2016年连续两次荣获“年度业绩优秀投资经理”称号,是全市场为数不多连续获此殊荣的投资经理,是社保组合投资领域的佼佼者。

此外,在由中国证券报主办的2017年中国基金业金牛奖评选中,银华基金荣膺“固定收益投资金牛基金公司”,并多次荣膺中债登评选的“中国债券市场优秀资产管理机构(基金公司)”称号。

“我个人从事年金业务的体会总结起来就是三句话:携伙伴同行,与客户共情,争股债双赢。”杨艺表示,“首先,信任很重要,‘把后背交给同伴’,一起做好养老金投资这项业务;其次,换位思考去体会客户在市场波动中的切身感受,安抚并鼓励客户把握一些实现超额收益的机会。更重要的是,希望通过我们的大类资产配置理念,在股债两类细分资产上都做出超额收益,这也是我们长期竞争力的体现。”

上一页123