【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:长安基金

2021年1季度国内权益市场呈现宽幅震荡态势,风格发生巨大变化。春节之前机构重仓的消费、医药、新能源等蓝筹股加速上涨,春节之后快速下跌,跌幅巨大。周期股分化,化工股节前强劲,节后快速下跌;钢铁有色煤炭等节后冲高震荡。春节前中小盘股普遍下跌,节后普遍反弹。金融、地产、建筑等价值股相对稳定。

长安基金投资总监徐小勇(靠谱徐叔)2021年1季度投资关键字“均衡配置、蓄势”。那么他是如何从容布局的?今天我们就来解读一下他管理的长安鑫旺、长安裕泰、长安裕隆、长安鑫盈1季报,重仓行业如下,供您参考:

另外,大家关心的长安鑫悦消费驱动基金,是主题行业类的产品:根据基金合同规定,其中投资于本基金界定的消费主题相关证券的比例不低于非现金基金资产的80%;投资范围除了白酒之外,在汽车、家电等可选消费,食品、纺织服装等必选消费,医疗保健、传媒等新兴消费都进行了均衡布局。

1季度投资操作回顾

我们在年初以相对均衡的消费、科技、制造蓝筹股为主,春节之前做了一些个股调整,总体变化不大,仓位保持在高水平。春节之后机构核心品种快速下跌,我们的组合也出现巨大回撤。为缓解压力,我们降低了组合的整体仓位,也降低了多数股票的持仓比例。此外我们分散增加了中盘成长股,大体在制造领域。1季度末,我们的股票仓位明显降低,结构上仍然保持以科技、消费、制造为主的成长股特征,个股上以蓝筹股为主,中盘股为辅。

我们将保持适度仓位,根据基本面的变化,持续梳理持仓品种,优化组合;同时根据公司基本面的变化与认识的更新,寻找新的投资标的。

基金简称

1季度净值涨幅①

1季度业绩比较基准涨幅③

成立以来涨幅②

成立以来业绩比较基准涨幅④

长安鑫旺

价值A

-4%

-1%

188%

20%

长安裕泰A

-3%

-1%

163%

18%

长安裕隆A

-8%

-1%

196%

31%

长安鑫盈A

-7%

-1%

118%

20%

(为了方便阅读,数据四舍五入,保留整数)

数据来源:基金产品定期报告及托管行复核数据,截至2021年3月31日。长安鑫盈A成立于2019年7月18日,徐小勇、林忠晶自成立之日起任职,2019年、2020年净值增长为19%、93%;同期业绩比较基准:4%、15%。长安裕隆A成立于2018年9月3日,徐小勇自2018年9月7日起任职,2018年、2019年、2020年净值增长表现分别为-3%、75%、85%;同期业绩比较基准:-6%、20%、15%;长安鑫旺价值A成立于2017年9月21日,徐小勇自2018年12月24日起任职,2017-2020年净值增长表现分别为12%、-17%、72%、84%;同期业绩比较基准:2%、-11%、18%、13%。长安裕泰A成立于2017年12月27日,徐小勇自2018年12月24日起任职,2017年-2020年净值增长表现分别为0.15%、-15.29%、70%、86%;同期业绩比较基准:-0.01%、-15%、20%、15%。徐小勇在管同类基金:长安鑫悦消费A成立于2020年9月18日,徐小勇自成立之日起任职,2020年净值增长表现为22.76%;同期业绩比较基准收益率为19.01%。

基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。

未来市场展望

关键词1:坚守赛道

站在目前时间点,我们认为消费及科技还是有机会的。

(1)投资策略方面:我们是围绕成长股展开的个股精选策略,自上而下形成研究方向,自下而上精选个股。而成长股主要来自于消费和科技行业,这是我们过去两年以及未来看好的领域。

(2)竞争优势:科技、消费、医药板块是未来中国经济发展的长期方向,相关的龙头企业在过去不断地巩固了自己的竞争优势,因此它们的长期投资机会依然存在。虽然短期内这些板块由于前期积累较大涨幅,波动有所加剧,但如果相关公司的基本面跟进速度足够快,今年仍然有可能会获得比较好的回报。

关键词2:紧跟政策

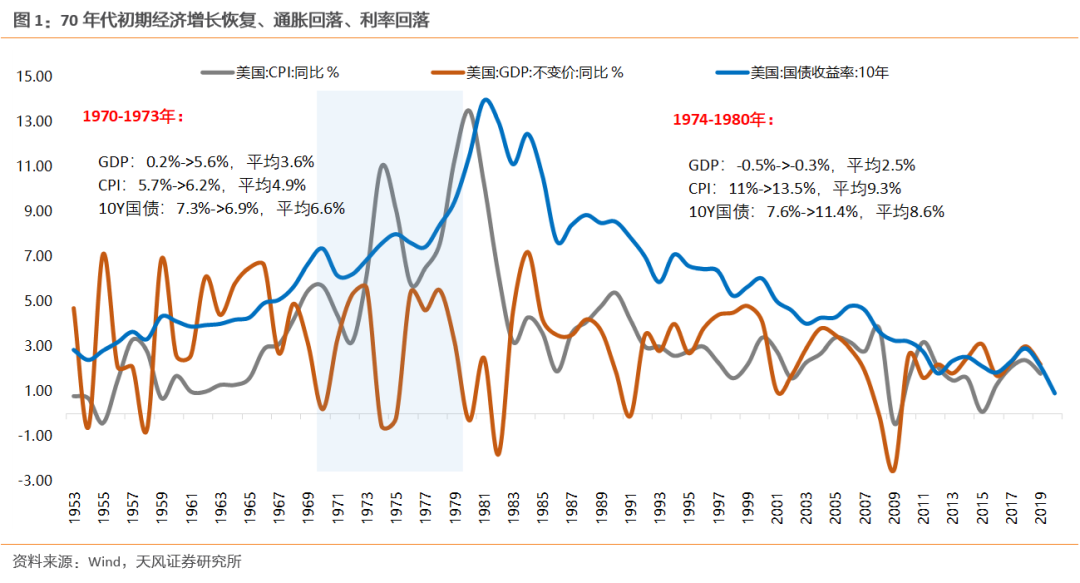

(1)经济复苏:大家普遍认为现阶段国内依然处于经济持续复苏阶段,无非是在复苏的力度和持续时间上有一定的分歧,认为复苏情况会相对更为复杂。

若复苏持续的时间更长,则意味着步入新周期的可能性。

(2)货币政策:此前近两年时间,中国实行的都是宽松的、同时有节制的货币政策,而随着复苏的进行,我们的货币政策在逐渐地走向“货币正常化”,因此大家可能感受到货币环境在略微收紧。但我们认为这种收紧的力度是有限的,未来也会根据国内外的经济形势变化继续采取微小调整。

关键词3:动态布局

今年以来,我们操作的频率并不是特别大,节后等待观察了一段时间。这里跟大家分享几点:

1 适当降低了仓位

总体仓位在第一季度有所下降,依然围绕成长展开,从“以蓝筹股为主”到“以蓝筹股+中盘股相结合”,遵循自下而上的选股方式来增加品种,根据年报、快报、季报展望作为线索进行筛选;同时还参考过去两、三个季度基本面变化和数据变化来判断。

2 扩大了股票的筛选范围

根据财报数据,我们扩大了股票的筛选范围,我们估计筛选量会有600到700多个股票,这个比原来难度大一些、范围广一些。对于我们来说,这是有一定的必要性。

3 逐步增加对中等市值公司的研究力度

我们留意到一季度核心资产的反弹力度,积极布局了今年新上市的新股,旗下的部分基金会在规模合适时,择机进行打新。在中等市值公司这方面,依然以基本面研究为主,节奏也不能太快。按照我们的思路,如果认为公司基本面的发展变化是需要验证的,我们就买少一点;认为信心强一些的,就多配一点。后续还会不断根据数据来验证。

结语:

此前A股已经持续两年上涨,今年的投资机会相对以往会更有复杂性。但总体来说,我们仍然长期看好包括A股在内的权益市场。权益市场是经济发展和社会稳定的良好体现,同时也是能够战胜通货膨胀的有效手段。

今年1季度以来的市场风云变幻,不由让我们想起了这段话:“不畏浮云遮望眼”!

对于股市或生活,都葆有坚定的信念与勇气,

相信会有一方波澜壮阔的天地。

风险提示:本材料仅供参考,不构成针对个人的投资建议。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读本基金的基金合同和招募说明书等法律文件,了解本基金的具体情况。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。基金有风险,投资需谨慎。