文 | 谢碧鹭

编辑 | 王宗耀

“黄河啤酒”和“青海湖啤酒”是兰州黄河的两大主打品牌,然而受区域性限制,销售状况越来越差,于是兰州黄河斥资上亿元进军股市,然而将业绩绑在风险莫测的炒股“战车”上后,上市公司业绩极不稳定,兰州黄河未来的发展前景也令人担忧。

近日,兰州黄河发布了2020年第一季度报告,报告期内,兰州黄河归属于上市公司股东的净利润亏损1991.6万元,同比下降178.39%。结合其近年财务数据来看,兰州黄河的主营业务收入和毛利率均不断下滑,经营状况越来越差。

主业不佳,兰州黄河便搞起了“副业”,其斥资上亿元开始大举进军股市,在过去几年里,兰州黄河业绩深受炒股收益影响。然而,股市投资本就风险莫测,将公司发展绑在炒股“战车”上,并不利于上市公司的发展。

除此之外,据《红周刊》核算,兰州黄河2018年和2019年的采购数据财务勾稽关系,也存在异常。

品牌受限 主业疲软

兰州黄河目前主要从事啤酒、麦芽、饮料的生产与销售,其主要产品为“黄河”“青海湖”系列啤酒和“黄河”系列麦芽等,其中啤酒和麦芽的产销占全部主营业务的90%以上。

然而,近年来,兰州黄河的啤酒似乎越来越卖不动了,据年报显示,2015年兰州黄河的啤酒收入为4.44亿元,而2019年则下降到了2.67亿元。与此同时,其啤酒业务的毛利率亦不断下滑,从2015年的50.6%下降到了2019年的39.6%。

不论是营收规模的减小,还是毛利率的下降,全都反映出兰州黄河的啤酒业务的疲态,尽管目前兰州黄河旗下的“黄河”系列产品和“青海湖”品牌系列新品在甘青两省啤酒市场一直占据着近三分之一的市场份额,但实际上这两大市场也正处于萎缩中。

年报披露,2019年,甘肃省的啤酒市场容量较去年同期下降约20%,青海省的啤酒市场容量较去年同期下降约18%,而兰州黄河超过7成营收来自甘肃省,因此,甘肃省啤酒市场需求的下滑,也是其啤酒销售收入日渐萎缩的原因之一。

兰州黄河坦言,目前其主要竞品是雪花啤酒和青岛啤酒,三家合计销量约占甘青市场总容量的91%。但和兰州黄河区域性品牌不同的是,雪花啤酒和青岛啤酒并不局限于甘青市场,雪花啤酒的足迹不仅遍布海南、上海等国内城市,甚至还走到境外。而青岛啤酒亦是如此,据青岛啤酒2019年报告显示,目前其在国内拥有60家全资和控股的啤酒生产企业,并销往世界一百余个国家和地区。因此,甘青两省市场萎缩,对雪花啤酒和青岛啤酒的影响不大,但对兰州黄河的影响则不言而喻。

市场容量在缩小,整体销售越来越弱,那么黄河啤酒在线上的销售情况又如何呢?2017年黄河啤酒京东旗舰店正式上线并开始运营,该店铺主要兜售黄河啤酒和青海湖啤酒等,但根据《红周刊》记者了解到的情况,截至4月23日该店仅有三千多人收藏;至于天猫上的“黄河酒类旗舰店”,目前粉丝数量不到两百。相比之下,目前华润啤酒旗下的“雪花show”品牌主要通过微信小程序和京东等平台进行销售,截至4月23日,雪花京东旗舰店总计有3.4万人收藏,天猫旗舰店粉丝数量亦突破了5万大关;青岛啤酒更是建立了一套“网上超市 官方旗舰店 授权分销专营店 微信商城”的立体式电商渠道体系,截至4月23日,青岛啤酒天猫旗舰店粉丝高达60多万、京东旗舰店收藏人数也高达40多万。

作为区域性品牌,销售状况本就越来越差的黄河啤酒,在网络时代,线上布局竟也如此“不给力”,那么兰州黄河心思到底在哪里呢?

业绩绑定炒股“战车”

主营业务表现不佳,线上业务拓展力度不够,实际上,近年来,兰州黄河的心思放在了证券投资上。2010年,兰州黄河专门制定了一份《证券投资内控制度》,正式以制度化的形式,积极投身股市。随即兰州黄河便大举建仓,一举买下了中国联通、农业银行、深发展A等多只股票,初始投资金额为1.07亿元。

在此后多年里,兰州黄河的证券投资收益屡屡超过主营业务,据《红周刊》记者梳理,2012年至2015年,兰州黄河证券投资收益分别占当年归母净利润的77.22%、73.16%、90.67%和89.07%。由此不难看出,兰州黄河在业绩上对证券投资收益的依赖性相当强,进一步来说,公司业绩跟股市行情绑在了一起。

然而资本市场从来没有稳赚不赔的神话,2016年由于市场不景气,当期兰州黄河投资收益亏损了2146万元,彼时兰州黄河的主营业务规模逐渐减小,旗下的多家啤酒麦芽生产销售公司出现亏损,导致当年兰州黄河归母净利润亏损2509万元。

2018年亦是如此,由于受到国内外多种因素影响,我国A股市场整体持续大幅度震荡下行,兰州黄河当年的证券投资收益亏损了9059万元,因此导致2018年兰州黄河归属于上市公司股东的净利润亏损6755万元

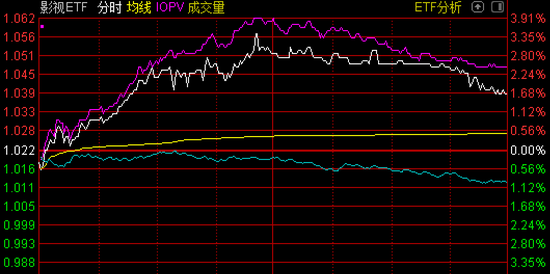

据2019年年报显示,截至2019年末,兰州黄河仍旧持有建发股份、广汇能源、太极集团、赢时胜、兰花科技、伊之密、国民技术、众兴菌业、靖远煤电、浙能电力等多只股票。然而2020年,随着新型冠状病毒疫情的暴发,美股多次熔断,A股亦受到重创,据兰州黄河一季度报告显示,从年初至今,其所持仓的大多数股票仍处于亏损状态,其证券投资收益为-3279.45万元,而归属于上市公司股东的净利润也亏损了1991.6万元。

近年来,兰州黄河在证券投资上收益不稳定,于是其又将目光放在房地产上。2019年7月,兰州黄河发布公告称,已向天水市政府申请变更子公司天水黄河嘉酿啤酒有限公司持有的两宗土地使用权性质,拟将工业用地变更为居住用地,并自主开发,两宗地块面积共65174.2平方米,约合97.76亩。今年3月10日,兰州黄河又发布公告称,天水黄河拟成立全资子公司,负责上述土地的后续开发事宜。

一面炒股,一面盖楼,就是不愿意将心思放在主营业务上,如此“不务正业”,公司发展前景令人担忧。

采购数据存疑

除了上述问题之外,据《红周刊》记者核算,2018年和2019年兰州黄河的采购数据与相关现金流及经营性债务之间的财务勾稽关系也存在异常。

年报显示,2019年兰州黄河向前五大供应商采购金额为9641.65万元,占年度采购总额的28.34%,由此可以推算出2019年兰州黄河的采购总金额为3.4亿元。而其所适用的增值税税率从2019年4月1日起,由16%调整为13%,由此可估算出其当期的含税采购金额为3.87亿元。

根据财务勾稽关系,该部分采购金额应体现为相关现金流的流出及经营性债务的增减,那么兰州黄河的情况又如何呢?

进一步来看,2019年兰州黄河“购买商品、接受劳务支付的现金”为3.4亿元,当期预付账款较上期仅减少了37.21万元,变动较小,所以即便忽略这部分,对最终结果影响不大,故当期经营性现金支出大致为3.4亿元。

将该金额与含税采购金额相比较,二者大概存在4700万元的差额,理论上该差额应体现在应付账款等经营性债务中,但事实上,截至2019年末,兰州黄河的应付票据和应付账款合计较上年末仅增加了96.03万元。这一结果显然与理论上应该要增加的金额相差甚远,大概存在4600万元的差额。这也就说明,2019年兰州黄河大约有4600万元的含税采购没有相关财务数据的支持。

以同样的逻辑分析其2018年与采购相关财务数据之间的勾稽关系,亦有类似情况。

年报显示,2018年兰州黄河向前五大供应商采购金额为7326.15万元,占年度采购总额的21.12%,由此可以推算出当期的含税采购总额为3.47亿元,其适用增值税税率自2018年5月1日起由17%下降到16%,可以估算出其当期的含税采购总额约为4.04亿元。

在合并现金流量中,2018年兰州黄河“购买商品、接受劳务支付的现金”为3.51亿元,当期预付账款变动不大,可以忽略不计,因此当期经营性现金支出比含税采购总额少了5300万元,理论上当期经营性债务应有相当金额的增加。

奇怪的是,其当期经营性债务不仅没有增加,反而有所减少。据Wind数据显示,2018年兰州黄河的应付票据和应付账款两项合计较上年末减少了460.04万元,这样一增一减下,与理论结果大概存在5700万元的差额,也就是说,当期兰州黄河大概有5700万元的含税采购,既没有现金流支出,也没有形成经营性债务。对此,《红周刊》记者没有在相关财报中找到答案,需要公司做出解释。■

(本文刊发于4月25日《红周刊》)