文 | 周月明

编辑 | 承承

杰瑞股份近日遭遇到流年不顺,股价在短期暴跌50%,这背后除了油气市场突然变化的冲击,更与企业基本面中存在的诸多财务问题有关。其不仅有应收款项占比过高在一定程度上影响公司资金链运转,且存货数据的居高不下也让投资者对其毛利率的偏高产生怀疑。

近日,有关“某上市公司副总裁鲍某被指涉强奸案”一事将杰瑞股份推上了风口浪尖,虽然上市公司对此发布澄清公告称,新闻报道中涉及的当事人鲍某,为杰瑞集团副总裁,非杰瑞股份董事、监事、高级管理人员,但负面新闻在网络上的迅速发酵还是让杰瑞股份很头疼。而更让杰瑞股份头疼的是,在该事件发酵前的股价大跌,自2月17日的41.83元的股价高位“大跳水”开始,至3月30日最低股价20.78元,股价一个多月出现“腰斩”。

《红周刊》记者注意到,在股价大跌开始的(2月17日)前两天,杰瑞股份还是一副“喜气洋洋”的景象,其在2月15日发布的2019年业绩快报称,2019年营收达到69.32亿元,同比增长50.81%;归属于上市公司股东的净利润13.67亿元,同比大增122.14%。然而耐人寻味的是,即便有这份“喜报”在前,也没有能够阻挡住接下来的股价直线下坠,究其原因,除了外围油气价格的剧烈动荡带来明显负面影响外,若细看杰瑞股份近些年的经营表现,还可发现其财务结构方面也是存在一定问题的,比如其应收款项占销售金额比例较大,曾出现很多坏账损失,又比如近年来公司存货金额大量攀升等,诸多问题的长期存在,在一定程度影响了投资人坚定持有的信心。

受国际原油市场动荡影响,

业绩“变脸”风险大增

财报显示,杰瑞股份主营业务是提供石油开采过程中固井和压裂等环节上的装备和服务,2018年至2019年,公司营收分别达到45.97亿元、69.25亿元,同比增长44%和50%;同期归母净利润分别为6.1亿元和13.6亿元,同比大增807.57%和121.16%。虽然近两年杰瑞股份的业绩看似大好,但《红周刊》记者依然发现,其在2015年至2017年间的归母净利润出现了连续三年下滑。

作为一家油服产业链上的公司,杰瑞股份业绩的好坏是深深依赖石油市场表现的,若石油市场不稳,则其业绩也会受到很大拖累,2015年和2016年净利润的大幅下滑均因受该因素影响。而公司在2015年和2016年的业绩快报中也曾提示,净利润的大幅下滑主要是因为油气行业不景气,导致油田服务和设备市场一片凋零。如此的说法意味着,即使截至2019年公司营收已近70亿元,但其经营仍然深受外界环境的“捆绑”,业绩增长是否可持续都十分被动,一旦国际原油市场再次出现暴跌,业绩很可能会出现“大变脸”。不幸的是,进入2020年之后,这一种可能真的发生了。然而问题在于,在经营业绩连续增长了两年之后,在新冠疫情对全球经济冲击下,其2020年的业绩又该如何变化呢?

或是提前预判到自家油气资产的风险,杰瑞股份的股东们在股价大跌之前就展开了积极减持行动。在股价持续大涨的2019年,公司于8月17日披露了《关于控股股东、董事减持股份的预披露公告》,称股东孙伟杰、王坤晓、刘贞峰计划自本减持预披露公告披露之日起15个交易日后的6个月内(窗口期内不减持),以大宗交易及集中竞价交易方式减持合计不超过38314158股(占本公司总股本比例4%)。事实上,从今年3月2日发布的公告看,这些股东在股价高位时已经完成了减持。若按减持期价格区间28.45~39.79元/股来计算的话,这几个股东总共减持套现约13.8亿元。在“风暴来临”前,股东集体“跑路”,或从另一层面意味着这些股东们其实对自家公司未来的经营信心也是不足的!

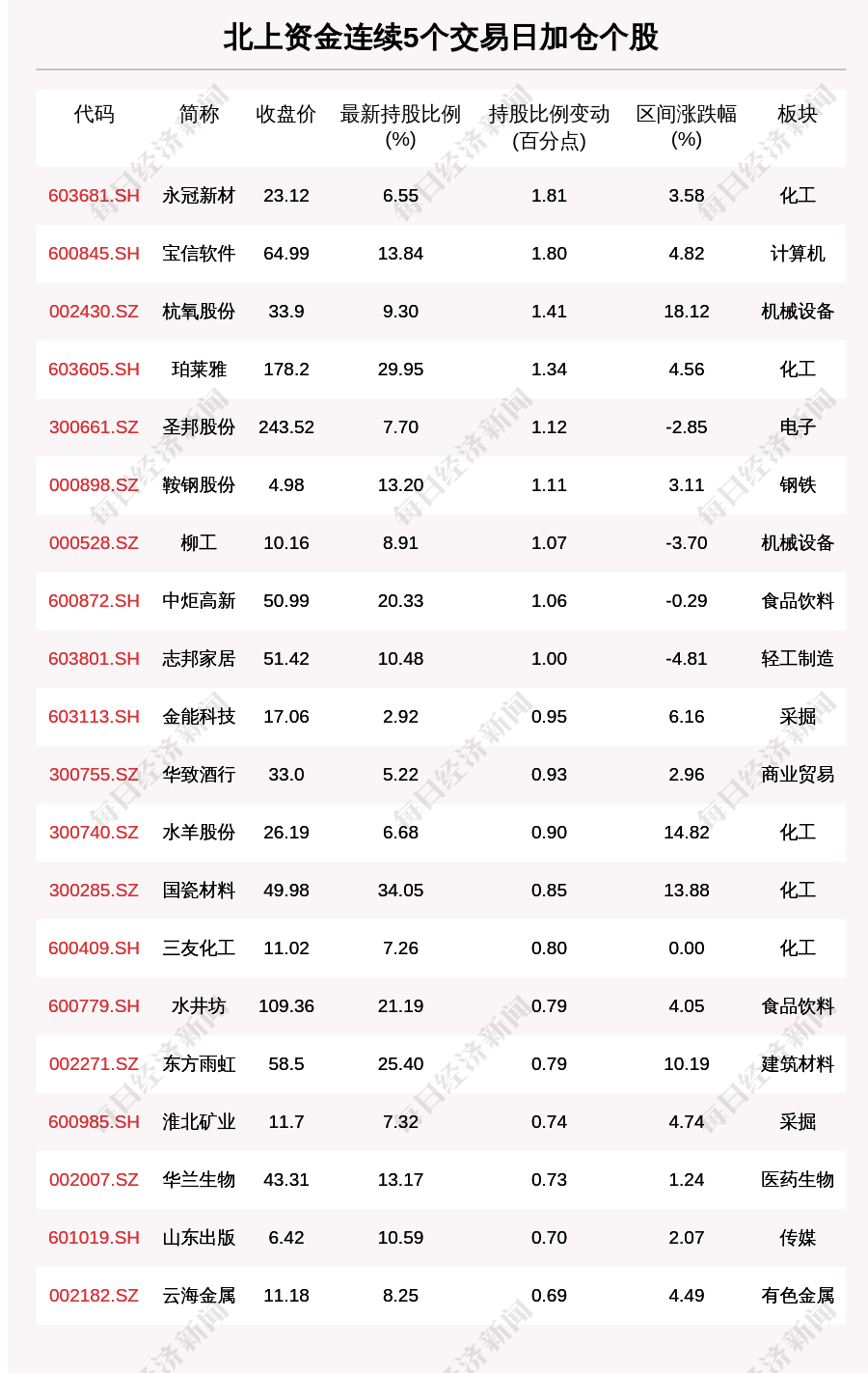

附表:与存货相关数据

应收款项常年占比六成以上,

“造血”空间被压缩

除了外部市场环境恶化不利于公司外,在自身经营上,杰瑞股份也存在不少风险因素,其中最为突出的是其应收款项常年占营业收入比例过高,基本在60%以上,这意味着杰瑞股份的营收中有超过60%以上收入都是“纸面富贵”,并没有形成现金落袋,这种经营特点使得杰瑞股份的经营现金流量净额与净利润差距较大。财报显示,2018年至2019年,公司经营现金流量净额分别为4471万元和2.33亿元,而同期归母净利润却达到了6.15亿元和13.6亿元,两项数据对比显示出,公司的实际“造血”能力并没有账面上看起来的那么强大。

有一点是很奇怪的,即2018年和2019年杰瑞股份营收相比前几年都大增,但经营现金流量净额却比2016年和2017年还要少,如果说这是受回款因素影响,那么在2016年至2017年公司应收款项占销售比例更高的情况下(已经超过70%),其经营现金流量净额远远大于2018年和2019年,而若不是这个因素,那么又是什么原因导致公司现金流量净额出现大幅减少的呢?

《红周刊》记者仔细对比了公司近几年的现金流量表,发现2018年和2019年公司支付其他与经营活动有关的现金猛增,都超过7亿元,而在2016年和2017年,这一金额分别是2.7亿元和3.6亿元。要知道,支付其他与经营活动有关的现金主要是用于支付的销售费用、管理费用、其他应收款等,但查看2018年和2017年这几项费用的变化,并没有出现这么大的差额,2017年其“三费”之和大约在6.27亿元,其他应收款也只为6728万元,而2018年其“三费”之和也只是7亿元左右,其他应收款9346万元,也没出现大幅增长。那么,自2018年之后支付其他与经营活动有关的现金又为何突然翻倍增长呢?难道是有很多销售费用等投入还没变现到营收之中?若这样,似乎又不太符合杰瑞股份这家重资产公司的特征,因为从企业生产特点来说,按理其不太需要先期大量投钱打造营销环境的。可事实上又出现违背常理情形,那么,公司大幅增长的这部分花销又花到哪里去了呢?

除因应收款项占比较高,导致企业“造血”空间被压缩之外,杰瑞股份还因此产生不小的坏账风险。2016年、2017年,公司坏账损失分别为7836.79万元和9452万元,虽然至2018年之后,坏账损失突然大幅减小(未披露原因),但截至2019年,其应收款项中仍有4488.3万元的坏账准备被公司标注为“回款风险较高”。因此,公司未来是否还会出现大量坏账侵占利润空间的情况,从应收款项持续高企的表现来看,似乎是有可能的。

除此之外,查看杰瑞股份的财务结构,还有一点值得注意,其2019年突然将大量资金投入交易性金融资产之中,由往年的几百万元突然提升至7.9亿元。对于这种变化,公司为何要这么做不得而知,这部分交易性金融资产的风险有多高,也并不清楚。不过,从公司往年情况来看,其可供出售金融资产都曾出现过不小的损失,如2017年、2018年分别减值5988万元和2598万元。

存货数据有异常,

毛利率真实性值得考究

此外,《红周刊》记者还注意到,在杰瑞股份的财务结构中,近两年来存货的占比越来越高,2018年至2019年分别为22.58亿元和41.65亿元,占总资产比例分别为18.95%、25.21%,2018年时,存货还曾跌价4002万元。核算杰瑞股份近两年存货数据,《红周刊》记者发现,其存货数据方面是存在较大异常的。

据财报披露,2018年和2019年向前五名供应商采购的金额分别为6.44亿元和12.93亿元,占采购总额比例分别为22%和21%,由此可推算出当年采购总金额分别为29.02亿元和56.74亿元。

此外,杰瑞股份还披露了营业成本中的材料消耗金额,2018年、2019年分别为21.22亿元和29.04亿元,材料成本占营业成本比例分别为68%和67%。将材料采购金额与营业成本中消耗的直接材料相减,2018年和2019年分别得到7.8亿元和27.7亿元的差额。理论上,这部分差额应该计入当期的存货变化中,即2018年、2019年存货中的原材料应该分别新增7.8亿元和27.7亿元。

值得注意的是,先不论这两年存货中原材料的新增金额,2018年和2019年,杰瑞股份的存货价值总额分别为22.58亿元和41.65亿元,几乎每项都比上一年有所新增,但尽管如此,这两年都分别比上一年仅增加了6.86亿元和19.07亿元,比原材料应新增的金额还要少,这意味着实际情况中,杰瑞股份这两年存货中的原材料新增比理论新增金额还要低得多,而这本身就显示出其存货相关数据的矛盾,需要公司对采购金额的明细等做更多披露。

除此之外,存货数据的异常也可能是实际营业成本要比账面营业成本还要高,这也意味着公司的毛利率可能会有所下降,可查看杰瑞股份近几年的毛利率,2016年、2017年并没太多变化,但自2018年之后却出现了较大幅度的上升,都比上一年增长了5个左右百分点。短短两年,杰瑞股份就令毛利率增长了10个百分点,如此快速增长实在让人对其经营情况感到好奇!■

(本文刊发于4月25日《红周刊》)