炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

基金一季报分析:股混基金仓位下降,医药行业受追捧

来源:海通量化团队

仓位分析

1.仓位分析:股混基金仓位下降

2020年基金一季报已披露完毕。整体来看,相较于2019年四季报数据,公募基金的整体仓位有较大幅度下降,使用加权平均方法计算的权益基金整体仓位79.39%,较上季度下降1.96个百分点。

1.1仓位整体有较大幅度下降

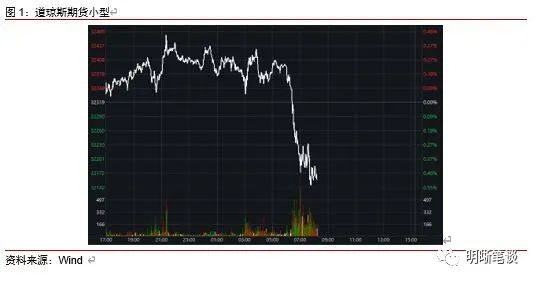

2020年一季度,新冠肺炎疫情率先在国内爆发,为防控疫情采取的限制举措迫使商业和企业活动陷入停滞,后续我国疫情形势逐渐好转。但是随着疫情在全球扩散,外部冲击因素不断,A股市场也因此出现了大幅震荡。截至2020年3月31日,一季度上证综指下跌9.83%,深证成指下跌4.49%。风格上,成长表现优于价值,创业板指数上涨4.10%。行业方面,30个中信一级行业一季度收益仅有4个行业季度增长率为正,其余26个行业均为负收益,其中涨幅相对较大的行业为农林牧渔、医药、计算机和通信,分别获得了16.02%、8.22%、2.86%和0.47%的收益。

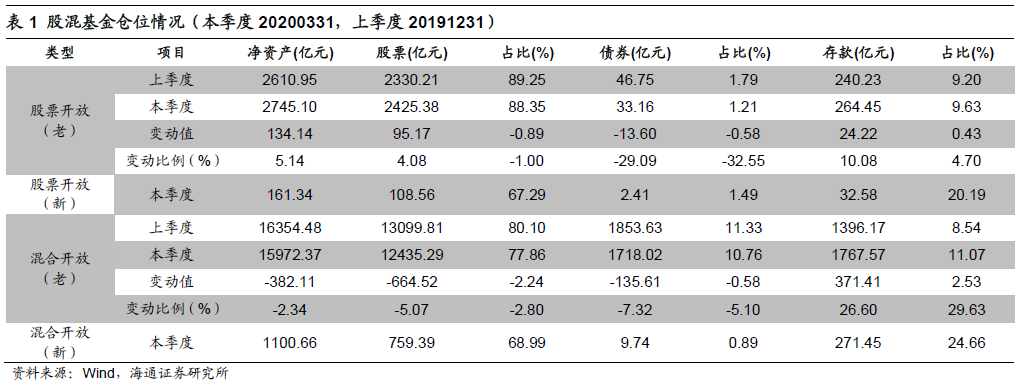

截至2020年3月31日,主动股票型(老)基金股票仓位约88.35%,较上季度下降0.89个百分点,混合型(老)基金平均股票仓位77.86%,较上季度下降2.24个百分点,整体较上一季度主动股混基金仓位有明显下降,其中混合型产品变化幅度相对较大。

从混合型基金明细看,强股混合和偏股混合型基金仓位依然较高,分别为85.99%和82.25%,平衡混合型基金的仓位最低,约63.27%。但从权益仓位的变化情况来看,除了平衡混合型基金,其余混合型基金股票仓位均有不同程度下降,强股混合型、偏股混合型、灵活混合型、灵活策略混合型较上期分别下降3.01%、1.58%、3.30%和2.02%。

混合基金整体的仓位本期下降幅度明显,一方面是权益市场下跌的影响,另外一方面,随着新冠疫情在全球范围内扩散,部分基金可能会下调一定的权益仓位来规避风险。我们查看了本期权益仓位增仓和减仓幅度最多的前二十只基金,大部分为权益仓位可调整范围在0-95%的灵活策略混合型基金,这类型权益仓位的可调整范围较广,当市场发生较大幅度波动的时候,这类型基金的仓位也会发生较大的变化。

1.2高仓位基金数量大幅减少

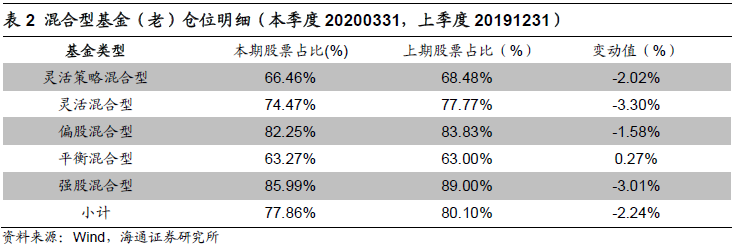

2020年一季度高仓位基金(仓位高于90%),数量较上期显著下降,减少了306只。中高仓位基金(仓位介于80%-90%)、中等仓位基金(仓位介于70%-80%)和中低仓位基金(仓位介于60%-70%)数量则较上期有所增加,分别增加了189只、55只和49只;低仓位基金(仓位低于60%)数量也较上季度略有上涨,增加了13只。

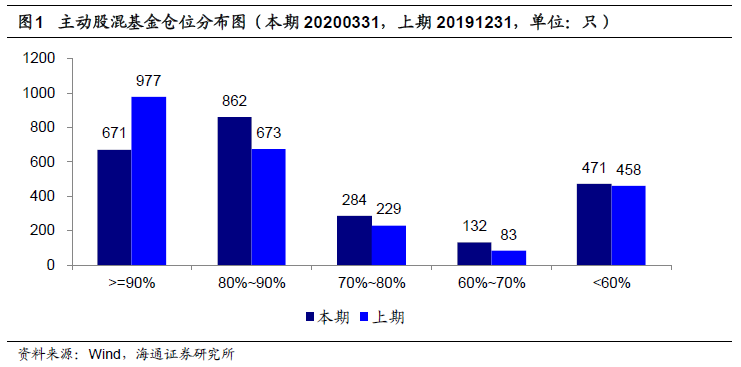

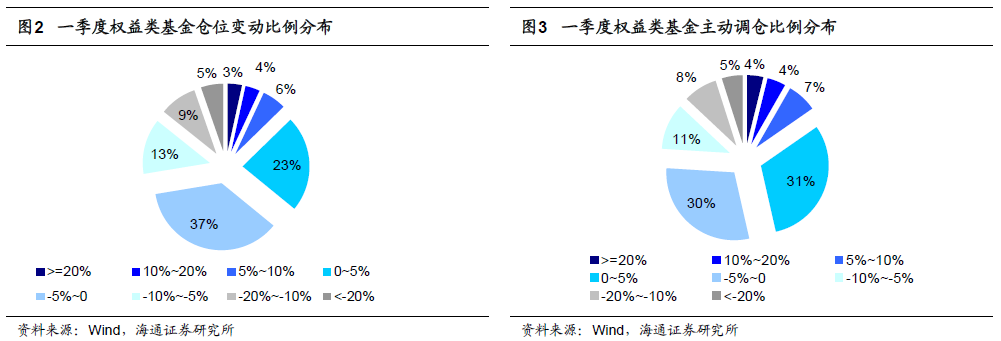

1.3超半数基金主动减仓

2020年一季度约有64.09%的基金仓位较上期有所下降,59.71%的基金仓位变动在正负5%的幅度之内。为度量基金的主动增减仓情况,假定基金持股不变,且期间申赎影响较小,依据中证800指数2020年一季度涨跌幅推算2020年一季度基金主动增减仓情况,数据显示,2020年一季度市场中约有53.55%的基金主动减仓,46.45%的基金主动加仓,39.34%的基金在2020年一季度仓位主动增(减)仓超过了正(负)5%。

1.4小型基金仓位变化依然较大

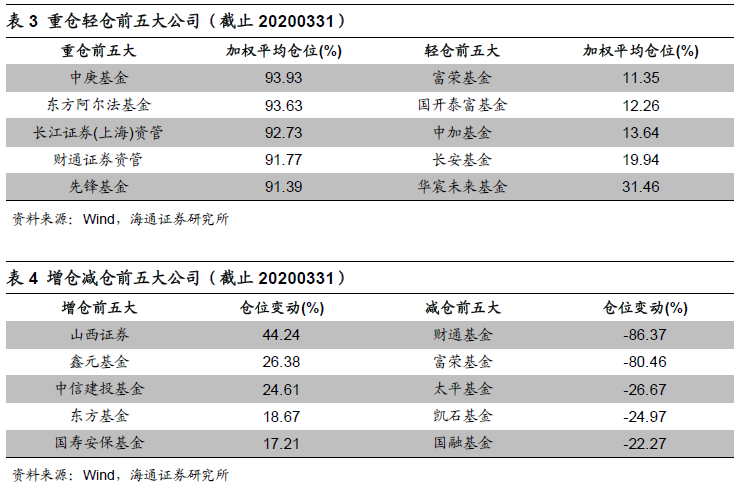

基金公司方面,中小基金公司整体仓位差异较大。或由于一些基金公司旗(金麒麟分析师)下产品数目较少,单一产品的仓位调整对于整个基金公司仓位的影响较大所致。2020年一季度重仓轻仓前5大、增仓减仓前5大基金公司名单分别如下表所示。

重仓板块分析

2.重仓板块分析:市场热点显著,中小创配置比例提升

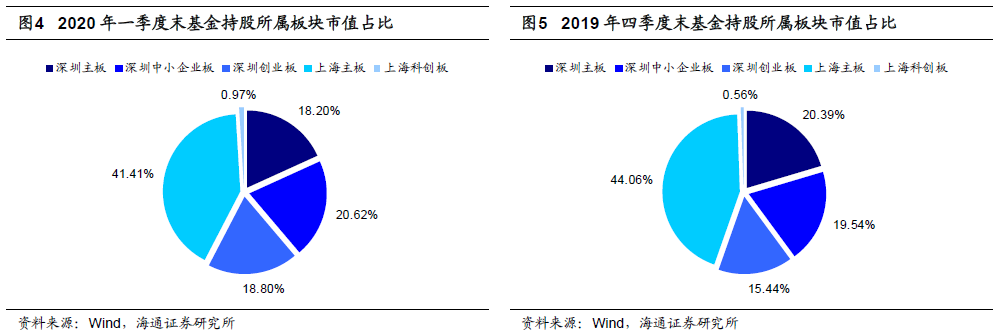

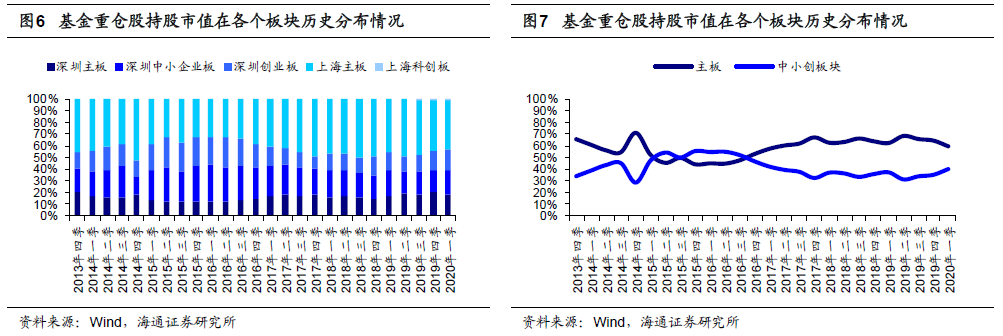

中小创配置比例提升。2020年一季度,主动股混基金对于A股各个行业的配置比例发生了一些变化:受新冠疫情的影响,一季度医药股受资金青睐,而云办公概念股走强也使计算机、通信等TMT相关概念股受关注,进一步推升中小创占比,主板配比则有所回落。具体来看,根据20年一季报数据,截至2020年3月31日,在全市场所有主动股混基金的前十大重仓股中,主板股票的市值占比约59.61%(包括沪市和深市),较上季度下降约4.84个百分点,其中投资沪市主板的比例为41.41%,较四季度末回落约2.65%,投资于深市主板的比例为18.20%,较上季度末回落约2.19%。另一方面,截至一季度末,主动股混基金在中小板、创业板和科创板的布局比例分别为20.62%、18.80%和0.97%。相较前一季度末,投资于中小板、创业板和科创板的比例则分别上升了1.08%、3.35%和0.41%。整体来看,一季度由于疫情的影响,央行通过多种渠道释放流动性,机构也捕捉到市场热点,将更多目光投向中小创等成长风格板块。

主板和中小创板块的布局未见结构性变化。2020年一季度,主动股混基金在中小创板块的配置权重有所增加,主板和中小创板块的配置比例差继续收窄。尽管一季度市场部分热点受资金热捧,但事实上,新冠疫情对国内经济的影响尚存,未来仍需关注基本面数据的恢复状况,在国内乃至全球经济回暖前,机构投资者仍偏向于业绩相对稳定的主板标的,近几个季度以来主板和中小创板块的布局未见明显结构性变化。

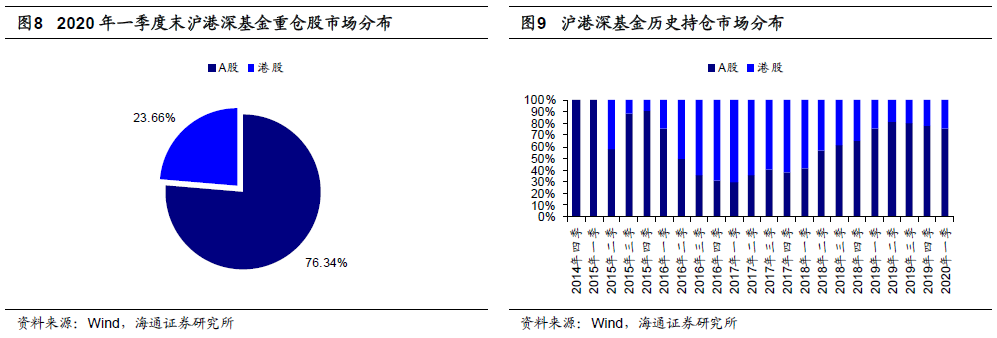

沪港深基金港股配置比例小幅上升。另外,我们还单独分析了采取主动管理方式的沪港深主题基金重仓股的市场分布情况(不包含港股通基金)。可以看到,由于本轮受疫情影响,港股跌幅相对A股更大,且从估值、AH溢价率和股息率来看港股股价处于低位,市场普遍认为港股下行空间有限,该类产品所持有的的个股中港股的市值占比约为23.66%,较上一季度增加1.58%,机构投资港股的热情逐渐回升。

重仓股特征分析

3.重仓股特征分析:部分个股遭减持,医药行业受青睐

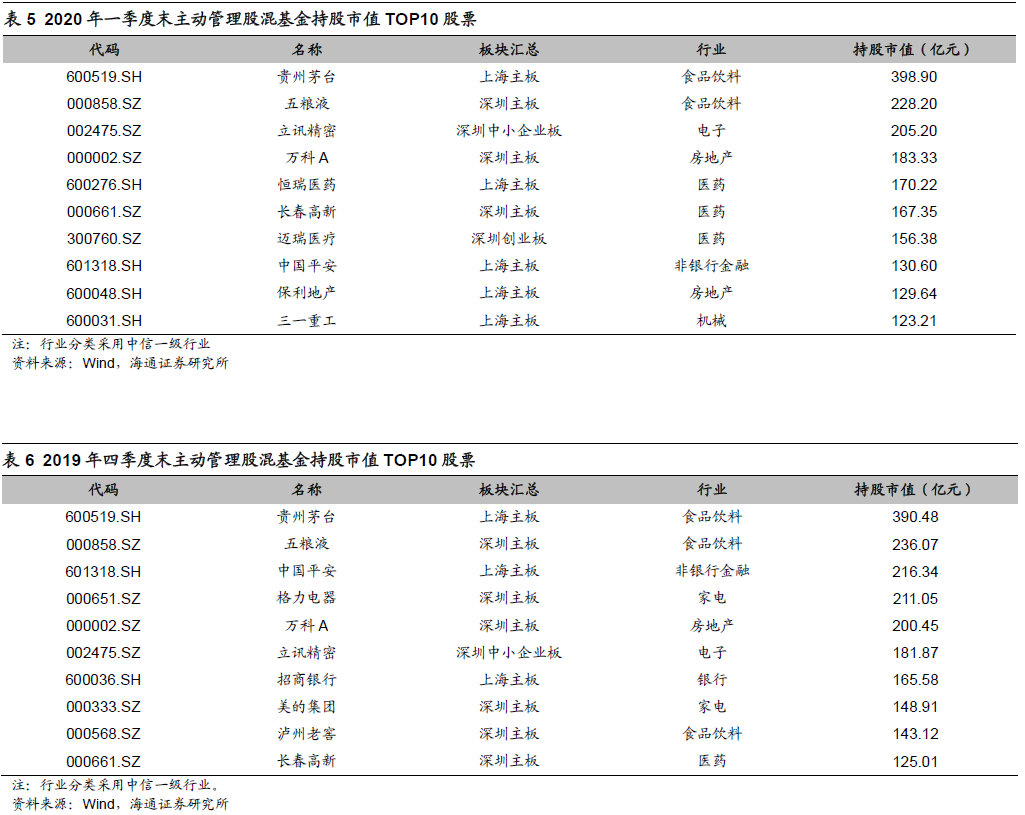

机构重仓股结构发生明显变化,4只股票掉出前十。我们统计了主动股混基金持股的市值情况。从结果来看,截至2020年3月31日,机构持股市值排在前10的股票分别是贵州茅台、五粮液、立讯精密、万科A、恒瑞医药、长春高新、迈瑞医疗、中国平安、保利地产和三一重工。从板块来看,上榜的10只股票中有8只来自于主板,2只来自于中小创板块,主板股票的上榜数量仍占据绝对优势,核心资产依然是机构投资者的主配标的。但是,部分上季度机构持仓较多的股票本季度持股市值有明显下滑,截至一季度末,全市场主动股混基金持有中国平安、格力电器和招商银行的市值分别下降了85.74、95.56和64.71亿元,其中部分遭机构减持较多的个股掉出前十大重仓股。从行业层面来看,医药行业成为本季度机构投资者最为青睐的领域之一,在上榜的10只股票中,有3只来自医药行业,食品饮料和房地产行业则各有2只个股位列前十。此外,剩下的3只股票分别是立讯精密(电子)、中国平安(非银行金融)和三一重工(机械)。

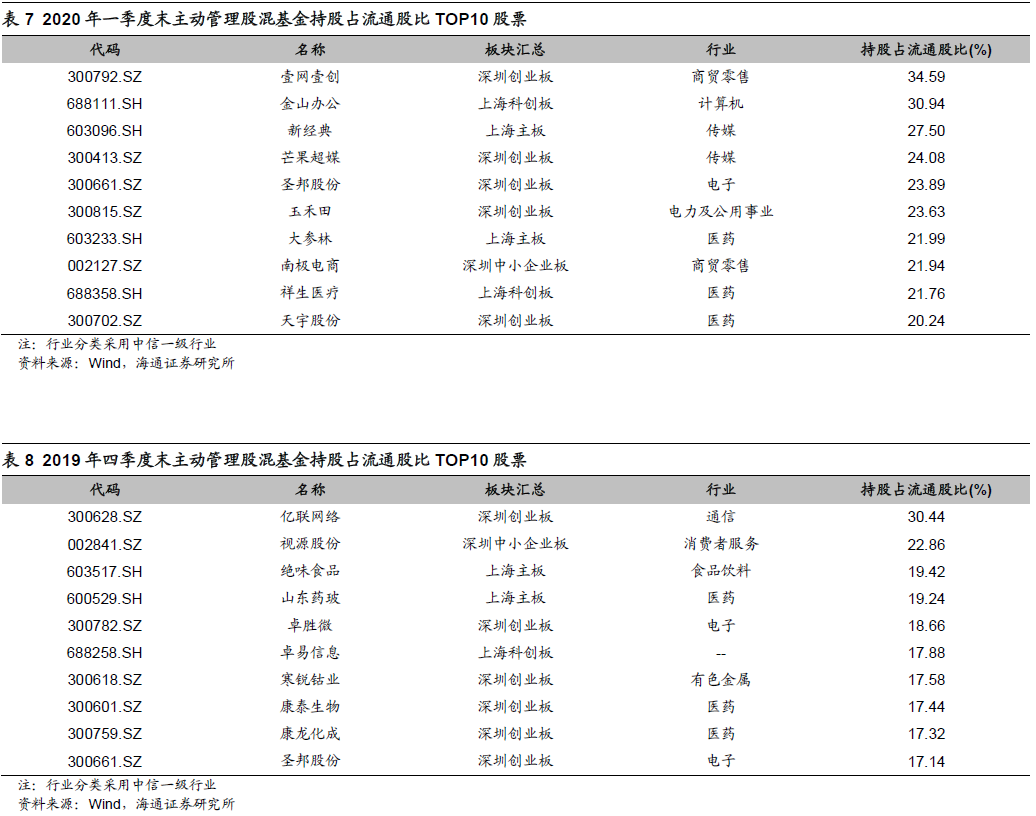

另外,我们还统计了主动股混基金持有股票数量占该股票流通股数量的比例,排名前10的重仓股票分别是壹网壹创、金山办公、新经典、芒果超媒、圣邦股份、玉禾田、大参林、南极电商、祥生医疗和天宇股份。相较于前一季度,一季度末榜单变化较多,有9家公司新上榜。从板块来看,在上榜的10只股票中,有6只来自于中小创,2只来自于科创板。从持股集中度来看,排名第一的壹网壹创机构持股占流通股比为34.59%,相较于上一季度末排在第一(亿联网络)的30.44%小幅上升,且上榜股票整体持股集中度有所增高,机构抱团现象略有显现。行业主题方面,上榜的10只股票中3只为医药行业个股,分别有2只来自传媒和商贸零售,其他3只分别来自计算机、电子和电力及公用事业。

重仓行业分析

4. 重仓行业分析:医药占比跃居第一,银行、非银金融等行业遭遇减持

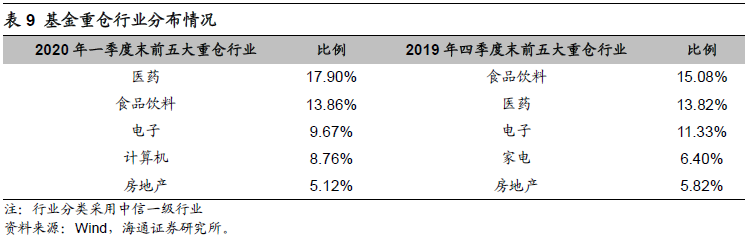

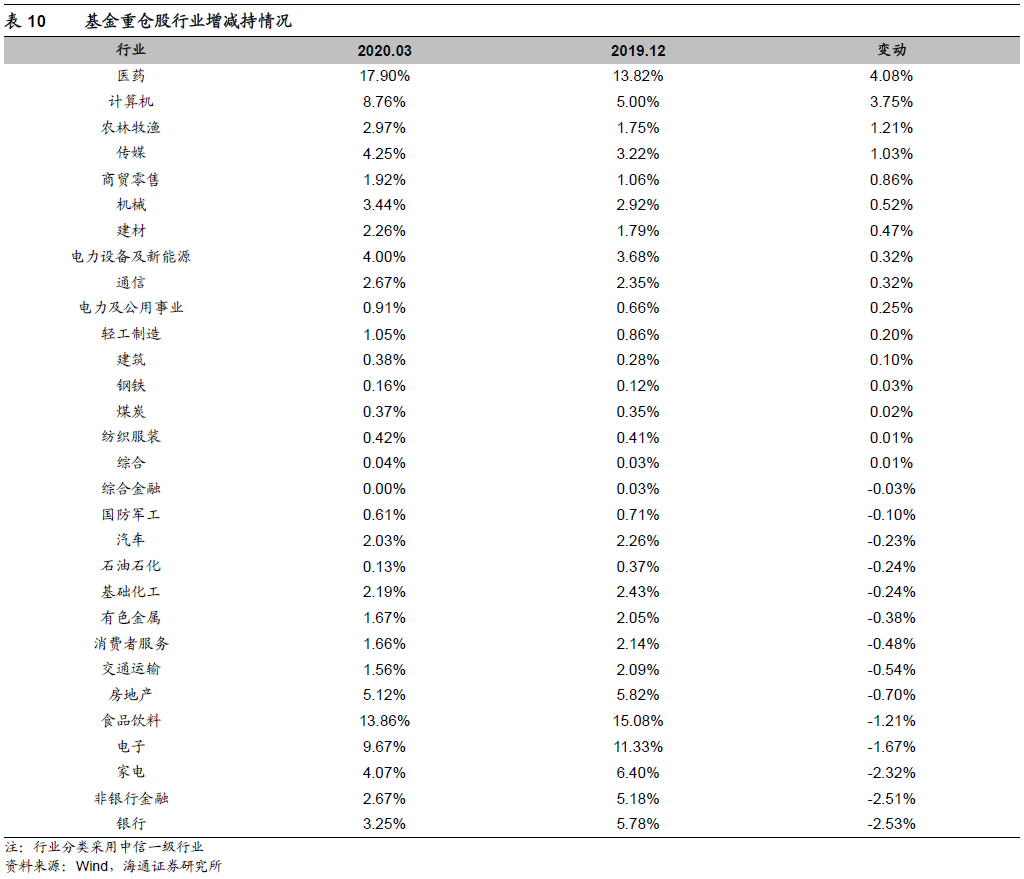

2020年一季度末,主动股混基金的前五大重仓行业分别是医药(17.90%)、食品饮料(13.86%)、电子(9.67%)、计算机(8.76%)和房地产(5.12%)。与19年四季度末相比,一季度机构的前五大重仓板块发生了一些变化:受到疫情的影响,医药行业获机构大幅增持,一季度持仓占比排名第一;相反,家电行业遭机构减持,一季度末主动股混基金持仓占比下降至4.07%,掉出前五。

医药、计算机获大幅增持,银行、非银行金融等行业遭遇减持。相较上季度,20年一季度末主动股混基金增持比例最高的前五个行业分别是医药(+4.08%)、计算机(+3.75%)、农林牧渔(+1.21%)、传媒(+1.03%)和商贸零售(+0.86%)。相反地,全季主动股混基金减持比例最高的前五个行业分别是银行(-2.53%)、非银行金融(-2.51%)、家电(-2.32%)、电子(-1.67%)和食品饮料(-1.21%)。其中,除了医药以外,病虫害导致农作物减产及部分国家农作物进出口受阻推升农产品价格,农林牧渔一季度表现突出,指数上涨16.02%,也受到机构较多关注。

大中型基金公司

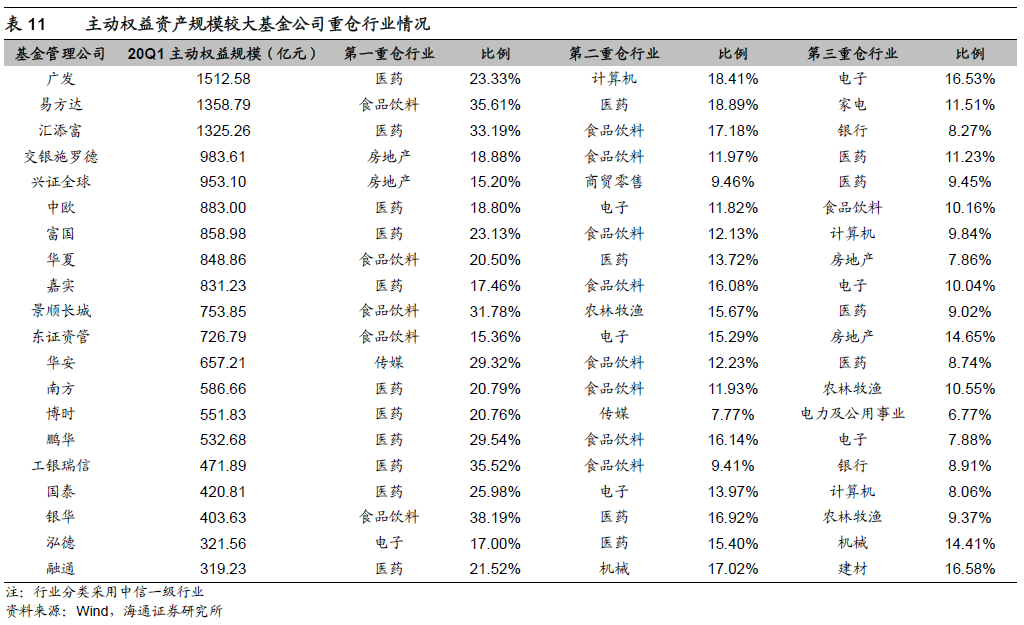

5. 大中型公募管理公司:行业集中度较高,更为偏好医药、食品饮料和电子

我们重点关注2020年一季度末主动权益资产管理规模较大的公募管理公司旗下主动股混基金重仓股票的行业分布情况。数据显示,大中型公募管理机构中,有19家基金公司的前三大重仓行业中出现医药,并且有11家将医药作为第一大重仓行业。其次,食品饮料同样受追捧,大中型公司中有14家重配,并且有5家将其作为首要投资领域。再者,电子行业也受到了一定程度的关注,有7家公司选择重仓持有相关行业个股。此外,房地产、农林牧渔、计算机等行业也被一些公司看好。整体来看,相较于上一季度,本季度大中型公司的行业集中度依然维持较高水平,整体偏向于医药、食品饮料和电子。该结果的出现,一方面与市场表现有关,另一方面也反映出头部基金公司依然追寻增长的确定性和安全性,投资风格以稳为主。

风险提示:本报告的内容为对2020年一季度基金季报的客观分析,所涉及的股票和基金均不构成投资建议。

联系人:

倪韵婷:021-23219419

谈 鑫:021-23219686

周一洋:021-23219774

吴其右:021-23154167