4月22日,贵州茅台股价在盘中一度冲上1249.50元的历史新高度,收盘价也创历史新高达到1244.50元。

在股价创新高背后,是贵州茅台4月21日晚发布2019年年报的“利好刺激”。年报显示,公司2019年营业总收入(合并报表)为888.54亿元,同比增长15.09%,净利润(合并报表)为439.7亿元,同比增长16.23%,高于市场之前对茅台的业绩预期。对此,近期判断茅台“创新高不会等太久”的深圳市林园投资管理公司董事长林园向《红周刊》记者表示,“业绩增速没有超过我的预期,因为茅台从来都是做的多、说的少,从来不会让投资者吃亏。他们不说‘漂亮话’,公告的都是最低增长线。”独立投资人任俊杰也向《红周刊》记者表示,没有超出预期,因为茅台每年的实际产量基本上都会超过计划量。

从估值来看,招商证券食品饮料行业分析师杨胜勇在4月21日的研报中预测,茅台目标价1295-1519元。香港博文基金董事长王文也向《红周刊》记者表示,“茅台股价会再上涨15%,但何时实现不知道。”

投资人点赞2019年“成绩单”

全球资产放水时,茅台成了靠谱的“锚”

对于茅台2019年的财报,许多投资人表示,“这是一个好的开始。”王文向《红周刊》记者表示,“茅台2019年业绩略超预期,这是茅台之前换帅后一个非常好的开始。” 深圳榕树投资董事长翟敬勇也认为,“今年新换了领导以后,茅台将重新进入以企业发展为主导的正确方向。”

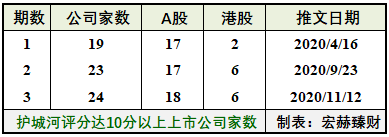

附图:茅台2014-2019年营业总收入(合并报表)和净利润(合并报表)走势

对于这份成绩单,林园表示没有超出预期,但稳健的业绩增长能看出茅台是一家靠得住的企业。独立投资人王俊也看好茅台的前景,“茅台还在高速发展期,2019年的业绩和我预期的差不多。五粮液等很多品牌都在调整销售策略,今后高端白酒领域的竞争会愈发激烈,但现在还没进入拐点,茅台的市场热度还很高。”

财经博主@乐趣转发了李迅雷的博文:“有人问我,要不要去换美元?担心人民币贬值,又有人说美联储无限量宽松,美元必贬无疑;还有一个日本公司工作的同学问我,他老板看到日本政府滥发货币,担心日元贬值,让我推荐十亿人民币规模的中国资产做配置。突然发现,这个世界上已经没有一种货币靠谱了,而靠谱的‘锚’是什么呢?”@乐趣在转发这条微博后评论,“靠谱的锚是什么?是能给货币定价的资产。”宝鼎资产董事长张亮也认为,从历史来看,茅台的售价随着人均工资和通胀上升,在中长期茅台酒价值向好的背景下,可以说有着一定“锚定”效应。

相反,上海砥俊资产总经理梁瑞安不太关注茅台年报,他认为看年报更多是一种短期行为,茅台属于“必然如此”的公司,不需要看年报也知道业绩会保持稳定增长。

直销收入大增6成依靠渠道改善,

终于实现了价增>量增

从销售渠道来看,2019年直销收入72.49亿元,同比大涨65.65%,批发代理收入780.96亿元,同比增长12.87%。对此,宝鼎投资董事长张亮向《红周刊》记者分析称,“直销收入大增,和茅台的策略有关。2019年茅台加大了直销的力度,而直销的出厂价格高于969元,相当于以另一种形式提高了出厂价,也直接提高了出厂均价。”

“我们对茅台提高出厂价一直有预期,也提出过相关的建议。但茅台管理层对于提高出厂价有很多考虑,也包括一些顾虑。在疫情的影响下,海底捞、西贝的提价引发了消费者的负面反馈,在这种情况下,茅台管理层对于出厂价的提高会更加谨慎,很可能今年都没有这种可能。而结构性的提高直销比例,相当于变相提高了出厂价。同时提高直销比例,消费者也拿到了价格较低的茅台酒。直销渠道也通过茅台酒吸引了更多、更好的客群,相当于三方受益。唯一被挤压的是经销商的利益,我们知道经销商的利益远超行业平均利润空间,这个空间是不可持续的,提高直销比例就是茅台公司拿回利润空间的举措,从数据上看也是很有效的。2020年茅台换了新的董事长,新班子的策略值得关注,我认为扩大直营店的策略应该不会改变,或许还会陆续推出一些个性化的产品,作为茅台调整产品结构的重要表现。”

安信证券食品饮料分析师苏铖也在最新发布的研报中指出,茅台酒均价提升了8.72%,系列酒均价提升了16.93%,这和渠道结构和产品结构优化有很大关系。直销比例前三季度为5.09%,全年为8.49%,说明四季度出现了向上的拐点,“据我们了解,2019年四季度产品均价也明显高于1-9月。2019年,茅台依靠渠道改善,实现了价增>量增的局面。”

苏铖进一步指出,茅台加强开拓电商、商超卖场等新(直销)渠道,加强开发个性化产品,提质增效。这是渠道和产品两个维度的指导思想,贡献了均价收入和利润。

2020年一季度不必过于悲观

35倍估值可否继续上行存分歧

苏铖预判茅台“2020超预期,2021开门红”:2020一季度,既会看到直销比例较高,也会看到均价的快速提升。按照营业税金率模型分析,2019年四季度销售成品酒1.13万吨,占当年销量近1/5,对2020年一季度销量贡献很大,整个十四五期间,茅台会实现又好又快的发展。

同样认为2020年一季度不必悲观的还有太平洋证券食品饮料分析师黄付生,他在4月19日发表的一篇题为《茅台批价上涨,白酒继续修复》的研报中指出,4月13日-4月17日,飞天茅台酒的价格上涨至 2200-2300元,个别地区报价超过2300元。随着各地消费逐步恢复,较往年同样为淡季而言,茅台需求率先恢复正常,当前经销商库存偏低。

另外,国家统计局4月17日公布的一季度消费数据显示,1-3月份居民人均消费支出5082元,比上年同期下降了12.5%,但人均食品烟酒消费支出为1708元,反而增长了2.1%。黄付生在研报中分析,当前,很多龙头企业在下修盈利预期和估值预期,但业绩从中长期来看还是有保证的,疫情带来的只是一次性冲击,预计这些龙头企业的估值在2021年之前都会是有吸引力的,而基建的投入也在利好高端白酒的需求恢复。

张亮向《红周刊》记者表示,“在2019年底、2020年初,茅台提前大幅降低了业绩预期,散户和机构对茅台2019年和2020年的增速有一定的心理准备。虽然受到疫情的影响,但我认为2020年完成目标是一定的,超预期也是可能的,股价的强劲走势也验证了持续超预期的可能性。”

同花顺数据显示,截至4月21日茅台的动态估值为36倍,对于茅台估值的争议也越来越多。招商证券食品饮料分析师杨勇胜在4月22日上午发布的研报中表示,茅台品牌壁垒依然在强化,A股市场中的长线资金定价权也在提升,所以预判茅台估值有进一步提升的基础。从2020年来看,渠道价差充当业绩安全垫,经营节奏和报表业绩的确定性很突出,有望催化估值中枢进一步上移。预测2020-2022年EPS分别为37.0元、43.4元和48.8元(分别对应增长13%、17%、13%),给予2020-2021年35倍PE的估值,目标价为1295-1519元。

对于茅台的估值,任俊杰则认为提升的空间不大,他在3月29日接受《红周刊》采访时指出,茅台未来5年收益可以算两笔帐——一笔是股息率、一笔是业绩增长,而估值不会有太大提升空间。“如果投资者年化复合回报预期为20%,茅台就不是一个合适的标的,但若以12%作为年化回报预期,茅台是可以实现的。”

王文在采访中向记者表示,“我预期茅台股价能上涨15%,但何时实现不知道。”苏铖则认为,茅台在2020-2024年收入端复合增长率达到12%以上是具有确定性的,而这也是茅台的价值所在。■

(文章提及个股只做举例分析,不做买入推荐。)

- 证券市场红周刊 原创-

未经许可禁止转载、摘编、复制及镜像