【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:方正富邦基金

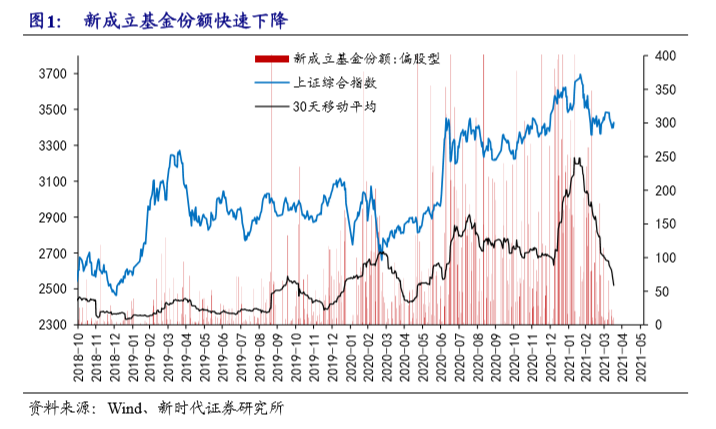

今年伊始,随着几只新发基金火爆“一日售罄”,公募基金在市场的热烈期盼下拉开了2021年的大幕。1月的发行情况众望所归,新成立基金数量为122只,规模达到了4901.4亿元,这一规模在公募史上仅次于2020年7月。仅“日光基”的数量就达到39只,甚至有一只基金实现了近2400亿的认购规模,创下公募基金史的新纪录。

随着2月新年临近,基金发行热度有所下降。不过受到狂热的市场氛围以及基金发行排期的影响,2月份发行规模依然可圈可点。真正的冷却期从3月开始,除去发行规模不断缩减,爆款基金的数量也在不断下滑。尽管有明星基金和渠道加持,市场回调产生的影响也减弱了认购新产品的热情。

进入4月,情况并没有呈现好转的迹象。截至4月14日,4月以来新成立基金数量39只,发行规模仅452.9亿元,仅为1月高峰的9%,基金发行呈断崖式下跌。这让很多投资者不由得担忧,基金发行降温如何剧烈,是不是意味着牛市要终结呢?

基金发行降温剧烈,是牛市结束的警示灯?

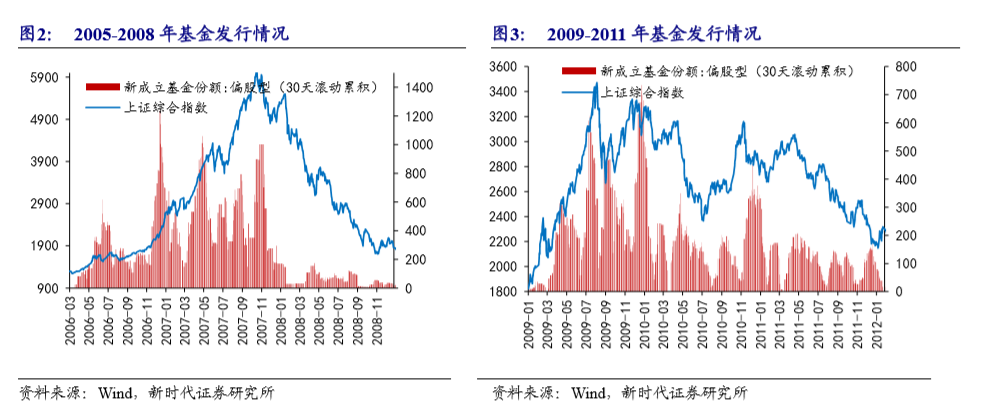

我们先来举两个例子。2007大牛年5.30之后,基金发行量开始降温,但股市依然继续从4000点涨到了6000点。再看2010年,基金发行量相比2009年大幅降温,但盈利兑现超预期,股市依然维持震荡,直到2011年才进入单边熊市。

具体来看今年的这波发行量降温,降温速度比2020年3月疫情后还快。目前基金发行的热度已经低于2020年第四季度,接近2020年4月和2019年的水平。至于基金发行降温的直接原因,则是春节后基金净值的快速回撤,另一个短期原因则是每年4-6月,居民买基金和股票的热情都会偏弱。那这究竟是不是牛市终结的警示灯呢?

其实大家不必过于担心。基金发行量短期的波动是非常大的,即使是在2006-2007年的超级大牛市中,发行量也出现过多次急速的下降。但事实上,决定牛市是否终结的是基金发行量下降持续的时间,而不是下降的幅度。这种快速降温持续如果不超过一个季度,牛市就还可以重新回来。如果盈利有非常强的支撑,即使基金发行量已经见顶,股市进入熊市也要半年-1年之后。

那么问题来了,既然市场走势或多或少会受到基金发行量的影响,那么影响基金发行量的一大因素——居民资金的入场趋势,又是由哪些因素决定的呢?

居民资金的入场趋势

从更长期的维度来看,目前居民对股市的偏好大概率还没转向悲观。在2019-2020年,居民对股票类资产的配置偏好出现了系统性的抬升,背后很重要的原因在于三点:

(1)理财收益率下降

(2)房地产调控

(3)监管层鼓励居民资金流入股市

从年度趋势来看,这三大原因出现反转的概率较低。虽然房地产市场最近半年快速升温,但近期调控快速升级,流向房地产的资金力度可能会比之前小很多。另外,虽然2020年6月以来利率中枢有所上行,但目前的利率水平依然较低,只达到2019年的水平,理财收益率没有明显的抬升。同时,监管层面整体上依然支持居民资金流入股市的。总的来说,居民资金对股市的偏好出现较大扭转的概率不大。

对于未来的短期策略,考虑到这次基金发行降温将会持续一个季度左右,所以二季度股市大概率难以迎来增量资金,市场的波动主要来自存量资金的仓位调整。这将是股市二季度的某个时候出现二次调整的内在重要原因。基于对2021年盈利、流动性的综合判断,虽然市场目前依然处在技术性反弹的过程中,4月底-5月的某个时候可能会出现二次调整,但幅度可控。

摘自:

新时代证券:基金发行降温是否会终结牛市?

风险提示

本文稿根据相关研究报告整理,转载或引用内容版权归原作者所有,仅代表作者个人观点。转载或引用的目的在于传递更多信息,并不代表赞同其观点和对其真实性负责。本文仅供参考,不构成投资建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。基金管理人承诺以恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人提醒投资者在做出投资决策前应全面了解基金的产品特性并充分考虑自身的风险承受能力,理性判断市场,投资者自行承担基金运营状况与基金净值变化引致的投资风险。投资有风险,选择须谨慎。敬请投资者于投资前认真阅读基金的基金合同、最新招募说明书、基金产品资料概要及其他法律文件。