【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:金信基金

市场回顾

调整还未结束

指数普遍下跌

图表1:本周主要股市指数表现(2021-4-5至2021-4-9)

数据来源:wind

各大指数普遍下跌

中小板指跌幅近2.5%

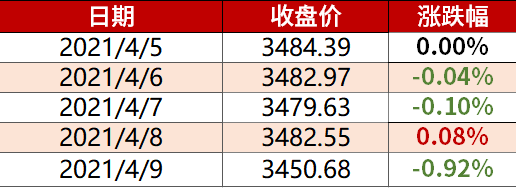

图表2:上证指数表现(2021-4-5至2021-4-9)

数据来源:wind

上周上证指数表现平稳

总体跌0.97%

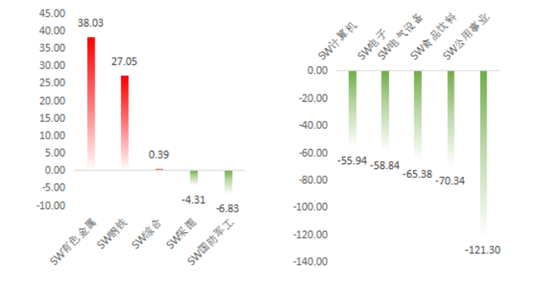

图表3:本周涨幅前五与后五行业(单位:%)(2021-4-5至2021-4-9)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

本周涨幅前五的行业

钢铁、综合、有色金属、轻工制造、国防军工

本周涨幅后五的行业

家用电器、农林牧渔、电气设备、食品饮料、休闲服务

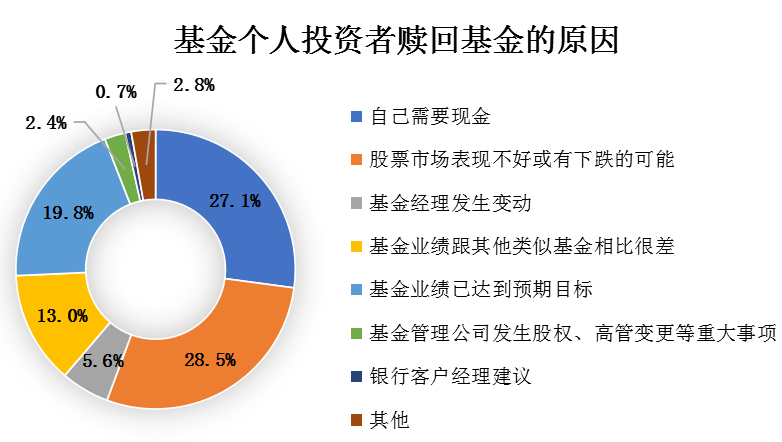

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-4-5至2021-4-9)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

有色金属、钢铁、综合、采掘、国防军工

本周净流出前五的行业

计算机、电子、电气设备、食品饮料、公用事业

投资策略

我们认为,经历2-3月份疾风骤雨式的估值收缩后,市场整体性的杀估值暂告一段落,市场有望进入冷静期,同时可能也是新一轮结构性机遇的酝酿期。这一阶段主要宽基指数可能表现为区间震荡的混沌期,投资标的性价比的高低大概率将重回投资者的视野,A股市场也将围绕业绩兑现度和估值性价比展开结构性分化。

展望2021年Q2,预计全球经济的修复依然充满曲折和波动。作为十四五规划的重点方向,科技创新领域具有景气度优势和政策驱动的双保障。以半导体行业为例,后疫情时代经济修复带动半导体产业链资本开支加大,新能源汽车、5G终端、物联网、智能家居等新应用场景的需求端持续拉动,产业层面展现出了超越传统周期波动的持续性高景气度;业绩层面,很多半导体行业内的优质龙头公司2-3年纬度内,增长较为确定,业绩增速较高,估值性价比优势明显。

科技生而创新、科技成长永不眠。我们重点聚焦于全球性需求扩张驱动、长期景气度上行、估值具备性价比优势的科技成长股,我们将在半导体、5G应用,以及军工信息化、智能控制、新能源设备等广义科技领域,综合考量行业景气度、公司竞争优势、业绩兑现度、估值水平等因素,在不确定中寻找确定性。

中信证券:工业板块将成为新的市场主角

平静期内政策继续保持平稳,不会因阶段性扰动因素转向;国内信用周期见顶,但宏观经济复苏依旧有韧性;上市公司一季报期既是工业周期板块自身景气兑现的窗口,也是国资企业治理水平持续提升的起点,工业板块将成为平静期内新的市场主角,对市场形成有力支撑。

首先,预计4月政治局会议将保持宏观政策平稳,工业品价格大幅上升不会影响未来货币政策基调。其次,宏观基本面维度,预计3月社融增速放缓,但结构继续改善;投资依旧维持高增长,制造业投资全年延续性更强;消费稳步复苏,出行服务相关行业恢复更快。最后,上市公司基本面维度,节后至今工业周期板块盈利增速上修幅度远超“核心资产”,市场依旧对工业周期板块一季度盈利高增长预期不够充分,预计工业板块单季对非金融板块盈利增速贡献达到70个百分点,从配角转为主角,并且国企公司治理层面的改善可能带来超预期的利润释放和分红。配置上,建议继续积极调仓,转战平静期内的四条新主线。

海通证券:本次重视智能制造

历史上单边熊的年份均处于盈利下降周期,今年盈利回升的正能量大于宏观流动性略紧的负能量,类似强版10年。借鉴历史,市场调整后往往出现新方向,本次重视智能制造,是转型升级主线的扩散。智能制造业绩望更强源于:科技赋能制造、疫情使得全球产业链重构、温和通胀阶段制造业盈利扩张。

华泰证券:股指性价比高,市场仍在右侧

Q2,A股港股的机会成本仍高,预计指数维持横盘震荡,下行风险约5%;Q2末~Q3,美债利率和美元指数大概率减压,预计盈利驱动A股港股上行空间10%~15%左右。上行空间10%~15%、下行风险5%,意味着股指当前性价比高、市场仍在右侧,建议震荡中指数加配中证500、行业加配周期、制造,等待融资盘压力消化和三类潜在资金加配。

预计下半年A股的盈利驱动仍较强:1)从历史周期时长和疫情节奏考虑,本轮经济短周期的顶点或不早于三季度;2)本轮经济特点突出,出口强劲为内需政策预留空间、制造业投资高增长或提升货币流通速度、服务业修复显著滞后则可能拉长经济修复时间;3)疫情特殊性之下,当前原材料价格传导能力弱于趋势,下半年随全球疫情的减压和在建产能的投入,成本端压力有望边际降低;4)PPI同比在年内或呈“M型”,下半年9~10月有第二个高点,水平或与上半年高点相当,意味着下半年A股仍有盈利驱动。

国泰君安证券:蓄力周期制造,绸缪科技成长

PPI亦或美债,短期无虑,维持震荡格局判断。短期盈利超预期成为主攻方向,当下正是把握一季报的决胜之机,兵贵神速。

行业配置上, 蓄力周期制造,绸缪科技成长。自今年2月初开始推荐抱团之外、边际改善更大的“中盘蓝筹”,去何处寻找“中盘蓝筹”?周期制造在二季度仍将会有较强的防御价值以及较好的相对收益,此外应逐步布局经历较长时间调整的科技成长。推荐:1)“碳中和”主题:钢铁/新能源;2)预期充分调整、回归基本面增长的科技:电子;3)疫后加快复苏的可选与服务消费品:酒店/旅游;4)资负表修复以及估值性价比较高的金融:银行/券商。

招商证券:美股在未来3个月,将会出现大级别调整

当前美股迭创新高而A股陷入调整,A股当前主要反映的是宏观流动性回归中性,微观流动性层面,当前边际增量资金放缓,从增量转为存量博弈的格局。但是,A股基本面仍然非常强劲,尤其是受益于全球经济改善的中国优势制造,未来持续超预期的概率较大。在前期调整后,A股呈现结构性行情为主,β转α的特征,精选今年业绩高增长,估值相对合理,又有成长逻辑的个股,将会在今年获得正收益。美股方面,不断创新高的原因跟去年7月之后A股不断创新高的原因类似,流动性尚未持续收紧,而经济却在加速恢复,基本面和流动性形成的共振,但是从美联储最近的扩表速度明显放缓来看,美股在未来3个月之内,也可能会出现类似A股春节之后那样级别的调整。届时,A股反而会相对抗跌。

行业主线方面,疫情后中国制造业的“微笑曲线”已现。中国优势制造将会成为未来五年最重要的投资主线之一。而碳中和碳达峰将会对部分行业和领域带来新增投资需求和业绩改善动力,也是贯穿今年全年的投资主线。

一键布局

金信稳健策略(007872):本基金在“坚持投资于长期确定性、积极赋能科技创新”的投资策略指引下,主要投资于科技成长板块。

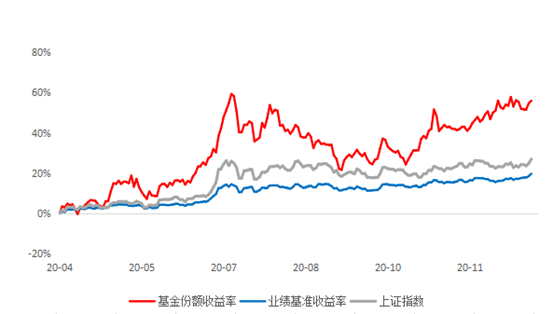

图表5:金信稳健策略收益曲线

数据来源:金信稳健策略定期报告,wind,截至2020年12月31日

参考文献:

[1]【十大券商一周策略】股指性价比高,市场仍在右侧!这一板块将成为市场新主角,券商中国

A股周策略

金信基金A股周策略栏目已经开通啦,我们会每周定期为大家回顾上周行情和展望后市,帮助大家及时跟踪最新的市场信息。感兴趣的小伙伴一定要关注我们噢~

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

金信稳健策略成立于2019年12月13日,周谧自2020年5月6日起开始管理金信稳健策略,孔学兵自2020年9月18日起开始管理金信稳健策略,吴清宇自2019年12月13日到2020年12月16日管理金信稳健策略。金信稳健策略2020的业绩为44.67%,同期业绩比较基准收益为15.20%。数据来源:金信稳健策略定期报告;业绩比较基准:沪深300指数收益率×50%+中证综合债指数收益率×50%。