【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

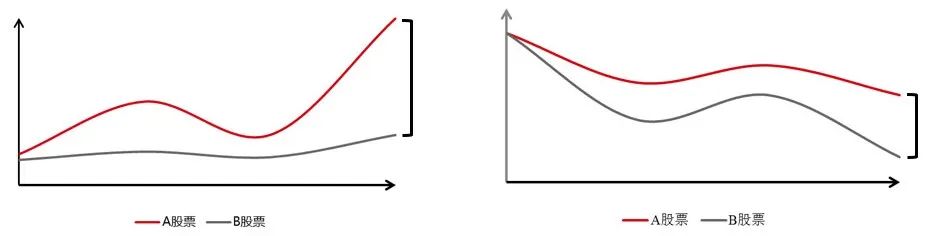

今年2月份,A股从高点回落,持续震荡调整,收益稳健的“固收+”策略基金再度受到投资者的青睐。

国寿安保基金重磅推出的“固收+”策略新品——国寿安保稳安混合型基金(A类:010984、C类:010985)正在火热发售中,该基金由国寿安保基金绝对收益部两位明星基金经理负责管理,其中黄力是主基金经理,负责大类资产配置和债券投资,吴坚负责权益投资。

国寿安保稳安拟任基金经理黄力认为,从大类资产配置的角度来看,当前是配置固收+策略产品的好时机。

从经济基本面来看,总需求继续修复且比前期预期还要更乐观一些,结合微观调研和政策走向分析,后续投资的强势可能会趋缓。当前工业品通胀预期上调,外需可能会出现一些波动,投资也有扰动,因此后续经济恢复动能会更均衡化,对应企业盈利有望进一步改善,周期性行业相对更加受益,但分化也会比较显著。

从政策层面来看,2021年中央政策定调“不急转弯”,全球疫情的演变、疫苗的有效性还有待观察,叠加国际经济、金融形势复杂,国内“稳杠杆”环境与2016~2017年的“去杠杆”环境明显有别。

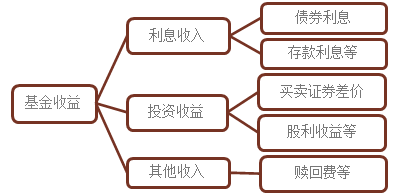

黄力认为,“货币-信用”周期逐渐向 “双稳”过渡。2020年5月开始,央行货币政策逐步回归正常化,货币条件边际收紧,2020年四季度大概率为经济环比增速与社融同比增速的高点,2021年政策面将有较强的稳定宏观杠杆率的诉求,信用条件也将逐步收紧,债券市场经过接近1年的大幅调整后,风险基本出清,配置价值显现。股票市场则继续蕴含丰富的结构性机会。

谈到利率债的投资机会,黄力认为,未来一段时间利率债主要是交易性机会增加。从宽信用向紧信用环境的切换中,信用利差、等级利差走阔,长端利率债相对价值显现。当前基本面、利差等指标仍指向利率趋势拐点未至,在通胀抬升前,未来3个月货币政策明显收紧的可能性不大。此外,未来3个月社融增速将出现更明显的回落,市场对利率拐点的预期或将提前发酵。叠加存单利率阶段性筑顶,以及年初配置力量边际恢复,可关注利率债交易性机会。中期利率债走势进入观察期,二季度防范通胀预期与政策风险,下半年等待信用收缩后的利率筑顶。

可能超预期的情形主要是疫情得到控制的时间延长,严格的防疫和管制措施延续,届时对经济的负面影响将超过非典时期,也将需要更为积极的政策对冲,央行放松金融条件的持续时间可能更长。

信用债的投资机会,黄力认为主要是关注配置价值,防范风险。当前各等级信用债收益率和信用利差普遍处于历史低分位数以下,鉴于债务风险暴露尚未结束,中高等级债券将获得资金青睐,信用利差有望维持低位。在非标融资改善前,金融机构对安全资产存在较强需求,低等级债券仍然面临再融资困难的局面,信用利差存在扩大风险,个别发债主体可能出现债务违约。国寿安保稳安基金在投资中仅投资高等级和中等评级的短久期品种,将在投前、投中严格把控信用风险。

开年以来A股波动较大,吴坚认为背后的主要原因在于整个宏观背景在发生激烈的变化。2020年市场的基本背景是新冠和流动性宽松,今年的主要逻辑是全球经济复苏和流动性边际收紧。随着全球疫苗接种率的快速提升,新冠在欧美等海外地区的单日新增病例已经明显回落,全球经济复苏趋势的确定性比较高,流动性重现2019-2020年的概率较低。

因此国寿安保稳安基金2021年在配置权益资产层面,将重点增加配置业绩和估值匹配的优质公司,首先看好疫情明显缓和之后大消费板块当中的一些处于底部区间的优质公司,比如酒店,物流等一些细分行业的优质标的;其次,重点关注先进制造业像电动车板块、光伏板块等大跌后的投资机会,尤其像光伏板块,目前整体估值已经远低于行业增速,估值和业绩已经比较匹配。

结合中长期逻辑的仔细推敲与验证,吴坚认为新能源细分方向龙头已经进入中长期配置区间。另外,2021年的大逻辑仍然是全球经济复苏,尽管过去一段时间周期板块,例如化工和有色经历了大幅波动,但在大幅调整之后,周期板块中仍然可以挑选出一批成长性极强、同时中短期业绩兑现能力极强的优质公司。

风险提示:投资有风险,请理性选择基金。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。本资料仅为宣传材料,而非法律文件,其中涉及的统计数据可能随时间的推移而有所变化。购买基金时,投资者应详细阅读《基金合同》、《招募说明书》、产品资料概要等基金法律文件,并通过官方途径查询产品风险等级,根据自身风险承受能力购买产品。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。