原标题:中国对冲基金困境!李蓓“家族基金”猛赚80%,高收益品种却少人认可,为何?

来源:资事堂

半夏投资李蓓的一只宏观策略基金,年内收益已超过80%,其净值走势图近期在各大微信群热传。

李蓓透露称这是一只自营基金,投资者只有她和她母亲两人,并强调不会对外部投资者开放。

从她的“拒绝”可延伸出一个问题,宏观对冲基金出现阶段性回撤后,投资者往往难以坚守。

而对比之下,相同净值回撤,股票多头基金却有一群投资者能够追随,这与投资策略的风险收益定位紧密相关。

更为重要的是,投资者对宏观策略的认知不足,也是中国宏观对冲私募刚刚起步的一个缩影。

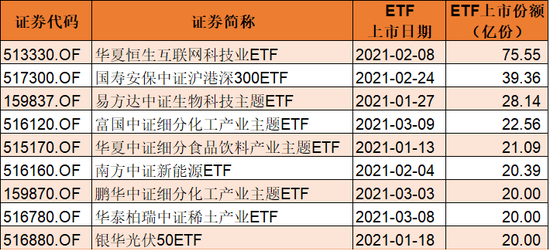

年内收益超80%

截至4月3日,李蓓管理的半夏稳健混合宏观对冲(以下简称“半夏稳健”),年内收益为84.65%。

如上图所示,半夏稳健成立于2018年5月,此后净值一直横盘。直至2019年7月,净值结束“休眠”。

2019年11月净值曾回到1元面值以上,2020年1月份开始迅速“上蹿”。

根据私募排排网,半夏稳健历史最大回撤为-15.43%,出现于今年1月17日。

相比之下,李蓓管理的另外三只宏观对冲基金,年内收益仅有28%左右。

对此,李蓓专门进行了解释:半夏稳健的策略跟旗下其他基金一样,但半夏稳健使用一定的杠杆,仓位是半夏其他产品的2.5-3倍。所以,它的涨幅是半夏其他宏观策略产品的2.5-3倍。

以李蓓的首只私募产品“半夏宏观对冲”为例,今年最大回撤出现在1月17日——与半夏稳健一样,但净值回撤仅为-7.47%。

这也可以验证李蓓的解释。

“不会对外部投资者开放”

值得注意的是,李蓓强调,年内涨幅超80%的半夏稳健,不会对外部投资者开放。

她解释称,2018年半夏稳健成立时,不止一家机构投资者有意向参与,但最终没有进来。产品的客户最终只有两个人——李蓓和她母亲。2019年下半年,李蓓又投入了一些钱,将其变为杠杆基金,仓位系数是主基金的2.5-3倍。

之所以能加杠杆,并获得80%的收益,这均与产品风险收益定位、投资者风险承受能力相关。

换言之,加杠杆需要高风险承受能力。

半夏的宏观对冲基金,属于中低风险基金。而股票多头私募的基金属于中高风险基金,面向风险承受能力更高的投资者。

实际上,投资者不能仅看阶段性收益,还要关注历史净值回撤。

李蓓指出,接近10年的基金管理经历中,2011-2016年管理国内第一只宏观对冲基金(泓湖重域基金),以及2017年以来管理半夏投资的产品,累计最大回撤均不超过15%。

在李蓓看来,投资者很少关注到,基金经理能够在近10年时间,控制最大回撤低于15%,这是非常困难的。但她经历过两个阶段性10%-15%回撤,但投资者却不能理解,并大量赎回。

她认为,在股票多头策略回撤20-30%以后,投资者依然选择坚持,这并非是相信管理人的能力,而是“赌国运,相信股票市场会反弹或反转。”

李蓓总结道:“我们不是不希望你多赚钱,而是我知道如果基金阶段性的出现20%到30%的回撤,绝大部分的投资人都会扛不住,会以各种方式骂管理人,且会在最底部赎回。”

宏观策略私募走到哪了?

在李蓓看来,投资者更“信任”股票多头私募,侧面反应了宏观策略基金的发展局限。

从国内投资者认知上,股票私募的接受度甚广,这与“王亚伟”、“徐翔”等投资神话效应有关。

目前,证券私募圈仍以纯股票多头私募为主,宏观类、债券类仍属“少数派”。

相比而言,华尔街的私募基金多以宏观对冲策略为主,比如索罗斯的量子基金、达利欧的桥水基金等。

实际上,宏观对冲策略是基金经理通过宏观研究,识别金融资产价格的失衡错配现象,集中资金对相关品种的预判趋势进行操作。投资标的众多,包括股票、债券、期货、大宗商品、贵金属等,并以多空仓结合。

相比股票多头,宏观对冲策略投资品种广泛,可以综合配置弱相关的资产,分散风险,且资金容量会更高。

值得注意的是,宏观对冲基金的策略定位是中风险/中低风险,低于纯股票多头策略。

以李蓓的半夏投资为例,基金定位中低风险,回撤水平是股票基金平均水平的1/2左右。半夏内部风控目标是:以每月末开放日计算,净值从最高点到最低点的累计最大回撤不超过15%。

纵观国内的其他宏观策略私募,彼此定位各不同,这可以从净值最大回撤中观察。

中国目前百亿宏观策略私募中,有凯丰投资、永安国富、敦和资管三家机构。

凯丰更强调“三轮驱动”,辐射股票、债券和商品三类资产,这与其投研团队的期货基因相关。他们更擅长从大宗商品产业链相关的期货标的和上市公司中,挖掘投资机会。

据私募排排网,凯丰的代表产品“宏观对冲9号”,历史最大回撤为-19.75%;永安国富的“永富优选1号”最大回撤为-13.76%,上述回撤均出现在今年3月份。

对比两家百亿多头私募,淡水泉和景林资产代表产品历史最大回撤均超过30%。

可见,国内百亿宏观私募的基金风险定位,明显低于百亿股票私募。

然而,国内也有标榜宏观策略的私募,净值回撤与股票私募相当。

比如,昔日百亿私募从容投资,旗下代表产品为“从容全天候系列”。所谓全天候策略取自桥水基金,根据经济活动水平(增长、衰退)和价格水平(通胀、通缩),配置不同资产,这是一种典型的宏观策略。

据私募排排网,2018年8月以来,从容全天候产品出现三次30%的净值回撤。

再如,上海泊通投资旗下的一只宏观策略基金,2019年1月和2020年3月净值回撤分别达27%和23%。

由此推断,从容投资和泊通投资可能在择时操作股票上,仓位过重,策略上与纯多头股票策略定位相似。