今日CPI、社融、货币等重要数据出炉。对于A市场,再一次“嗅到了”浓浓的暖意。3月份新增社会融资规模5.16万亿,信贷、企业发债和政府债券是三大主力,显示强有力的逆周期调节政策正在落地;3月份复工复产逐步加快,交通物流逐渐恢复,CPI同比涨幅由2月份的5.2%显著回落至4.3%;货币供应方面,M2同比增速回升至10.1%,回到2017年3月金融去杠杆前的水平。

“天量”信贷助力经济企稳反弹

3月份,新增社融5.16万亿,较去年同期增长2.20万亿。结构上,新增人民币贷款、企业债券融资、地方政府专项债券30374、9953和6363亿元,分别较2019年3月份增长10789.6亿元,6406.78亿元和2950.82亿元。

新增贷款的大幅增长体现出政策已加大对于企业的信贷支持力度;企业债券融资的放量,意味着在央行积极引导利率下降的背景下,企业融资意愿的提升和企业流动性的改善;政府债券同比多增近3000亿元,主要源于地方政府专项债券提前下发。此外,委托贷款、信托贷款和未贴现银行承兑汇票等“非标三兄弟”在3月份累计同比增长近1400亿元,显示政策层面对于“稳经济”使尽洪荒之力。

从历史上看,信贷放量对股市的短期走势较为有利,特别是在A股估值相对低位的时候,提振作用更为积极。未来,随着3月份通胀水平的显著回落,货币政策的空间更加游刃有余,有望继续支持股市估值的扩张。

数据来自:wind,截至2020-03-31

股市“金手指”强化中期做多逻辑

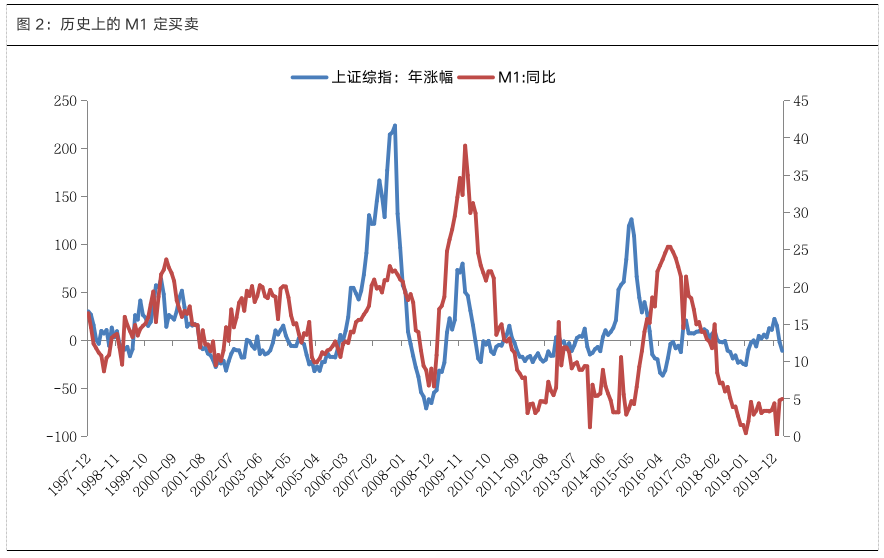

货币供给层面,3月份M1同比增长5.0%,M2同比增长10.1%;M1、M2均显著回升。特别是 “M1定买卖”这种说法,频频在A股市场得到验证:每一轮M1增速的顶点往往预示着A股牛市的顶点,而每一轮M1增速由低点回升反弹,往往意味着新一轮行情的开启。

数据来自:wind,截至2020-03-31

且不论2012年以前M1与上证指数年涨幅神奇般的“亦步亦趋“,从2019年行情来看,1月份M1增速0.4%见底,并在3月份达到阶段性高点4.6%,以及随后的震荡起伏,直至2019年12月份4.4%收官,也和2019年A股市场的走势高度吻合。

其实,“M1定买卖”,背后有着深刻的经济学逻辑。

❖ 一方面,企业活期存款在M1中的占比很大,M1的变化体现着企业现金流的情况,也反应了企业的经营成果。根据现金流折现定价模型,企业股价由未来现金流折现确定。M1增速上升,自然会通过企业现金流来提升股价。

❖ 另一方面,过去银行“以存定贷”,货币增速与信贷增速较为接近,M1增速的上升往往对应着信贷的增长,并预示着企业基本面的改善。最后,M1增速较高时,流动性环境也相对较好,有利于A股估值水平的提升。

进入2020年,在1月份M1降至0之后,2月份达到4.8%,3月份进一步回升到5.0%,或意味着在抗击新冠疫情冲击中,政策为企业助力正发挥积极作用,不断改善企业的现金流状况。在此背景下,积极布局内需稳定行业,如消费主题、新老基建,或将取得较好的中期回报。